50岁刘强东,再迎2个IPO!京东工业:收入靠自营,物流靠京东集团

利用大股东的物流体系借鸡生蛋,建立起横跨A股、港股、美股的“京东系”。

横跨A股、港股、美股的“京东系”

前段时间阿里巴巴宣布启动“1+6+N”的组织变革,董事会主席兼CEO张勇还表示,各业务板块“条件成熟一个,上市一个”。

阿里分拆上市的讨论热度尚未平息,京东集团便抢先一步发布公告,打算将旗下的京东产发和京东工业分拆到港交所主板上市。

京东产发和京东工业目前均已向港交所提交了招股说明书。

如果京东产发和京东工业成功IPO,这意味着刘强东打造的上市公司将达到7家,包括已经上市的京东集团、京东物流、京东健康、达达集团,以及收购得来的德邦股份。

一个体量庞大,横跨A股、港股、美股的“京东系”在资本市场悄然浮现。相关公司,风云君之前都有过覆盖,大家可以在市值风云APP里检索并阅读相关研报。

(来源:市值风云APP)

接下来风云君简单聊聊京东工业这家公司。

中国最大的工业品电商

京东工业从2017年开始以京东集团的独立业务单位进行运营,公司IPO之前的最后一轮融资是2023年3月的B轮优先股融资,当时的投后估值约为67亿美元。

刘强东作为董事会主席基本退居二线,公司实际上的负责人是宋春正(执行董事兼CEO)。宋春正于2013年加入京东集团,一直是集团内部的连续创业者。他于2017年成功孵化出京东工业。

目前京东集团持有京东工业77.95%的股份,而刘强东本人控制了京东集团73.9%的表决权。高比例的表决权说明刘强东虽然不参与公司的日常经营管理,但仍享有绝对的话语权,是说一不二的幕后大老板。

公司的核心业务是向工业品供应商和客户提供数字化采购技术与服务,其本质就是一个专门销售工业品的电商平台(含数字化采购系统)。比如公司旗下的京东五金城(mro.jd.com),就是以五金工具为主要品类的电商平台。

(来源:京东五金城官网)

公司运营的电商平台不只有京东五金城,还有工品优选(vipmro.com)和京满仓(vipmro.net))。这些平台多是针对中小企业的,如果是重点企业客户,公司还会为其推出专属的定制化采购平台,即工采通和工采。

(来源:京东工业招股说明书)

公司提供的工业品类别,一开始只有通用MRO产品,后来逐步拓展到专业MRO产品和BOM产品。截至2022年末,公司拥有的工业品类别达到48个,SKU约为4250万个。公司是中国拥有最多SKU的工业品电商。

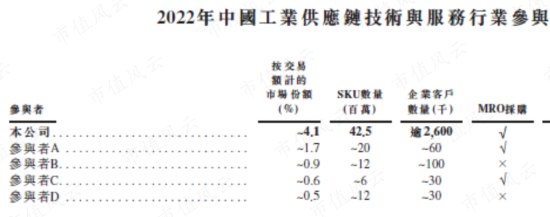

按平台交易额计算,公司是中国最大的工业品电商,也是中国最大的MRO电商,其市场份额分别为4.1%和0.7%。

从市场占比可知,工业品电商是一个高度分散的行业。而且这个行业的主要玩家基本都是一些非上市公司,比如西域网、震坤行、工品汇等。他们的知名度远不如那些以消费级产品为主的电商。

(来源:京东工业招股说明书)

渠道优势+物流外包,自由现金流亮眼

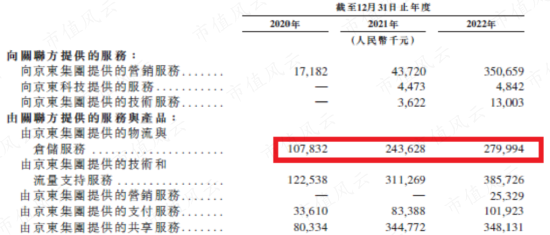

公司虽然有自己的物流网络,但多数情况下还是以外包为主,而外包的对象不是别人,正是公司的关联方——京东集团。众所周知,京东集团和别的电商相比,有一个很明显的特点,那就是它有自己的物流体系。

(来源:京东工业招股说明书)

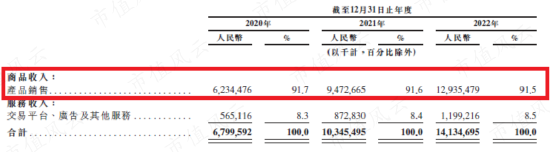

公司平台上的商品有自营的,也有第三方卖家的。如果是自营商品,则商品销售收入就等于营业收入。如果客户买的是第三方的,公司则会向这些第三方收取佣金和平台使用费。

2020-2022年,公司收入的90%以上都是来自商品销售,只有极少部分是来自佣金和平台使用费。也就是说,公司的商业模式是B2B,商品以自营为主,平台交易额基本就等于营业收入。

(来源:京东工业招股说明书)

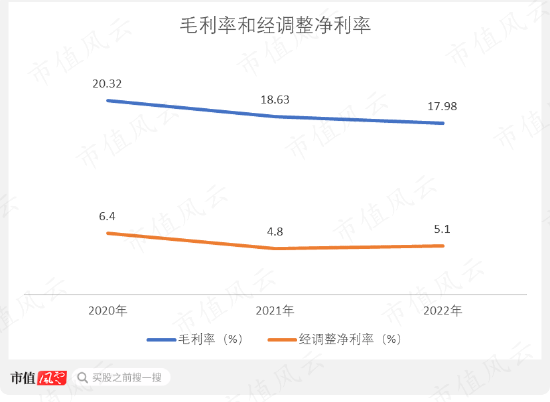

既然商业模式是B2B,公司的毛利率就不会很高,盈利能力自然也受限。一年上百亿元的收入,利润不到10亿元。2020-2022年,毛利率在20%左右,经调整净利率在4%-7%之间。经调整ROE在2021和2022年分别为12.3%和14.7%。

(制图:市值风云APP)

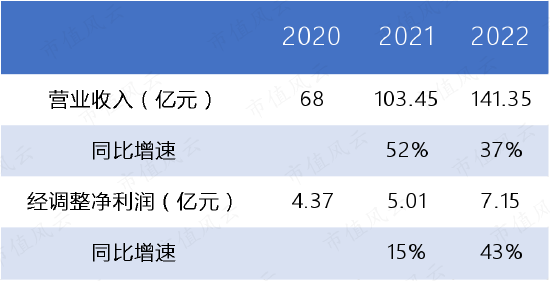

公司在业绩增长方面可圈可点。2021和2022年,营收的同比增速分别为52%和37%,而经调整净利润的同比增速则分别为15%和43%。

(制表:市值风云APP)

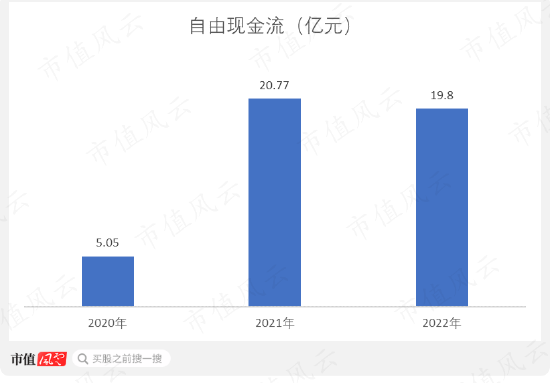

作为零售商,公司具有一定的渠道优势,因此可以向上游供应商进行压款,进而占据大量的流动资金。再加上公司用的是大股东的物流体系,不需要斥巨资建立自己的物流网络,因此资本性开支也比较少。

以上两个因素导致公司的现金流表现比较亮眼。2021和2022年的自由现金流分别达到20.77和19.8亿元,远超同期的利润水平。

(文章来源:新浪财经)