上周“2过2” 4家公司撤回IPO申请 珠宝黄金公司接连转战港交所

全面注册制来临,更多企业拥有机会步入资本市场,与投资者共享发展机遇。而对许多公司而言,A股IPO的闯关之旅也并非都是坦途。记者以周为单位,对上周IPO过会、被否及新增获受理企业进行梳理,对企业价值进行辨析,同时观瞻IPO市场节奏、政策动向等,以飨读者。

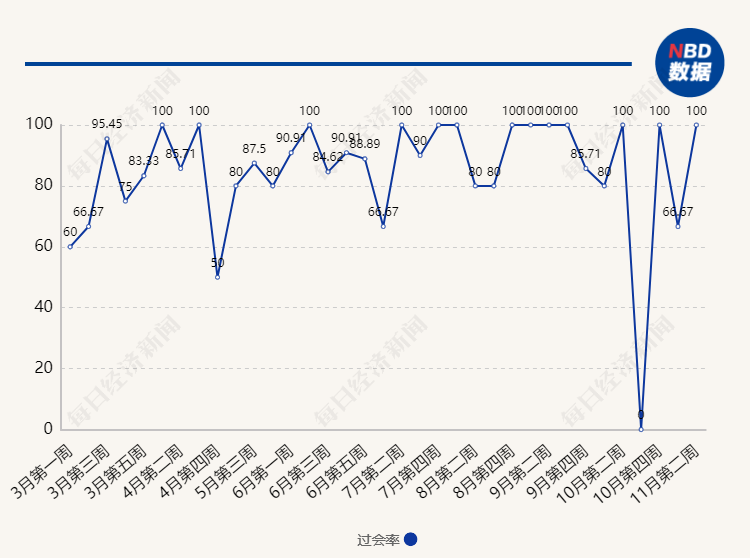

从IPO节奏来看,上周(11月6日至11月12日,下同),A股市场安排了2家公司首发上会,并最终全部成功过会,IPO周过会率100%。本周(11月13日至11月19日,下同),A股市场同样安排了2家公司首发上会。

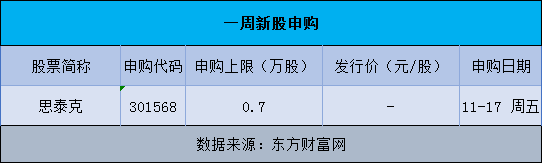

不过,本周首发申购的仅有来自创业板的思泰克一家公司。作为机器视觉检测设备供应商,思泰克在核心技术和客户资源等方面拥有优势,并称正逐步实现产品的进口替代。

在IPO市场继续低位运行的同时,上周又有4家企业主动撤回了IPO项目。其中,恒业微晶曾在今年1月被抽中进行现场检查,并被发现多项问题。

此外,继梦金园于9月底递表港交所IPO后,另一家珠宝黄金企业老铺黄金也正式转战港交所IPO。

红榜:上周“2过2”,有机颜料供应商信凯科技过会

上周,A股有2家公司迎来上会,分别为来自深证主板的信凯科技,以及来自创业板的云汉芯城,两家公司顺利过会。

信凯科技主要从事有机颜料等着色剂的产品开发、销售及服务,产品主要应用于油墨、涂料和塑料等领域。

招股书显示,信凯科技从2015年至2022年连续多年位居全国有机颜料出口行业第一名,主要客户包括DIC株式会社、富林特集团、盛威科集团、宣伟集团、艾仕得集团等国际知名企业。2020年至2022年各年度,信凯科技在全球有机颜料市场的占有率分别约为2.71%、3.39%和3.11%。

从业绩情况来看,2020年至2023年上半年三年一期,信凯科技的营业收入分别为9.99亿元、12.06亿元、11.92亿元和5.34亿元,扣非后归母净利润分别为5386.38万元、7820.07万元、9108.96万元和4088.69万元。

展望有机颜料行业的未来发展,信凯科技在招股书中表示,在供给方面,未来几年我国有机颜料市场将持续保持稳步发展;在需求方面,近几年全球有机颜料行业总体保持平稳发展的趋势,产量和市场需求量基本保持平衡。不过,产业升级与产业集中是未来的发展趋势,行业内领先企业的竞争力持续提高,行业利润正逐渐向具有核心竞争力的企业集中。

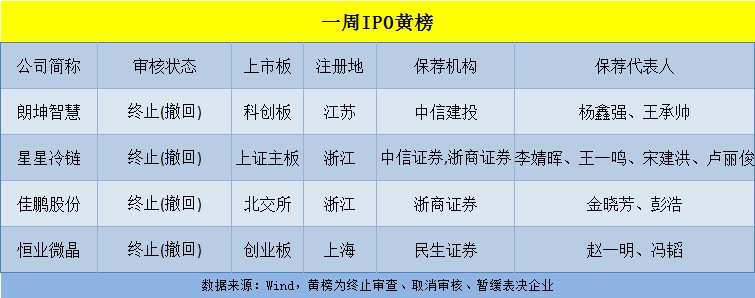

黄榜:4家公司撤回IPO项目恒业微晶在现场检查中曾被发现诸多问题

上周,共有4家公司入列“黄榜”,即主动撤回IPO项目的朗坤智慧、星星冷链、佳鹏股份和恒业微晶。

4家公司中,恒业微晶从事分子筛相关产品的研发、生产、销售和技术服务,主要产品包括分子筛原粉、分子筛活化粉及成型分子筛。

招股书显示,2020年至2022年各年度,恒业微晶的营业收入分别为2.22亿元、4.31亿元和4.11亿元,扣非后归母净利润分别为2249.39万元、8198.98万元和7704.74万元,业绩表现并不稳定。

值得一提的是,包括恒业微晶在内的5家IPO公司在今年1月被抽中进行现场检查。而此后交易所发布的审核问询函显示,恒业微晶存在跨期调节费用的风险,以及通过财务人员个人账户向销售人员指定账户汇入“回扣费”,通过财务人员个人账户收取供应商商品销售返利等问题。

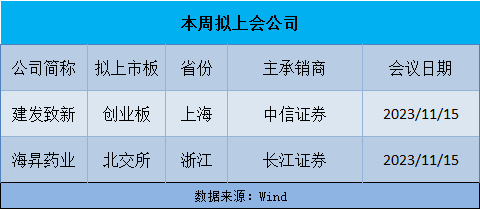

本周2家公司迎来上会,海昇药业毛利率远高于同行业可比公司

本周,A股市场有2家公司将迎来首发上会,分别为来自创业板的建发致新,以及来自北交所的海昇药业。

2家公司中,海昇药业主要从事兽药原料药、医药原料药及中间体的研发、生产和销售。

招股书显示,2020年至2023年上半年三年一期,海昇药业的营业收入分别为2.07亿元、2.69亿元、2.64亿元和1.27亿元,扣非后归母净利润分别为7850.57万元、1.14亿元、1.10亿元和5360.95万元。

与此同时,2020年至2022年,海昇药业累计现金分红1.488亿元。如今,海昇药业拟通过IPO募资6.79亿元,这一数字甚至远高于海昇药业在2023年上半年末2.76亿元的资产总额。

此外,海昇药业此前已被交易所下发四轮问询函,其中毛利率成为关注的重点。具体来看,2020年至2022年各年度,海昇药业的毛利率分别为51.73%、57.36%和52.47%,远高于同行业可比公司平均水平的37.95%、35.49%和33.30%。

对此,海昇药业回应称,主要系因公司主要关键中间体为自产,具备成本优势;同时公司在原料药市场深耕多年,产品质量稳定,得到了客户的认可,与其建立起了持续稳定的合作关系,具有一定的议价能力。

1家公司本周迎来申购,机器视觉检测设备供应商思泰克价值几何?

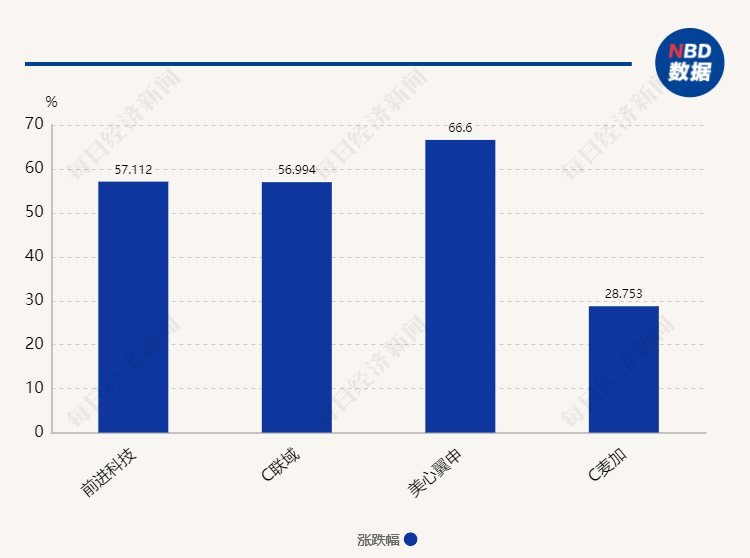

上周,新股市场有4家公司首发上市,包括来自创业板的C联域,来自上证主板的C麦加,以及来自北交所的前进科技和美心翼申,4家公司股价在上市首日都录得上涨,其中最高的为美心翼申,涨幅达66.60%。

在IPO受理端,上周,A股市场有2家企业获得IPO受理,为来自北交所的九州风神和万达轴承。

本周,A股市场仅有思泰克1家公司将迎来申购。

拟上市创业板的思泰克,主要从事机器视觉检测设备的研发、生产、销售及增值服务,主要产品包括3D锡膏印刷检测设备(简称3D SPI)及3D自动光学检测设备(简称3D AOI)。

思泰克在招股书中表示,公司具备多项技术优势,同时也具有一定的人才优势。例如,公司总经理兼研发总监姚征远自1996年开始在上海西门子移动通信有限公司历任SMT(表面贴装技术)工程师、SMT项目主管、工业工程部主管、生产技术部主管,具有较强的研发管理能力。

思泰克还表示,2020年、2021年和2022年,公司3D SPI产品销量分别为1335台、1850台和1810台,产品销量稳步提升,并且公司能够与德律科技、高迎检测、奔创科技等境外知名品牌竞争,实现进口替代。在未来我国加速进口替代的大趋势下,思泰克还有望获得更高的市场份额。

此外,2020年至2022年各年度,思泰克的营业收入分别为2.53亿元、3.56亿元和3.87亿元,扣非后归母净利润分别为7001.69万元、1.14亿元和1.09亿元。而在2023年前三季度,思泰克的营业收入和扣非后归母净利润分别同比下降9.18%和10.65%。业绩表现存在一定波动性。

紧跟梦金园,老铺黄金正式递表港交所IPO

上周,老铺黄金股份有限公司(以下简称“老铺黄金”)和经纬天地控股有限公司正式递表港交所IPO,珠海万达商业管理集团股份有限公司则宣布终止委任瑞士信贷(香港)有限公司为其港股IPO其中一名整体协调人。

根据招股书,老铺黄金是中国古法手工金器专业第一品牌,按照相关报告,其单店收入在2022年中国所有黄金珠宝品牌中排名第一。

2020年至2023年上半年三年一期,老铺黄金的收入分别为8.96亿元、12.65亿元、12.94亿元和14.18亿元,毛利分别为3.86亿元、5.21亿元、5.42亿元和5.91亿元,增长较快。

事实上,早在2021年,老铺黄金就曾冲刺A股IPO,但此后遭遇失败。这也是目前多家黄金珠宝企业冲刺资本市场的缩影。

在两次冲刺A股IPO失败后,梦金园黄金珠宝集团股份有限公司在今年9月底向港股递交了IPO招股书;周六福珠宝股份有限公司则正在第三次冲刺IPO,其欲在A股深证主板市场上市,目前因更新财务资料处于中止状态。

(文章来源:每日经济新闻)