科隆新材北交所IPO:至少20项财务数据呈规律性变化、会计报表真实性存疑,主业较为单薄,部分重要客户实力异常

陕西省咸阳市秦都区,因秦朝在此建都而得名。孔子弟子三千人,其中精通六艺者有七十二人,被称为“七十二贤”,七十二贤中长于诗书的壤驷赤便为秦都区人。而曾经作为关中八景之一的“咸阳古渡”,因其通陇达蜀是长安通往西北西南的咽喉要道,而过客众多,被称秦中第一渡。唐代诗人王维《送元二使安西》:“渭城朝雨浥轻尘,客舍青青柳色新,劝君更进一杯酒,西出阳关无故人。”就是在此处为朋友饯行所作。

科隆市为德国最古老大城市,建成于罗马时代,科隆是古罗马名“科隆尼亚”简称,原意为罗马人的拓居地之意,现为德国的第四大城市,以市内哥特式罗马大教堂-科隆大教堂而闻名于世。

将秦朝古都与科隆两个关键词连接在一起的是,陕西科隆新材料科技股份有限公司(简称“科隆新材”或“发行人”),其主营业务为液压组合密封件和液压软管等橡塑新材料产品的研发、生产和销售以及煤矿辅助运输设备的整车设计、生产、销售和维修,同时也为J工、高铁、风电等行业客户研发和生产定制化橡塑新材料产品。

科隆新材本次拟于北交所公开发行不超过2,135.679万股,募资40,073.05万元,主要用于军民两用新型合成材料液压管生产线建设项目,保荐人为国新证券,审计机构为致同会计师事务所。

科隆新材曾于2015年12月首次在新三板挂牌,并于2017年12月终止挂牌,此后又于2022年9月重新挂牌新三板,作为二进一出新三板的企业,本次招股书中主要存在主业疑似较为单薄、产品应用可能相对狭窄等问题,本次能否晋级北交所市场,估值之家选取其招股书中的部分问题进行分析一二。

一、橡塑主业较为单薄,产品应用可能相对狭窄

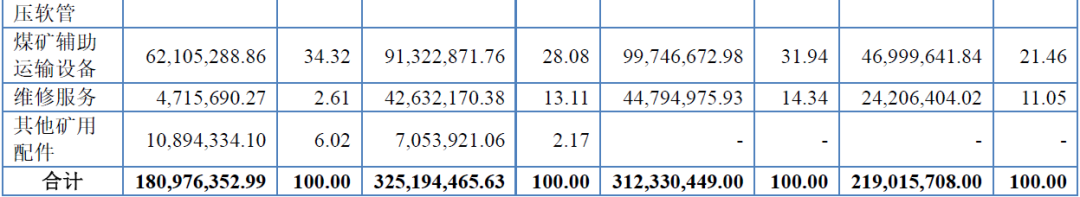

发行人的主要产品为两大类:橡塑制品(也即所谓橡塑新材料,主要为液压组合密封件和液压软管)以及煤矿支架搬运车,发行人披露的主营业务收入按产品分类收入情况,如下表所示:

单位:元

从上表可见,橡塑制品收入占发行人主营业务收入比例达53%-68%,约占发行人主业收入的1/2-2/3之间。上表中的橡塑制品项下液压组合密封件,即为液压密封圈,简单理解就是大型千斤顶中所使用的油封圈,而上表中液压软管则可以按字面意思理解即可,也是用于大型千斤顶中所使用的液压胶管。

以上我们就可以将发行人主业简单归类为从事密封圈和胶管的生产、销售,这两类制品主要以橡胶的混炼胶工艺进行生产,其技术含量和先进性应该均处于行业一般水平。因此也不难发现发行人的橡塑主业较为单薄,在产品布局上也可能相应缺少品类的丰富性。

发行人这两类制品只应用在采煤行业所使用的液压支架中,主要客户也为各大煤机厂,应用行业仅限于煤机行业且客户群体明显表现单一,产品应用可能存在相对狭窄问题。至于招股书中宣称的在J工、高铁、风电行业中的应用,从发行人回复北交所的问询函来看,鲜有建树,尤其是在高铁、风电行业。

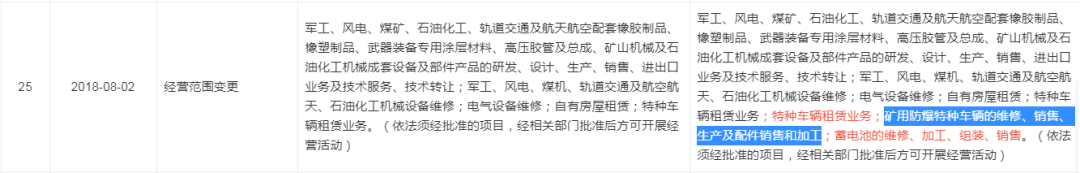

上表中的所谓煤矿辅助运输设备,其实际主要为液压支架搬运车,发行人成立于1996年1月,但从事支架搬运车业务的时间较晚,这点可以从天眼查平台中的发行人工商变更信息中可知,天眼查平台关于搬运车的相关变更信息如下图所示:

从上图可见2018年8月后发行人的经营范围中才开始有了“矿用防爆特种车辆的维修、销售、生产及配件销售和加工”,搬运车业务应该是发行人新业务,发行人介入该业务时间较晚,甚至可能是为摆脱上市审核中主业过于单一问题而新增。发行人的搬运车业务面临的行业竞争也可能不小,其业绩发展尚待市场检验,估值之家不做过多推测。

二、收入稳定性可能不足,真实性也存在疑问

营业收入是衡量一家上市公司的最重要指标,应该是没有之一。发行人披露的营业收入情况,如下表所示:

单位:元

从上表可见,发行人2020年度营业收入同比增加将近1亿元,增长率也近50%,然而到2022年度则呈现出收入增长疲态,2022年度收入同比仅微增1,624万元,同比增长率也仅为5.19%,虽然上表显示2022年度收入实现小幅增长,但上文所示的主营业务收入按产品分类收入表中显示,发行人的搬运车业务和维修业务收入是同比小幅下降的。

通过上述收入表现我们不难发现,发行人营业收入稳定性可能不足。此外,发行人收入的真实性问题也可能随之存在。

1.收入增长趋势特征和员工人数波动特征不匹配

发行人披露的员工人数情况,如下表所示:

单位:人

从上表可见,发行人员工人数经历了先增后减的变化趋势,此与营业收入一直递增的趋势并不相符。尤其在2022年度,发行人员工人数仅为497人,同比下降5.15%,而该年营业收入的增长比率如上文所述为5.19%,变动率几乎相同,但是方向相反。

于一般企业而言,收入逐年上升其员工人数也会越来越多,发行人在2022年度表现相反,尤其是在2022年度在经历了搬运车和维修业务收入双双同比小幅下滑的情况下,2022年度员工数减少与此同步相关,可以近似理解为正常。但2022年度实际情况是发行人的营业总收入却是逆员工数同比变化趋势反向增长,可能说明发行人的营业收入真实性有待考量。

2.第四季度收入占比过高

发行人披露的主营业务收入按季度分类情况,如下表所示:

单位:元

一般而言,普通工业品的销售旺季是三季度。从上表可见,发行人2020年度第三季度收入占比为全年最高为33.45%,符合上述一般情况。但2021年度和2022年度第四季度占比反而超过第三季度为全年最高,分别32.87%和32.06%,近乎占全年1/3左右,此种情况可能异常。

我们知道会计核算是按时间进行的,会计年度是以年度为单位进行会计核算的时间区间,是反映单位财务状况、经营成果的时间界限。第四季度属于会计年度中的最后一个季度,尤其是12月份为会计年度的最后一个月,会计实务中存在12月份财务指标赶考现象,这种现象在审计端表现为收入舞弊的高风险性,也即人为操纵收入的高可能性。人为操纵收入一是表现为违反收入的截止性认定,推迟或提前确认收入,二是虚增收入,也即财务舞弊。

发行人三个会计年度中的两个表现出第四季度收入占比最高,甚至是过高,且其生产和销售的也为一般工业品,不符合一般工业品的第三季度收入占比应该最高的季节性特征,不排除发行人虚增收入的可能性。

3.前五大客户中的部分客户实力异常

据发行人披露的前五大客户信息,部分客户实力存疑,尤其是在发行人的“新”业务-搬运车业务上,问题表现更为突出。

发行人2023年上半年对第5大客户北京灵汇顺通商贸集团有限公司,销售搬运车893.81万元,占发行人当年营业收入比例为4.87%(下同)。据天眼查平台显示,该客户成立于2019年03月,不仅为小微企业,2022年度缴纳社保人数也为0人。

2022年度对第5大客户鄂尔多斯(10.730, 0.09, 0.85%)市东楷矿业技术服务有限公司,销售搬运车936.25万元,占比为2.85%。据天眼查平台显示,该客户成立于2017年01月,自2020年5月起就因多次欠税款而被主管税务机关多次公告,且该客户的实缴资本也一直为0。

2021年度对第5大客户陕西新太特机械设备有限公司,销售搬运车1,036.77万元,占比为3.31%。天眼查平台显示该客户成立于2019年03月,不仅为小微企业,实缴资本也一直为0。

以上为发行人搬运车业务实力可能异常的客户,显示发行人的搬运车业务的真实性可能不容乐观。此外发行人还存在销售不知何物的所谓煤机零部件客户,也存在实力异常的问题。

2021年度对第4大客户陕西沐恩名华电子科技有限公司,销售煤机零部件(不知何物,招股书没有披露)1,089.43万元,占比为5.93%。天眼查平台显示该客户成立于2021年3月,不仅为小微企业,且实缴资本也一直为0。

以上大致可知,发行人这些可能异常的前五大客户共同特点为:以发行人起步较晚的搬运车业务为主,且多为小微企业,客户成立时间较晚,共同特征表现为缴纳社保人数为0或实收资本为0。

发行人对前五大客户收入占比约为50%左右,如果前五大客户中都存在如此数量不少的异常客户,以此及彼类推至发行人的所有客户,则情况也可能更加不容乐观,发行人的营业收入真实性进一步存疑。

4.应收账款与收入比过高

应收账款期末余额高低,能部分反映出企业的营业收入质量。据发行人财务报表数据,估值之家整理出发行人的应收账款和收入比情况,如下表所示:

单位:万元

从上表可见,发行人应收账款与收入比主要维持在60%左右,报告期内的平均值高达64.65%。虽然应收账款占营业收入比虽然没有统一标准,但一般来说,如果超过50%,则可能表明企业产业链地位较弱,存在较大的应收账款坏账风险。

发行人应收账款与收入比过高,可能说明发行人在放宽信用政策提高收入水平,甚至可能表明是虚增收入部分未来得及及时回款所致,因为协助方帮忙走票可以,但在没有事先收到走账款的情况下,让协助方先付款基本上是万万不能的。

三、大量规律性变化财务数据表现,经营数据过度人为操纵可能性高

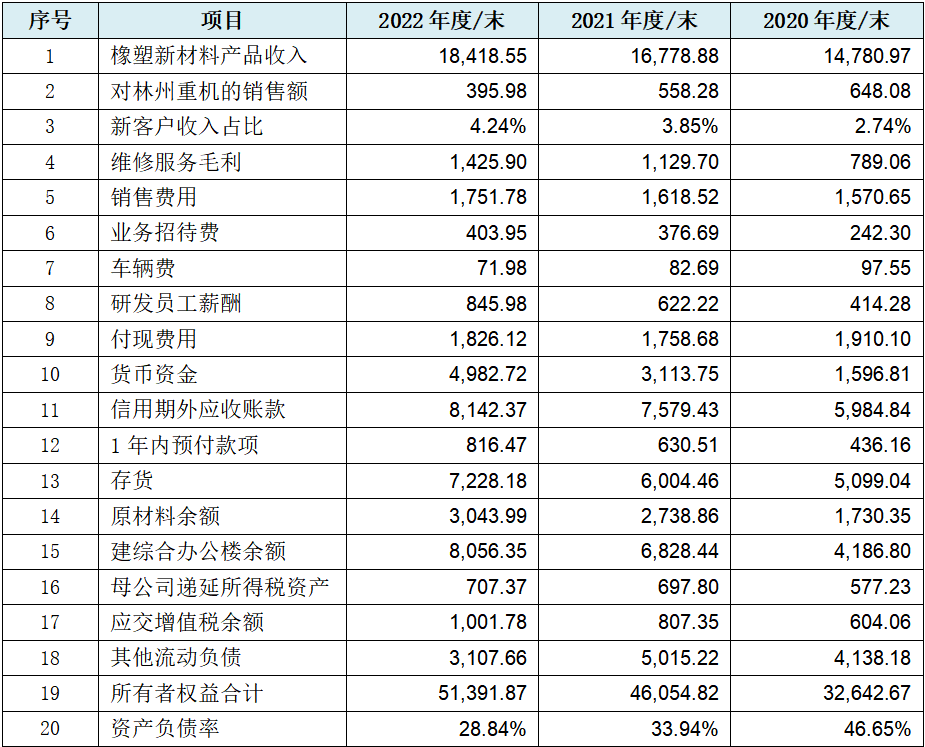

财务数据是招股书的灵魂所在,也是反映招股书质量的最重要指标。然而发行人财务数据或指标多处呈现出规律性变化的异常情况,估值之家整理出部分如下表所示:

单位:万元

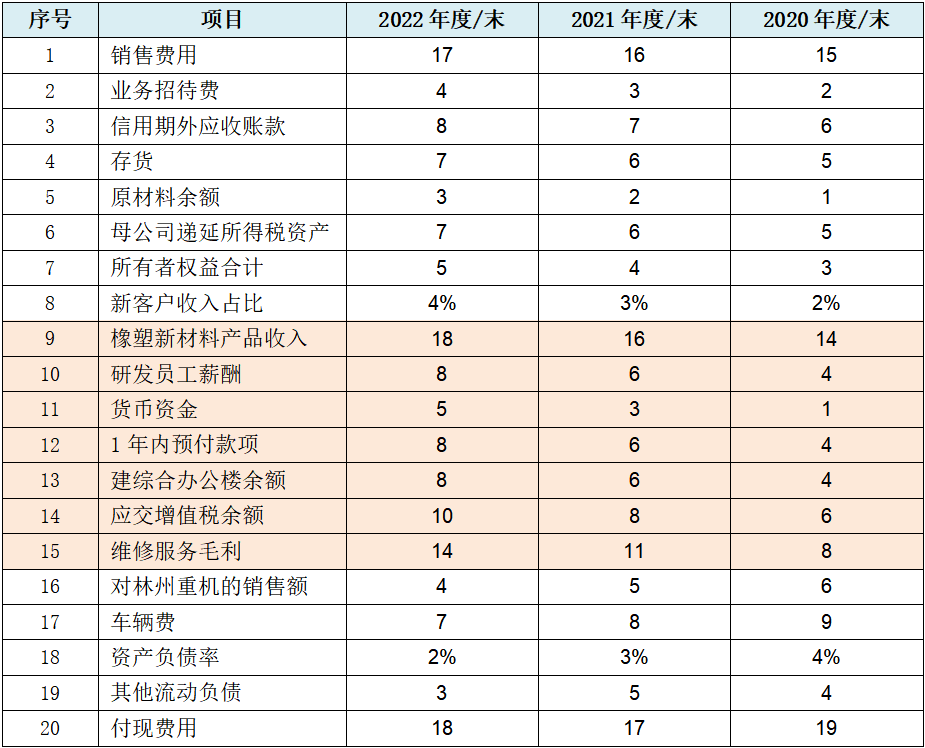

如果上表不够直观,我们可以采用取最大数分析法进项简化处理,并根据规律变化类型加以归类,可得出下述简化表:

从上表数据我们可以总结出发行人部分财务数据的变化规律有三大类:

第一大类为数值递增规律变化,上表中的第1-15行即为此大类,此递增规律下又分为自然数和间隔一定值递增规律,上表中的第1-8行即为自然数递增规律;第9-15行为间隔2和3递增规律。

第二大类为数值递减规律变化,理论上也分为自然数和间隔一定值递减规律,但上表中第16-18行只出现了自然数递减规律。

第三类为自然数连续但不依次出现规律,上表中的第19-20行即为如此。

发行人出现上表所示的20项关键财务数据呈现规律性变化,会计三张表除了现金流量表没有涉及,另外两张表均有大规模涉及,此类异常情形,可能意味着发行人的财务数据及会计报表整体的相关性和真实性不容乐观,其财务报表存在过度人为操纵的极大可能性。

四、综合毛利率行业前三、其他可比指标却行业垫底

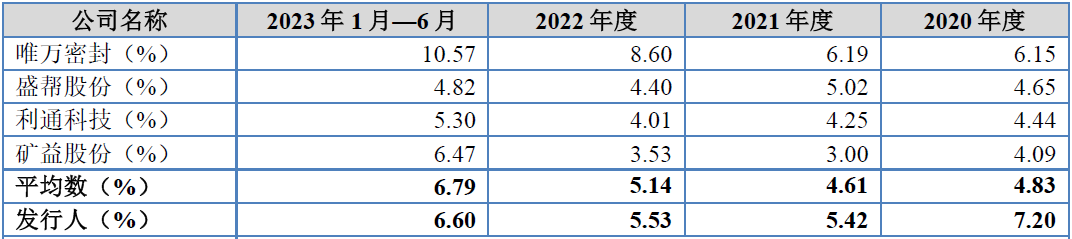

发行人作为一家以煤机行业为应用市场的橡塑制品生产企业,综合毛利率情况却是橡塑制品行业内高端般的存在,招股书披露的发行人综合毛利率和可比公司的比较情况,如下表所示:

从上表所见,发行人2020年度毛利率行业第一,绝对值超过行业平均值6.62%,2021年度行业第二,绝对值超过行业平均值6.20%,2022年度行业第三,绝对值超过行业平均值1.66%。从毛利率视角看,发行人的盈利能力基本稳居行业前三名内,发行人的主业盈利能力相当强劲。即便如此,但招股书显示不少其他关键财务指标,与发行人高毛利率为代表的高盈利性不相符。

1.相对于可比公司,发行人销售费用率过高,高毛利率与高销售费用率存在一定的矛盾

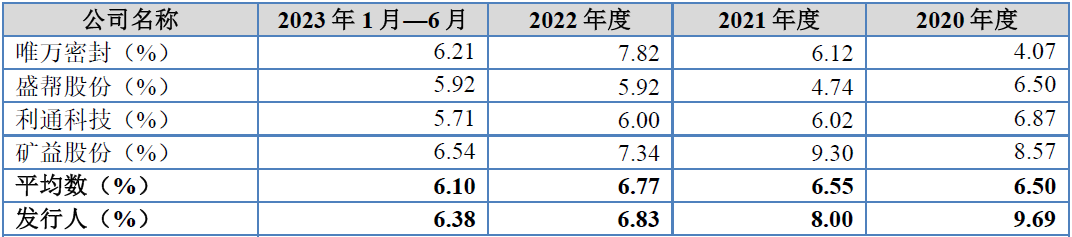

发行人披露的销售费用率与可比公司的比较情况,如下表所示:

从上表可见,发行人2020年度销售费用率占比行业内最高,2021年度和2022年度为第二高,但均高于行业平均值,与上文的毛利率可比结果较为严格一致。

发行人2020年度毛利率行业最高,但该年的销售费用率也行业最高,估值之家推测招股书的逻辑可能是,高销售投入才能产生高毛利率,反之高毛利率理应匹配高销售费率。

考虑到实际中费用投入存在有效性问题,毛利率和销售费用率之间理论上并不存在严格对应关系,发行人对应逻辑可能存在问题。一般而言高毛利率主要来源于产品或服务的本身的核心竞争力,产品或服务的核心竞争力强,对减少销售费用反而有积极作用,而不是毛利率取决于销售费用投入。

发行人的高毛利率和高销售费用率的趋势相同,结合上文销售费用存在规律变化数据情况,发行人的高毛利率与销售费用率高于行业平均值存在一定的矛盾性表现结果。

2.管理费用率可比结果与毛利率可比结果严格一致

发行人披露的管理费用率与可比公司的比较情况,如下表所示:

从上表可见,发行人2020年度管理费用率占比行业内第一,2021年度为第二,2022年度为行业第三,但均高于行业平均值,与上文的毛利率可比结果呈严格对应关系。

结合上文所述的,发行人的管理费用中也存在严格规律性变化数据的情况来看,发行人管理费用数据及管理费用率可比结果均存在人为干预的较大可能。

管理费用率是反映企业管理效率指标,发行人的管理费用率指标可比结果与毛利率的可比结果严格一致的设计思路也可能存在问题,当然发行人的高毛利率与管理费用率高于行业平均值的表现也并不相符。

3.财务费用率水平行业内垫底

发行人披露的财务费用率与可比公司的比较情况,如下表所示:

从上表可见,发行人的财务费用率水平处于行业内绝对垫底水平。发行人行业内最高的财务费用率水平与高毛利率性表现出明显矛盾。相较与毛利率指标而言,财务费用率指标因构成相对简单,可操纵性较弱,我们基本可以认为财务费用率指标的可信度较高。据此,发行人的高毛利率真实性严重存疑。

4.关键偿债指标也显著低于行业平均水平

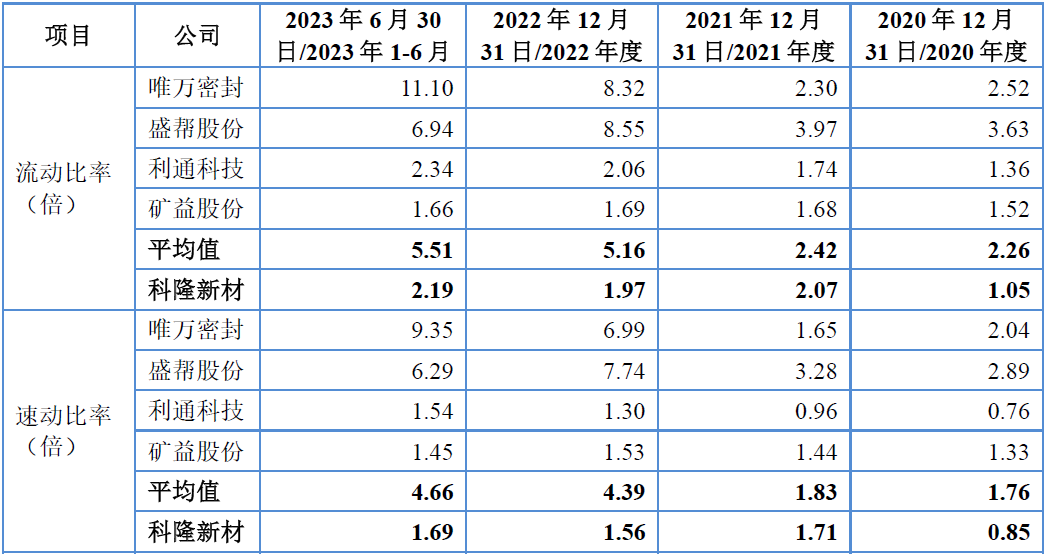

发行人披露的流、速动比率指标与可比公司的比较情况,如下表所示:

从上表可见,无论是流动比率指标还是速动比率指标,发行人的值均显著低于行业平均水平,于发行人高于行业平均值的高毛利率水平也是相当矛盾,发行人高毛利率水平的真实性仍然显得严重存疑。

5.小投资基金派驻常任董事

据招股书信息,发行人的机构股东上海秉原旭和新余秉鸿为相关联的两家股权投资基金,分别持有发行人6.76%、2.92%的股份,合计持有9.68%股份,占比不到10%。2012年度该股东入股时投入的资金总额约为3,300万元。

论重要性而言,可能这家投资基金对发行人并不能构成重大影响,但事实表明,这家基金虽然占股比例不高,但事实上对发行人形成了重大影响。首先表现在发行人与该投资基金在解除上市对赌协议上可谓相当被动,其他对赌协议在发行人本次上市申报前就已经解除,只有该家是拖到最后“不得已”的时候才“清理掉”,其次该投资基金还在发行人四名非独立董事席位中长期占据了一席。

发行人虽然高毛利率的表现,但在现实中与该投资基金(小股东)的博弈中,显得相当弱势和处于下风,二者也明显是矛盾之处。

五、转让部分亏损子公司全部股权,疑为剥离亏损业务

据招股书信息显示:“2020年10月,因贵州隆飞科技发展有限公司(以下简称:‘贵州隆飞’)业务规模和经营业绩等不达预期,公司向贵州浦鑫能源有限公司(受让前已通过其全资子公司毕节飞尚能源有限公司间接持有贵州隆飞20%股权)转让贵州隆飞80%股权。”

与此相关的是,发行人对贵州隆飞的87.34万元的代垫款预计无法收回,以及对该80%的股权受让款560万元也是预计无法收回,二者全额计提坏账损失,确定损失近750万元之多。

贵州隆飞系发行人实际出资560万元占股80%,于2017年12月与毕节飞尚合资设立,其主营煤矿作业面综采设备维修服务。发行人通过此次合资旨在拓展外省业务,但贵州隆飞仅开业两年左右就出现回款困难局面,发行人为维持贵州隆飞正常运营,截至2019年底共计垫资855.33万元,继续垫资将影响发行人现金流及正常的生产经营活动,发行人不得不在2020年10月将所持贵州隆飞全部80%股权按出资原价560万元,转让给毕节飞尚的母公司贵州浦鑫,但如上文所述该560万元的股转款也要打水漂。

虽然招股书中并未直接披露贵州隆飞已经陷入亏损状态,但有披露自2020年开始贵州隆飞基本未开展业务,贵州隆飞从某种意义上说已陷入亏损状态。发行人转让贵州隆飞的全部股权,基本上属于剥离亏损业务,剥离亏损业务本也无可厚非,但发行人可能首次出省合作仅两年就宣告彻底失败,似乎是给发行人的市场预判、战略决策和企业经营能力给出了否定答案。

六、报告期内多名关键人员离职,经营稳定性可能欠缺

发行人以橡塑制品为主业,核心技术及核心竞争力可能难言多高,招股书披露核心技术人有3名,但报告期内就有核心技术人员许旭光、王晓辉因个人原因分别于2022年9月2023年5月离职,其中王晓辉更是发行人的董事。核心技术人员(含董事)一年内离职了两名,据推算报告期内发行人的核心技术人员的离职率预计就不低于50%,如此高的核心技术人员离职率,可能折射出发行人背后的经营稳定性问题。

无独有偶,发行人于2020年10月聘任于亚腾接替杨锦娟担任财务总监。一年多后的2021年12月,于亚腾因个人原因辞去财务总监职务,自2022年2月起由杨锦娟重新接任发行人财务总监一职。而财务总监作为(上市)公司核心高管人员,一般而言非必要不会发生变动,于亚腾于发行人敏感期(报告期)内辞任,其中是否有隐情不好说,但发行人的经营稳定性情况也可能大概率在经受考验。

七、结语

科隆新材以橡塑制品作为主营业务,并且以煤机行业为主要应用行业,可能存在主业单薄、产品应用狭窄问题。2022年度部分主业收入下滑以及总体收入增长和员工人数趋势不相符、第四季度收入占比过高、前五大客户中的部分客户实力异常、应收账款与收入比过高,种种异常可能表明发行人的收入稳定性不足和真实性存疑问题。

招股书中不少于20项财务数据呈现规律性变化,使得发行人的会计报表可信度大打折扣,甚至意味着本次经营数据也可能存在过度人为操纵问题。

而综合毛利率过高,其他多个可比指标行业垫底,以及报告期内剥离亏损业务以及多名核心人员离职,则极大可能说明发行人的市场开拓能力以及经营稳定性存在欠缺。

(文章来源:估值之家)