有没有造假上市?中信证券保荐中科微至IPO,市值快跌破融资额了!

前两天力场君看到一份统计数据,中信证券2023年投行业务收入金额达62.46亿,虽然同比减少了27%,仍然位居全市场上市券商之首;紧随其后的是关系户中信建投证券,收入了48个亿;至于第三名国泰君安证券,38亿的投行业务收入还不到中信证券的三分之二。

“麦子店高盛”的名头还真不是吹的,中信证券的行业地位可见一斑。

力场君也注意到,最近中信证券可是在风口浪尖上,不少保荐的IPO项目,把投资者坑得不轻。力场君之前也写过几个小文章,比如《新铝时代IPO是不是造假了?中信证券编制招股书质量可真差劲!》,还有《巨亏、几乎无收入!思哲睿IPO该上市吗?保荐机构又是中信证券》。

最近有小伙伴向力场君吐槽一个2021年上市的股票,中科微至,当年也是中信证券保荐上市的,也是个“天坑”。

这家公司IPO的发行价高达90.2元,发行市盈率61.31倍,远超过了当时37倍的行业市盈率,上市当天就破发了,最高股价纪录也只有90元,自此之后更是漫漫长跌无绝期,到目前股价只剩下不到30元。此前,在今年2月底那一轮下跌的时候,中科微至总市值还一度跌到过35亿左右。

要知道,三年前上市的时候,中科微至募集资金就高达30个亿,而当前的总市值,已经快要跌破当初的融资额了,割韭菜割的有多狠!就是这家上市公司,这个IPO项目,上市时付给以中信证券为首的中介机构的发行费用,高达2.28个亿。

经营方面,中科微至上市当年也即2021年,是盈利的巅峰,也不过才2.59个亿,比付给中信证券等机构的发行费用多不了多少。上市之后就更惨了,2022年亏了1.19亿,2023年倒是扭亏了、挣了两千万,但主要是靠以前年度计提的坏账重回,扣费净利仍然是亏损4689.68万,营业收入也是下滑的。

这么个玩意儿,当初是怎么上市的?中信证券收了两个多亿发行费用,不亏心吗?

不仅如此,回顾中科微至上市前发布的信息披露,很有问题哦!而且还与中科微至的董事、总经理姚益有关。

公开信息披露显示,中科微至在2020 年 1 月收购了中科贯微 100%股权。在此之前,姚益在2016年5月至 2019年5月任中科微至总经理助理,同时自从2014年6月开始任中科贯微总经理,而且中科贯微在2017年之后几乎全部营业收入均来自于中科微至,这不是一个人左右兜里的生意吗?

能够看出来,在被中科微至收购之前,中科贯微其实就是中科微至通过人事、经营双方向实际控制的,在此背景下,当初中科微至把对中科贯微的收购,认定为“非同一控制下”并购是否公允,在力场君来看,恐怕也是不够公正的。

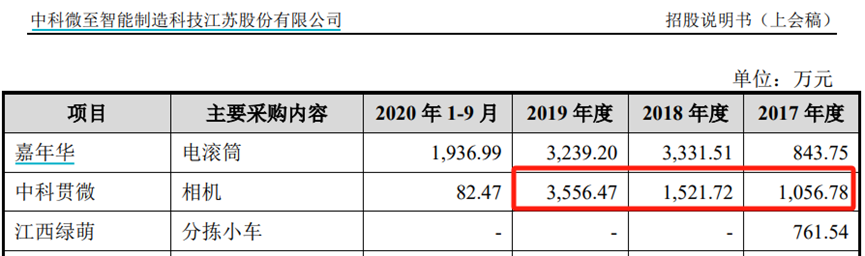

此外,中科微至当初在招股书披露的关联交易数据,中科微至在2017年对中科贯微采购金额达1056.78万元,这就对应着中科贯微的销售收入嘛。

但是根据《天眼查》显示,中科贯微自主申报的2017年年报数据,该公司当年营业总收入仅为528.63万元,这比中科微至的采购金额还要少,这符合逻辑吗?

单就这个数据矛盾,中科微至连同当时已经是全资子公司的中科贯微,有没有造假?通过公开渠道就不难查询到的数据,与招股书披露存在涉及几百万元的矛盾,中信证券又是怎么核查的?

现如今,中科微至股价惨跌、套死了一大批基金和股民,不该出来说清楚一下吗?

(文章来源:市场资讯)