纳睿雷达第三季度业绩骤降:毛利率、净利率大幅下滑,四大风险引关注

今年3月1日在科创板上市的纳睿雷达,在近期的公布的三季报中,净利润出现了“变脸”下滑。

前三季度,纳睿雷达实现营收1.14亿元,同比增长19.33%;归母净利润约3324万元,同比下滑7.81%;加权平均净资产收益率1.81%,同比减少6.07个百分点,基本每股收益0.21元/股,同比下滑32.26%。

01

第三季度业绩下滑较大

第三季度,纳睿雷达实现营收4133.47万元,同比下降13.75%;归母净利润1386.47万元,同比下降22.01%;加权平均净资产收益率0.64%,同比减少3.16个百分点,基本每股收益0.09元/股,同比下滑40.00%。

相比上半年及一季报数据,纳睿雷达三季度的确差强人意。

今年上半年,纳睿雷达实现营收7217.32万元,同比增加52.91%;实现归属于上市公司股东的净利润1937.26万元,同比增加6.01%;实现扣非归母净利润1688.34万元,同比增长123.35%。

第一季度,纳睿雷达实现营收3512万元,同比增长29.58%;归母净利润848万元,同比增长17.51%;扣非净利润763万元,同比增长58.29%。

这样看起来,第三季度纳睿雷达的表现可谓上市以来最差。

在11月6日至7日的投资者关系活动中,有投资者提问,请问公司前三季度在营业收入增长的情况下,净利润对比去年同期为什么有所下滑?另外,为什么贵公司应收账款对比去年年末增长了约37%,是否因下游客户回款周期增加所致?

纳睿雷达表示,主要系由于今年研发费用投入、市场推广费用、上市费用等增加从而导致期间费用增加,同时政府补贴等非经常性收入同比下降,因此净利润比去年同期有所下降。公司客户主要面向政府和事业单位及其系统集成商,其资金受财政预算管理等因素影响,公司将密切关注客户的回款情况。

三季报末,纳睿雷达应收账款为2.145亿元,2022年末则为1.56亿元,增长明显。

在9月份的投资者关系中,公司则介绍称:(1)公司客户主要面向政府和事业单位及其系统集成商等,受财政预算管理、采购制度、产品验收等因素的影响,公司上半年在手订单较少,收入确认季节性明显,主要集中在下半年或者第四季度,公司收入呈现季节性波动。(2)公司雷达产品为标准化产品,目前正常生产交付。

02

毛利率、净利率下降不小,四大风险引关注

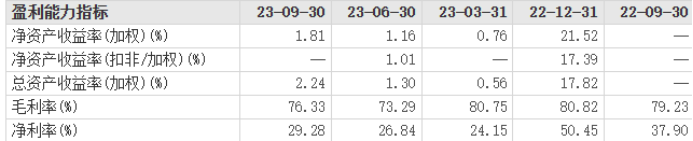

此外,纳睿雷达的毛利率及净利率三季度也下滑明显,两项数据分别为76.33%和29.28%,同比分别下滑2.9个百分点,以及8.62个百分点。

东吴证券研究报告指出,公司业绩符合预期,公司是掌握全极化有源相控阵雷达技术并较早实现X波段双极化(双偏振)有源相控阵雷达产业化的企业,考虑到下游进展,调整之前的预测,预计2023-2025年归母净利润为1.70(-0.41)/2.68(-0.57)/3.40(-0.79)亿元,对应PE分别为44/28/22倍,维持“增持”评级。

不过,东吴证券也提出相关四大风险因素:1,研发投入不及预期效果;2,竞争对手实力增强、市场竞争加剧;3,收入呈季节性波动风险;4,回款周期较长增加财务风险。

国海证券的研究报告中也谈到,公司客户主要为政府部门或事业单位,收入确认主要集中在第四季度,经营业绩存在季节性波动。风险提示:市场空间较依赖行业政策和各级财政预算;行业竞争加剧;产品形式过于单一;高毛利率难以维持;客户集中度较高;募投项目进度或经营成果不及预期。

“公司未来有望持续受益于X波段双偏振有源相控阵雷达在气象领域渗透率的加速提升,同时在水利、民航、军事等新领域有望形成突破;公司核心技术壁垒深厚、产品溢价较高,我们认为具备长期成长潜力。维持买入评级。” 国海证券表示。

值得关注的是,3月中旬至今(11月7日),纳睿雷达股价跌幅达35.63%。

(文章来源:新浪财经)