一线城市房贷额度调查:“停贷”是真相还是传言?

买房难,没想到如今连贷款也不容易。

近日,广州、上海、杭州等地传出银行房贷额度紧张的消息,甚至有市场传闻称,建行、中行已暂停部分城市的二手房贷业务,被外界解读为“停贷”。

新浪财经通过调查4个一线城市超过50家银行发现,无论是国有行还是股份行,广州、上海大部分银行放款时间短则3个月,长则半年,对于已受理的存量业务,银行方面只能不断安抚客户“再等等”。

而部分额度已用完的银行则暂停受理新的申请。一位广州平安银行(22.660, 0.32, 1.43%)的个贷经理告诉新浪财经,“从去年12月开始就停止受理新申请了,有些存量业务目前都还没放款,为了让客户体验好点,新业务就直接停了。”

房贷额度告急,利率不断调整之下,楼市是否真的要变天了?

沪广额度最紧 有银行已暂停受理新申请

“多久能放款真不好说,得看额度,需要排队”,在调查过程中,这是新浪财经最常得到的一个回复。

近几个月以来,一线和部分热点二线城市房贷额度告急,放款流程大幅放缓。而横向对比4个一线城市的情况,新浪财经发现,广州和上海的银行额度最为紧张,放款周期短则3个月,长则6个月,深圳次之,北京大部分银行的额度则较为充足。

根据一位广州链家人士的介绍,自今年3月起,银行放款就变得非常慢,正常流程下来要2-6个月,而以前正常的话,21个工作日就可以放款了。

“3月初抵押的客户现在(6月)才放款,前面还有6-7个亿仍没放出去。”一位上海工行个贷经理告诉新浪财经。而一位深圳股份行的个贷经理则表示,“四大行额度基本都比较紧张,四大行合作新楼盘比较多,年初基本就将投放量额度用完了。”

此外,新浪财经调查发现,目前在上海和深圳,有银行只与链家、中原、易居等知名中介合作,优先审批保障这些大中介的额度。

一位上海招行的个贷经理表示,“大中介统一办理相当于批发业务,小中介的申请基本上不批了”,另一位深圳中信银行(5.110, 0.03, 0.59%)的个贷经理则称,“1年多前我们就开始不接散客了。”

值得注意的是,针对银行额度收紧的问题,近日有市场消息称,建行、中行已暂停部分城市二手房贷业务。6月28日,中国银行(3.070, -0.01, -0.32%)广东分行已对该消息进行澄清。

“我们没听说过什么停贷的说法。目前来看,在审批通过、首付合规的前提下,只要银行受理了客户贷款申请,就肯定会放款。”一位广州建行人士指出。

停贷的说法遭到否认,不过新浪财经了解到,因为存量业务仍未处理完,因此北京、上海和广州都有个别银行已暂停受理新的房贷申请。

一位广州平安银行的个贷经理说道,“从去年12月开始就停止受理新申请了,有些存量业务目前都还没放款,为了让客户体验好点,新业务就直接停了。”一位北京平安银行的个贷经理也表示,“额度已经用完了。”

广州房贷利率连涨 光大首套利率达6%

除了银行房贷额度异常紧张之外,自2021年以来,全国房贷利率也出现止跌转涨的现象。虽然LPR已经连续“原地踏步”一年多,但融360大数据研究院统计数据显示,在监测的42个城市中,2021年开年至今,已有30个城市的房贷利率较2020年年底上涨。

在一线城市中,广州则率先拉开了新一轮加息潮的序幕。4月底5月初,四大行广州分行都将首套房贷利率上调为5.40%,二套房贷利率上调为5.6%,均比之前增加了10个基点。

而据新浪财经了解到,广州部分商业银行的加点幅度则远大于10个基点。比如兴业银行(20.560, 0.88, 4.47%)最新首套房贷利率为5.65%,较4月上调了35个基点;光大银行(3.790, 0.02, 0.53%)在停止受理新申请前,首套房贷利率更是达到6%,比此前上调了70个基点。

根据《南方日报》的报道,广州部分银行的房贷利率在6月底进行了今年以来的第4次调整。以工行为例,1月底首次调整前,首套利率为5.05%,二套5.25%,而6月底调整后则分别为5.5%和5.75%。

继广州之后,深圳成为第二个房贷全面涨价的一线城市。5月,四大行深圳分行将首套房贷利率上调至5.10%,二套房贷利率上调至5.60%,分别比之前上调了15个基点和35个基点,上调幅度比广州更大。

这一轮调整过后,从首套利率水平来看,在4个一线城市中,广州最高(普遍为5.4%),其次为北京(5.2%)、深圳(5.1%)、上海(4.65%)。但值得注意的是,与全国其他城市相比,一线城市的利率仍处于较低水平。

根据贝壳研究院监测的数据,6月72城主流首套房贷利率为5.52%,二套利率为5.77%,分别较5月上浮5个和4个基点。分季度看,二季度首套、二套房贷利率分别累计上涨17和15个基点,加息幅度超过一季度;当前首套、二套利率距2019年11月的高点仅相差7个和14个基点。

这意味着,一线城市的房贷利率极有可能会继续加点。根据一位广州农行人士透露,虽然目前农行还没正式发文和通知到支行,但不排除之后会效仿其他银行上调利率。一位广州邮储银行(5.020, 0.01, 0.20%)人士也告诉新浪财经,近期邮储银行也会进一步上调房贷利率。

放款难将成常态 或引房价下调?

为何房贷额度突然告急,贷款利率连续上涨?归根到底还是在政策调控之下,市场供需的天平在起作用。

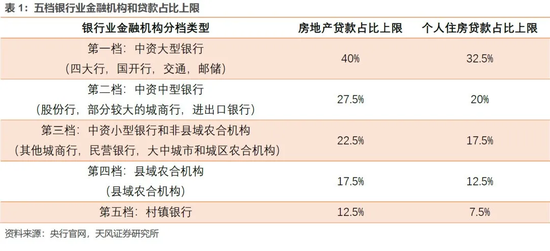

从货币供应的角度来看,银行贷款额度收紧与房贷“两道红线”密切相关。去年年末,央行、银保监会联合下发通知,按照规定,各类银行机构房地产贷款占比上限不能超过40%,个人住房贷款余额占比不能超过32.5%。

这意味着,银行能够提供给购房者的房贷额度受到了限制。根据媒体统计数据,截至去年末,建设银行(6.600, 0.01, 0.15%)、邮储银行、中信银行的个人住房贷款占比超标,而招商银行(54.270, 0.47, 0.87%)、兴业银行的房地产贷款占比和个人住房贷款占比两项指标均踩“红线”。

另一方面,从购房需求的角度来看,楼市成交火爆,销售额上涨,导致房贷需求增多。同时因为广州、深圳等地严查经营贷,一定程度上也使得一部分表外房贷回归到表内。

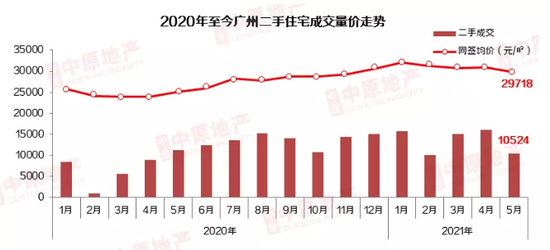

以广州楼市为例,去年上半年受到疫情影响,但从下半年开始就进入爆发期。中原地产统计数据显示,去年广州一手住宅网签成交量达到10.09万宗,同比增长27%,是近10年来第二高的水平;二手房成交10.1万宗,同比增长21.9%。

进入2021年,广州楼市热度依然不减,直至4月人才房3年限售、热点9区增值税“2变5”等多维度调控“稳市”,叠加房贷管控,广州楼市才逐现降温的苗头。

最新数据显示,5月广州新房网签10220宗,环比下跌5%,而对比今年1月则下跌29%;二手住宅成交则插水下跌至万宗水平,为10524宗,环比下降34.33%,处于年内第二低位,仅高于春节月。

房贷额度收紧,利率上调,相当于“车轮下撒沙子”,无疑可以减慢楼市的交易节奏,给楼市热度降温。

中原地产首席分析师张大伟指出,在部分之前房价涨幅比较大的城市,如果房贷收紧,在所难免会引起房价下调。同时,他指出,因为新房大部分关联开发贷款,所以后续二手房贷款影响会较大,特别是南方城市,二手房贷款放款难很可能会成为常态。

此外,有业内观点认为,房贷“涨价”的城市数量会持续扩容,而前期已经调整的城市不排除短期内再度调整利率水平的可能。全国房贷利率短期内易涨难跌,预计2021乃至2022年,全国首套房、二套房贷款平均利率水平或逼近甚至超越疫前。