泰禾集团爆雷:超20亿已到期借款未归还 持续经营能力存疑

泰禾集团(4.970, 0.15, 3.11%)股份有限公司(下称“泰禾集团”,000732.SZ)的2019年年报终于姗姗来迟,除了各项盈利指标的明显下滑外,泰禾集团的大额借款未归还,且伴随着高负债的经营困境也是市场关注的焦。

对于泰禾集团而言,2020年能够顺利引入战略投资者以渡过眼前的债务危机,并改善各类经营指标,依然是个未知数。

大额已到期未归还借款

据《财经涂鸦》了解,截至2019年末,泰禾集团总资产2243亿元,同比减少7.74%。但资产规模超过2000亿元的泰禾集团的银行贷款中,却有23.31亿元已到期未归还金额,并正在与借款机构协商展期方案。

来源:公司公告

与此同时,大华会计师事务所对泰禾集团2019年度财务报表出具了非标准无保留意见的审计报告。大华会计师事务所在报告中指出,泰禾集团存在大额已到期未归还借款,并且公司因子公司未履行还款义务而被列为被执行人,造成泰禾集团持续经营能力存重大不确定性。

来源:公司公告

针对大额已到期未归还借款,以及因子公司未履行还款义务而被列为被执行人的事项,泰禾集团认为,一方面,控股股东泰禾投资集团有限公司(下称“泰禾投资”)正在筹划引入战略投资者事宜,公司认为该引战事项将有助于帮助减轻目前大额到期未归还借款带来的压力;另一方面,积极采取多种措施,加大营销力度,拓展融资渠道,与金融机构开展展期磋商,力争通过以上措施降本增效,提高自身抗风险能力。

五大区域营收全面下滑

从营收情况看,年报数据显示,2019年,泰禾集团实现营业收入236亿元,同比下降24%;归属于上市公司股东的净利润4.66亿元,同比下降82%,但归属于上市公司股东的扣除非经常性损益的净利润则为-4.02亿元。

资产减值损失也是泰禾集团在2019年业绩大幅下滑的重要原因之一。根据公告,泰禾集团计提存货跌价影响泰禾利润总额8.2亿元,影响净利润6.2亿元,占归属上市公司股东净利润的133%。

来源:公司公告

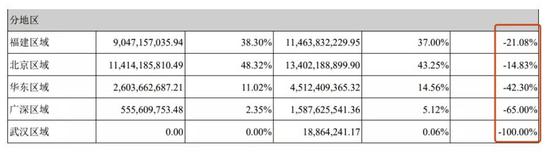

此外,值得指出的是,据《财经涂鸦》了解,泰禾集团的房地产板块共分为福州区域、北京区域、上海区域、广深区域和武汉区域五个分部。从财务报表可以看出,2019年,泰禾集团在上述五个区域的营业收入均全面下滑,其中武汉区域的营业收入直接下降100% ,而华东区域和广深区域的降幅则分别达到42%和65%。

来源:公司公告;单位:元

从融资和负债情况看,泰禾集团的融资途径为银行贷款、债券和非银行类贷款,融资成本均位于8%以上,且期限在一年之类的占比达到57%。

抓销售促回款以优化负债结构是泰禾集团在2019年的重要经营任务。年报显示,2019年,泰禾集团进一步加强现金流管控,将回款指标作为业绩考核导向。通过严控项目节点与开盘节奏、加强考核等管理措施,缩短回款周期;积极梳理项目遗留问题,盘活已投入资金,提高资金使用效率。

对于2020年的发展计划,泰禾集团指出,将强化资金意识,严格把控风险,将以促进周转、回流资金为重心,同时提升资金使用效率,实现资金统筹安排与管理;加强与金融机构的深度合作,以降低融资成本,把控融资风险。

事实上,在2019年各项经营指标大幅下滑之后,进入2020年,泰禾集团的经营状况并未好转。2020年一季度,泰禾集团财务状况进一步恶化,当季实现营收4.8亿元,同比减少了93.57%;归属于上市公司股东的净利润为-5.64亿元,同比减少了158%,经营活动产生的现金流量净额为-29.31亿元,同比减少了124.5%。

来源:公司公告

或成首家资产2000亿以上因流动性紧张而引战的房业

5月13日,泰禾集团公告称,控股股东泰禾投资正在筹划公司引入战略投资者事宜,相关交易可能涉及公司控制权的变更,本次拟引入的战略投资者的主要经营业务中包含房地产业务。

除了泰禾集团之外,据《财经涂鸦》不完全统计,近期新华联(2.990,-0.03, -0.99%)集团、绿城中国、阳光城(6.550, 0.01, 0.15%)、福晟集团等多家房企也相继宣布了引入战投的计划或意向。

华创证券研报指出,现阶段集中寻求战略投资者很大程度上是为了化解资金链压力。从体量来看,泰禾集团或系首家资产规模在2000亿以上,且主要因流动性紧张而引入战投的房地产企业,这侧面说明了房地产行业在严监管、疫情冲击的背景下,经营情况难言乐观。

华创证券在5月底的数据显示,从偿债压力来看,泰禾集团发行的4支私募债和2支中期票据将于4个月内集中到期,合计规模高达89.2亿元。二季度,尽管房地产企业复工情况环比一季度有小幅改善,但需求端完全恢复尚需时日,房企销售回款或继续承压,同时结合公司自身的现金流和经营情况来看,泰禾集团到期债务存在着较大的资金缺口,外部融资需求较为强烈。

今年以来,在疫情冲击下,房企销售回款较慢,现金流压力普遍较大。对于房地产企业而言,销售回款、自筹资金、银行贷款、非标融资、信用债融资等是主要资金来源,而其中销售回款的占比往往达到三分之一以上。

据华创证券统计,在5月底披露2020年一季报的103家房企中,从现金流来看,货币资金余额同比负增长的房企共35家,其中包括保利地产(14.340, -0.06, -0.42%)、万达商业、华夏幸福(21.680, -0.35, -1.59%)、泰禾集团、富力地产等千亿级规模的大型房地产企业。

高负债和经营不善导致泰禾集团的信用评级接连被下调,今年5月11日,惠誉将泰禾集团的长期外币发行人违约评级(IDR)和高级无抵押评级从“B -”下调至“CCC+”(详见《财经涂鸦》5月14日报道《黄其森要转手的泰禾:评级在这些开发商中排名倒数第一》)。

5月12日,联合资信将泰禾集团主体长期信用等级由AA+下调为AA-,将“17泰禾MTN001”和“17泰禾MTN002”的信用等级由AA+下调为AA-,评级展望为负面。

惠誉数据显示,截至2020年第一季度末,泰禾集团在12个月内的债务为702亿元人民币,其中包括555亿元贷款,147亿元资本市场债务,但其56亿元的现金余额只能支付8%的短期债务。

联合资信认为,泰禾集团货币资金大幅下滑,资金链较为紧张,2020年到期债券规模较大且财务负担重,面临较大的兑付压力。同时,泰禾集团实际对外担保余额为大,或有负债风险较大,被列为被执行人的事项共14起,超过公司最近一期经审计净资产的10%,将对公司融资能力产生不利影响。

从过去数年的融资状况看,对子公司提供担保是泰禾集团帮助子公司融资的主要手段,且对外担保额已超所有者权益400%,但由于部分项目公司不能按期或按照协议约定偿还借款,导致泰禾集团被迫承担连带责任。

据《财经涂鸦》梳理,截止5月初,泰禾集团实际对外担保余额为 7,972,960 万元,占公司最近一期经审计归属于母公司所有者权益的431.93%,其中的 96.44%是对全资、控股子公司的担保以及全资、控股子公司之间的相互担保;剩余的3.56%是对参股公司的担保。

5月27日,泰禾集团公告称,收到控股股东泰禾投资函告,获悉泰禾投资所持有的公司部分股份被司法冻结,本次涉及股份数量7.10767112亿股,占其所持有股份比例的58.32%,占公司总股本比例的28.56%。

此次股份被冻结的原因正是因为泰禾投资就其他公司债务事项提供了连带责任保证担保,被担保人与债权人产生了债权债务纠纷,涉及金额为29.31亿元,法院依债权人申请要求泰禾投资履行担保义务从而导致泰禾投资持有的股份被冻结。