蓝天燃气偿债压力大5年分红7亿 股东三涉官员受贿案

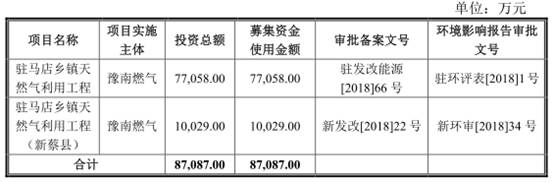

中国经济网编者按:9月17日,河南蓝天燃气股份有限公司(以下简称“蓝天燃气”)首发上会。蓝天燃气拟于上交所主板上市,计划公开发行新股不超过9000万股,主承销商为招商证券(21.090, 0.38, 1.83%),联席主承销商为中原证券(5.370, 0.05, 0.94%)。蓝天燃气本次拟募集资金8.71亿元,分别用于驻马店乡镇天然气利用工程、驻马店乡镇天然气利用工程(新蔡县)。

2011年,蓝天燃气首次闯关中小板,但由于业务独立性存在严重缺陷,过于倚重关联交易被否。2014年,蓝天燃气再次冲击上交所,但最终被终止审查。2015年8月,蓝天燃气在新三板挂牌交易。本次为蓝天燃气第三次向A股发起冲刺。

在2018年12月21日报送的招股书申报稿中,蓝天燃气披露了2015年至2018年1-6月的业绩情况。2015年至2017年,公司实现营业收入分别为20.66亿元、19.80亿元、25.12亿元,实现归属于母公司股东的净利润分别为1.80亿元、1.40亿元、2.14亿元。公司经营活动产生的现金流量净额分别为3.08亿元、2.85亿元、5.05亿元,其中,销售商品、提供劳务收到的现金分别为23.51亿元、22.65亿元、29.87亿元。

年报数据显示,2018年至2020年上半年,公司实现营业收入分别为32.06亿元、36.33亿元、17.91亿元,实现归属于母公司股东的净利润分别为2.97亿元、3.26亿元、1.59亿元。2020年上半年,公司营业收入和净利润同比双降,降幅均为6.06%。

在2018年年报和2018年12月21日报送的招股书中存在数据对不上的问题。在2018年年报中,2017年的归属于母公司股东的净利润为2.16亿元,经营活动产生的现金流量净额为5.25亿元,与招股书中分别为相差128.66万元、2033万元。此外,2017年的毛利率和负债也在两份文件中对不上。

2015年至2020年6月30日,蓝天燃气应收账款账面余额分别为2699.91万元、2874.78万元、1249.54万元、3692.90万元、1664.28万元、2747.40万元。公司应收账款周转率分别为83.27、71.05、121.84、129.73、135.62、81.18。2015年至2017年,同行业可比上市公司的应收账款周转率均值分别为25.01、19.77、20.94。

2015年至2020年6月30日,公司存货金额分别为8564.98万元、7326.93万元、8041.27万元、1.05亿元、9500.57万元、3633.26万元。公司存货周转率分别为22.51、20.54、26.80、28.26、30.06、22.75。2015年至2017年,同行业可比上市公司的存货周转率均值分别为56.98、47.75、50.44。

蓝天燃气2020上半年毛利率不及5年前。2015年至2020年6月30日,蓝天燃气毛利率分别为19.15%、17.56%、18.01%、18.21%、17.24%、16.57%。可以看出,公司2019年和2020上半年毛利率下滑,整体呈下滑趋势。

2015年至2020年6月30日,蓝天燃气负债分别为17.32亿元、17.55亿元、18.32亿元、18.67亿元、20.33亿元、18.12亿元。截至2020年6月30日,蓝天燃气货币资金3.88亿元,而短期借款7.21亿元,一年内到期的非流动负债为9977.18万元,短期偿债压力大。

蓝天燃气每年都进行大额分红,5年分红7.14亿元。据招股书,2016年至2018年,三年间,公司每年分红金额为1.19亿元。根据年报统计,公司2019年、2020年上半年分别分红1.59亿元、1.99亿元。

据招股书,蓝天燃气管道天然气主要供应商为中石油。2015年至2018年1-6月,公司向中国石油(4.260, 0.02, 0.47%)天然气股份有限公司天然气销售东部分公司采购的天然气金额占公司当年采购总额的比例分别为90.96%、80.12%、82.72%、83.54%。

蓝天燃气三涉贪腐案。据长江商报报道,2018年11月22日,证监会针对蓝天燃气发出的反馈意见中,涉及公司实控人李新华是否涉及驻马店原市委书记刘国庆贪腐案。

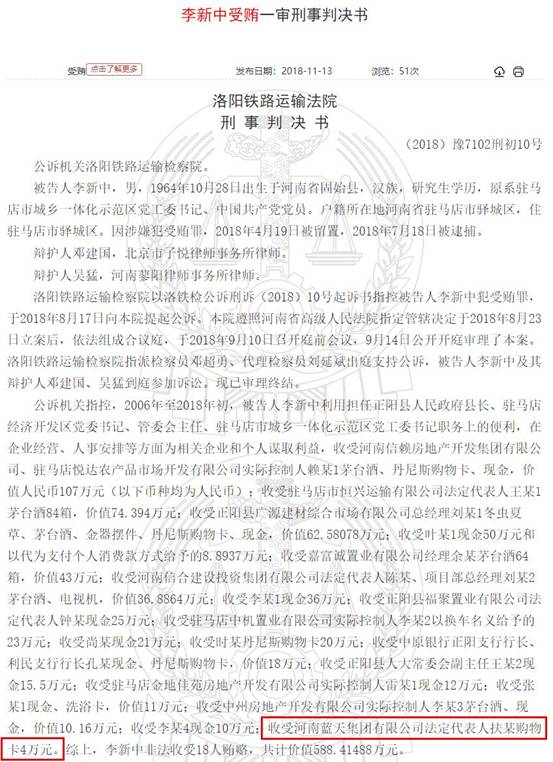

据报道,蓝天集团总经理扶廷明曾涉官员受贿案。2018年11月13日,根据法院判决书,李新中利用担任驻马店市城乡一体化示范区工委书记的职务便利,为蓝天集团开发的蓝天世贸中心项目提供帮助,并先后两次收受蓝天集团法定代表人扶某4万元购物卡。

此前,2009年3月,原国开行副处长胡汉成被北京市第一中级人民法院以受贿罪判处无期徒刑。案件显示,2002年上半年至2004年10月间,蓝天集团就“西气东输”项目向国开行申请贷款。原蓝天集团贷款经办人、公司股东之一李向军以签署咨询合同的名义,先后从蓝天集团套取900万元。

据环球网报道,蓝天集团在2008年4月向多名自然人转让了部分股权,其中蓝天集团创始人李万枝先生的“多年好友”赵春花受让了20万元出资额;后经改制,赵春花的20万元出资额改制为30万元股份。随后在2010年3月,赵春花将30万元股份按照20.9万元对外转让。在2008年10月末,蓝天燃气的净资产金额就多达1.52亿元,对应改制前1亿元的账面注册资本,单位出资额对应净资产为1.52元,这远高于李万枝先生的“多年好友”赵春花受让股份的价格。这就令人怀疑,在2008年4月,赵春花受让蓝天燃气股份对应的价格是否是公正的?

中国经济网向蓝天燃气董事会办公室发去采访提纲,截至发稿未收到回复。

燃气企业拟登陆上交所主板

蓝天燃气主要从事河南省内的管道天然气业务、城市燃气等业务,位于天然气产业链的中下游。

作为河南省天然气支干线管网覆盖范围较广、输气规模较大的综合性燃气企业,公司利用自身专业化、规模化的经营优势,不断扩大管网覆盖范围,同时加快拓展城市及乡镇燃气业务,进一步向下游产业链条延伸。

截至2018年6月30日,公司拥有豫南支线、南驻支线、博薛支线三条高压天然气长输管道,全长442.70公里;拥有驻东支线、新长输气管道两条地方输配支线,全长约294.33公里。

蓝天燃气控股股东为蓝天集团,截至招股说明书签署之日,蓝天集团持有公司2.20亿股股份,占公司发行前总股本的55.37%,所持公司股份性质为法人股。

公司实际控制人为李新华。本次发行前,李新华持有蓝天投资64.08%的股权,蓝天投资持有公司控股股东蓝天集团100.00%的股权;李新华还直接持有公司8.41%的股份。

李新华,男,出生于1975年8月,中国国籍,无境外永久居留权,中共党员,高级工商管理硕士,高级经济师。曾在驻马店市公安局工作,曾任液化总公司业务主管及豫南管道总经理。2010年6月至今任蓝天投资董事长、总经理;2006年10月至今任蓝天集团董事长;2007年8月至2014年12月任蓝天集团总经理。2007年8月至2008年11月任豫南管道董事长;2008年12月至2017年5月任蓝天燃气董事长。

蓝天燃气拟于上交所主板上市,计划公开发行新股不超过9000万股,主承销商为招商证券,联席主承销商为中原证券。蓝天燃气本次拟募集资金8.71亿元,其中7.71亿元用于驻马店乡镇天然气利用工程、1.00亿元用于驻马店乡镇天然气利用工程(新蔡县)。

IPO两度折戟注册地变更为贫困县

据中国网报道,蓝天燃气的上市之路始于2011年,根据此前公布的招股说明书显示,公司拟发行不超过5700万股,发行后总股本不超过22700万股,拟于深交所上市,保荐券商为招商证券。不过,蓝天燃气首次冲击IPO并未如愿以偿。证监会发审委认为,蓝天燃气2008年至2011年上半年的关联销售分别为6.04亿元、2.64亿元、3.23亿元和2.55亿元,占各期营业收入比例分别为64.87%、30.37%、28.35%和33.35%,公司业务独立性存在严重缺陷。

2014年,蓝天燃气再次冲击IPO,这一次将上市板块变为上交所主板,同年3月,证监会对拟登陆上交所的河南蓝天燃气终止审查。两度冲击IPO失败,蓝天燃气选择于2015年8月21日在新三板挂牌。

值得一提的是,2016年11月21日,新三板创新层企业蓝天燃气公告称,公司拟将注册地址由原“河南省驻马店市蓝天大道南段”变更到20公里开外的“确山县生产街北段路西”。对此,公司方面给出的解释是,此举因为业务发展及经营需要,但是不得不提的是,两地方仅隔20多公里,但是确山县是国家扶贫开发工作重点县。

招股书和年报中2017年数据对不上

在2018年12月21日报送的招股书申报稿中,蓝天燃气披露了2015年至2018年1-6月的业绩情况。2016年,公司营业收入和净利润一度双双下滑。

2015年至2017年,公司实现营业收入分别为20.66亿元、19.80亿元、25.12亿元,实现归属于母公司股东的净利润分别为1.80亿元、1.40亿元、2.14亿元。

公司经营活动产生的现金流量净额分别为3.08亿元、2.85亿元、5.05亿元,其中,销售商品、提供劳务收到的现金分别为23.51亿元、22.65亿元、29.87亿元。

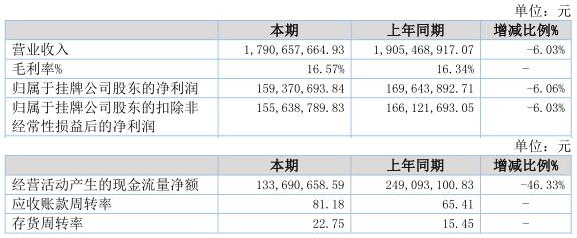

中国经济网记者翻阅了公司近两年年报,2020年上半年,公司营业收入和净利润同比双降,降幅均为6.06%。

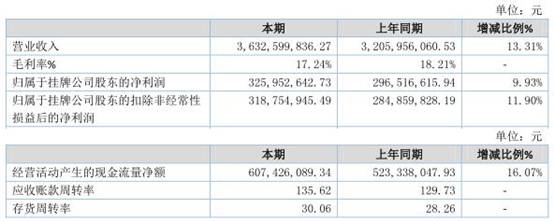

2018年至2020年上半年,公司实现营业收入分别为32.06亿元、36.33亿元、17.91亿元,实现归属于母公司股东的净利润分别为2.97亿元、3.26亿元、1.59亿元。

公司经营活动产生的现金流量净额分别为5.23亿元、6.07亿元、1.34亿元,其中,销售商品、提供劳务收到的现金分别为36.83亿元、40.20亿元、19.00亿元。

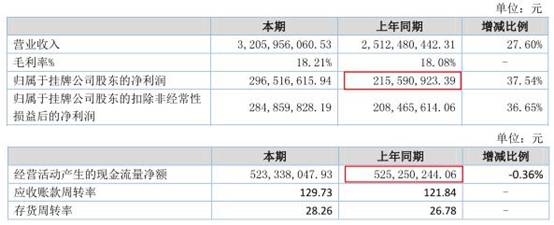

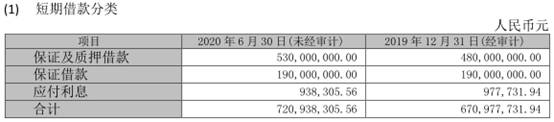

在2018年年报和2018年12月21日报送的招股书中存在数据对不上的问题。在2018年年报中,2017年的归属于母公司股东的净利润为2.16亿元,经营活动产生的现金流量净额为5.25亿元,与招股书中分别相差128.66万元、2033万元。

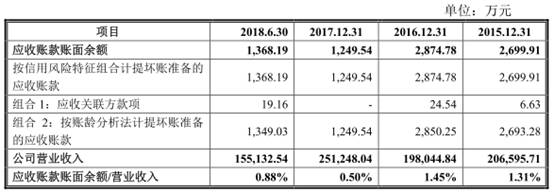

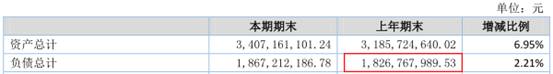

上图来源:2018年12月21日报送的招股书

上图来源:2018年年报

上图来源:2019年年报

上图来源:2020年半年报

2020年上半年应收账款2747万元

2015年至2018年6月30日,蓝天燃气应收账款账面余额分别为2699.91万元、2874.78万元、1249.54万元和1368.19万元,占当年营业收入的比例分别为1.31%、1.45%、0.50%和0.88%,占比较低。

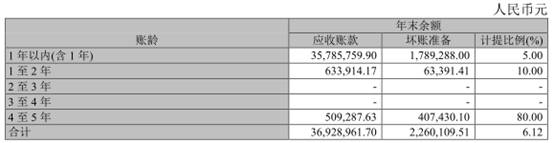

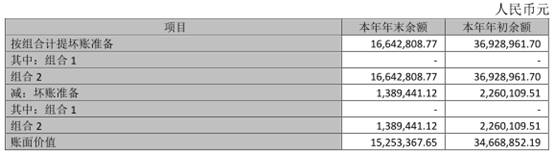

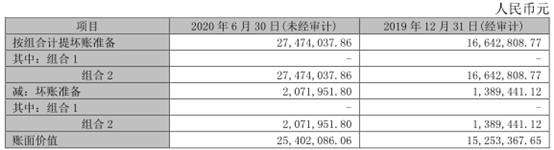

年报数据显示,2018年至2020年6月30日,公司应收账款账面余额分别为3692.90万元、1664.28万元、2747.40万元。

上图来源:2018年年报

上图来源:2019年年报

上图来源:2020年半年报

2015年至2020年6月30日,公司应收账款周转率分别为83.27、71.05、121.84、129.73、135.62、81.18。

2015年至2017年,同行业可比上市公司的应收账款周转率均值分别为25.01、19.77、20.94。

2020年上半年存货3633万元

2015年至2018年6月30日,蓝天燃气存货金额分别为8564.98万元、7326.93万元、8041.27万元和8629.41万元,占流动资产的比例分别为21.70%、17.68%、15.43%和15.42%。

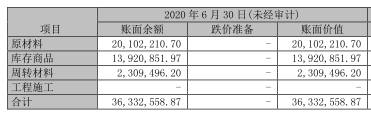

公司存货主要由工程施工、原材料和库存商品构成,工程施工主要为公司的燃气安装工程业务涉及的建造合同形成的未结算资产,原材料主要为燃气安装工程业务所需的管材、管件和燃气表具等,库存商品主要为燃气管道内未销售的管存天然气。

根据年报数据,2018年至2020年6月30日,公司存货金额分别为1.05亿元、9500.57万元、3633.26万元。

上图来源:2018年年报

上图来源:2019年年报

上图来源:2020年半年报

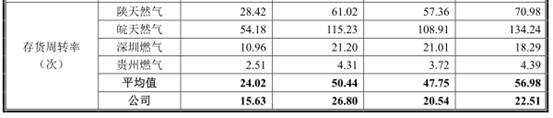

2015年至2020年6月30日,公司存货周转率分别为22.51、20.54、26.80、28.26、30.06、22.75。

2015年至2017年,同行业可比上市公司的存货周转率均值分别为56.98、47.75、50.44。

2020上半年毛利率不及5年前

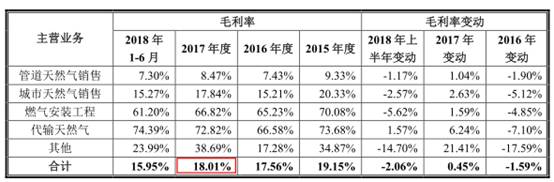

2015年至2017年,蓝天燃气毛利率分别为19.15%、17.56%、18.01%。

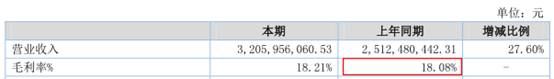

蓝天燃气年报显示,2018年至2020年1-6月,公司毛利率分别为18.21%、17.24%、16.57%。

可以看出,公司2019年和2020上半年毛利率下滑,整体呈下滑趋势,2020上半年毛利率低于2015年水平。

在2018年年报中,2017年的毛利率为18.08%,招股书数据和年报数据再次出现不一致。

上图来源:2018年12月21日报送的招股书

上图来源:2018年年报

2015年至2017年,同行业可比上市公司毛利率均值分别为18.25%、18.34%、16.06%,公司毛利率2016年低于可比公司毛利率均值。

2020年上半年负债18.12亿元短期偿债压力大

2015年至2017年,蓝天燃气负债分别为17.32亿元、17.55亿元、18.32亿元,资产负债率分别为58.34%、58.24%、57.47%。

其中,短期借款金额分别为4.70亿元、7.00亿元、4.70亿元,一年内到期的非流动负债分别为3.47亿元、1.58亿元、1.95亿元。

年报显示,2018年至2020年6月30日,公司负债总额分别为18.67亿元、20.33亿元、18.12亿元,资产负债率分别为54.80%、54.30%、51.96%。

在2018年年报中,2017年的负债总额为18.27亿元,资产负债率为57.34%。

上图来源:2018年12月21日报送的招股书

上图来源:2018年年报

截至2020年6月30日,蓝天燃气货币资金3.88亿元,而短期借款7.21亿元,一年内到期的非流动负债为9977.18万元。

五年分红7.14亿元

2020年上半年,蓝天燃气货币资金为3.88亿元,较上年末减少35.07%。对于货币资金的大幅减少蓝天燃气称主要原因系报告期内公司进行了2019年年度分红所致。

蓝天燃气每年都进行大额分红,据招股书,2016年至2018年,三年间,公司每年分红金额为1.19亿元,合计分红3.57亿元。根据年报统计,公司2019年、2020年上半年合计分红3.57亿元。

2016年5月25日,公司召开2015年度股东大会,审议通过《2015年度利润分配预案》的议案,以公司的总股本3.97亿股为基数,向全体股东每10股派3元现金。

2017年4月27日,公司召开2016年度股东大会,审议通过《2016年度利润分配预案》的议案,以公司的总股本3.97亿股为基数,向全体股东每10股派3元现金。

2018年5月16日,公司召开2017年度股东大会,审议通过《2017年度利润分配预案》的议案,以公司的总股本3.97亿股为基数,向全体股东每10股派3元现金。

2019年4月16日,经公司2018年度股东大会决议批准,以截止2018年12月31日的公司总股本为基数,向全体股东每10股分配现金红利人民币4元,共计分配现金红利计人民币1.59亿元。

2020年5月12日,经公司2019年度股东大会决议批准,以截止2019年12月31日的公司总股本为基数,向全体股东每10股分配现金红利人民币5元,共计分配现金红利计人民币1.99亿元。

依赖中石油合同2023年到期

据招股书,蓝天燃气管道天然气主要供应商为中石油。目前公司由中石油西气东输一线、西气东输二线及山西煤层气等气源供应天然气,已经形成一个多气源、多向流通的天然气管道网络。

2015年至2018年1-6月,公司向中国石油天然气股份有限公司天然气销售东部分公司采购的天然气金额占公司当年采购总额的比例分别为90.96%、80.12%、82.72%、83.54%。

2003年12月7日,中石油与公司签订了《天然气销售协议》,付气期间为自2004年8月1日至2023年12月31日,2004年至2006年合同量分别为0.1亿立方米、1.7亿立方米、3.4亿立方米,2007年起至付气期结束之的每一个交付年度合同量为4.69亿立方米。

蓝天燃气与中石油分别于2007年10月11日、2010年12月18日、2012年11月29日签署了《<天然气销售协议>的补充协议》,对天然气的合同量及其他相关内容进行了修改。

2018年3月31日,公司与中石油签署《<天然气购销合同>补充协议(2018年度确认书)》,2018年度中石油向公司供应天然气的合同量变更为10.96亿立方米。

三涉贪腐案

据长江商报报道,接二连三与贪腐案有牵涉,或将是蓝天燃气此次IPO的最大拦路虎。

2018年11月22日,证监会针对蓝天燃气发出的反馈意见中,涉及公司实控人李新华是否涉及驻马店原市委书记刘国庆贪腐案。

在证监会反馈意见发出前10天,2018年11月13日,蓝天燃气卷入李新中贪腐案被坐实。根据法院判决书,李新中利用担任驻马店市城乡一体化示范区工委书记的职务便利,为蓝天集团开发的蓝天世贸中心项目提供帮助,并先后两次收受蓝天集团法定代表人扶某4万元购物卡。送礼的扶某就是蓝天集团董事、总经理扶廷明。招股书显示,扶廷明还是蓝天燃气前十大股东之一,持有451.2万股。

蓝天集团卷入贪腐案还可追溯至10年前。

2009年3月,原国开行副处长胡汉成被北京市第一中级人民法院以受贿罪判处无期徒刑。案件显示,2002年上半年至2004年10月间,蓝天集团就“西气东输”项目向国开行申请贷款。原蓝天集团贷款经办人、公司股东之一李向军以签署咨询合同的名义,先后从蓝天集团套取900万元,其中400万元付给胡汉成,500万元自己挪用。随后,李向军因上述行为受到刑事处罚。

对此,蓝天燃气保荐机构认为,监管机关并未对蓝天集团进行立案、侦查、提起公诉,蓝天集团不存在因胡汉成案件受到或可能受到处罚的情形,因而对公司上市不构成实质性障碍。

股本变化扑朔迷离

据环球网报道,回顾蓝天燃气的股本演变历史,其中存在颇多“看点”。根据招股书披露,蓝天集团在2008年4月向多名自然人转让了部分股权,同日原自然人股东王生斌向桂会迎和赵春花两名自然人转让了100万元的出资额,其中蓝天集团附属企业管理人员桂会迎受让80万元出资额,蓝天集团创始人李万枝先生的“多年好友”赵春花受让了20万元出资额;后经改制,赵春花的20万元出资额改制为30万元股份。

随后在2010年3月,赵春花将30万元股份按照20.9万元对外转让,招股书给出的原因是“赵春花当时为国家公务员”。但是对此事项招股书并未详细披露,在赵春花2008年4月受让蓝天燃气股份时,是否已经是国家公务员?赵春花受让蓝天燃气股份的行为是否违反了国家公务员管理的相关规定?

客观来看,根据招股书第56页披露的数据,在2008年10月末,蓝天燃气的净资产金额就多达1.52亿元,对应改制前1亿元的账面注册资本,单位出资额对应净资产为1.52元,这远高于李万枝先生的“多年好友”赵春花受让股份的价格;不仅如此,蓝天燃气在2011版招股书中还披露,李万斌先生于2010年4月9日与蓝天集团签署《股权转让协议》,将所持公司600万股股份按3600万元作价转让,这一价格也数倍于两年前向“国家公务员”赵春花转让股份的价格。

这就令人怀疑,在2008年4月,赵春花受让蓝天燃气股份对应的价格是否是公正的?而且在2010年3月赵春花将30万元股份按照20.9万元对外转让,随后蓝天燃气在2011年9月首次申请上市,在这一过程中招股书并未披露这笔股份的受让人是谁,这更令蓝天燃气的股本变化显得扑朔迷离。