柔宇科技涉嫌误导性夸大性披露 存退市风险却急于IPO

2020年最后一天,柔宇科技披露了招股书,拟募资144亿元。144亿元的募资额在科创板中位列第二,仅次于中芯国际(62.230, -1.91, -2.98%)-U。IPO前夕,中芯国际报告期内年均营收已经超过了200亿元,年均净利润已经超过了8亿元,公司业务模式已经相对成熟,经营平稳。而柔宇科技尚处于亏损状态,三年半巨亏超30亿元,且营收规模只有2亿元左右,在产能利用率仅个位数的情况下仍募资扩张。

柔宇科技招股书刚一披露,多家媒体便对柔宇科技的技术、市场前景、商业化水平、战略愿景、大客户真实性等多方面进行了质疑。重重质疑之下,柔宇科技巨额募资的必要性和可行性打上了很大问号,公司在有退市风险的情况下仍急于推进IPO也令人不解。此外,柔宇科技在招股书中涉嫌误导性夸大性披露。

涉嫌误导性夸大性陈述

招股书显示,柔宇科技的主营业务为柔性电子产品的研发、生产和销售,并为客户提供柔性电子解决方案,主要应用于智能移动终端、智能交通、文娱传媒、智能家居、运动时尚和办公教育等行业。

2017-2019年、2020年上半年,柔宇科技分别实现营业收入0.65亿元、1.09亿元、2.27亿元和1.16亿元,归母净利润分别为-3.59亿元、-8.02亿元、-10.73亿元和-9.61亿元。公司称,持续亏损的主要原因是公司产品仍在市场拓展阶段销售规模较小且新产品的研发需要投入大量资金。

尽管营收仅2亿元左右,三年半巨亏超30亿元,公司产品仍处于市场拓展阶段,但招股书显示,柔宇科技对未来发展“信心满满”。

柔宇科技在招股书中称,“公司把握住国际上大型品牌厂商的产品需求,抓住行业发展契机,积累了中国移动、中国电信、Vertu、空中客车、路易威登、泸州老窖(237.010, -20.97, -8.13%)、东方演艺集团、格力电器(63.110, -0.01, -0.02%)等一批知名企业级客户,为业务发展奠定了良好基础,形成了较强的先发壁垒,在行业和竞争中取得了有效优势”。值得注意的是,这样的陈述有夸大性之嫌。

按照柔宇科技的说法,公司在行业和竞争中取得的优势是因为积累了上述知名企业级客户,但据招股书披露,上文提到的客户不仅没有出现在公司前五大客户中,且销售金额必然低于1000万元。

报告期内,柔宇科技第五大客户的销售金额都低于1001万元,据此推断,上述所列的客户的销售金额皆低于1000万元。公司将格力电器、路易威登等知名客户解释为竞争优势所系,不免有夸大自身实力的嫌疑,带有一定的误导性。

这种误导性体现在,投资者认为柔宇科技的大客户都是国际国内知名企业。事实上,公司前五大客户基本上是名不见经传的公司,且存在很大质疑。据网易清流《柔宇科技IPO真相:多家大客户交易蹊跷,线下渠道几乎全部砍断》报道, 壹梁实业(深圳)有限公司2017年刚成立,当年就成为柔宇科技第四大客户,2018年和2019年是柔宇科技第四大、第二大客户。有意思的是,壹梁实业法定代表人对“壹梁实业是不是柔宇科技客户”这一问题并不能确定,给出了回避的答案。

据上述报道,柔宇科技2019年度第三大客户海南故事电子商务有限公司为海南启程资产管理有限公司的网上商城,知乎、百度贴吧等平台,存在多个指控海南启程公司“诈骗”、“骗子”等相关内容。

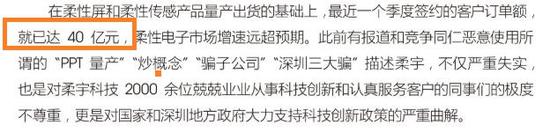

更带有误导性色彩的是,柔宇科技2019年1月在其官网称,“在柔性屏和柔性传感产品量产出货的基础上,最近一个季度签约的客户订单额,就已达40亿元”。然而两年时间过去了,公司的总营收也仅在2亿元左右。

来源:柔宇科技官网声明

来源:柔宇科技官网声明

另据招股书披露,截至2020年11月30日,柔宇科技签署对未来发展、生产经营活动有重大影响且合同金额达到 1000 万元以上的合同仅有6家,2020年以前的仅有一份,那就是与深圳市伯亿传媒有限公司(下称“伯亿传媒”)2018年9月签订的合同。那柔宇科技2019年1月份称的40亿元的客户订单来自伯亿传媒?

天眼查显示,伯亿传媒成立于2018年3月15日,参保人数为43人,2019年就能获得40亿元的订单?更有意思的是,伯亿传媒在刚成立的2018年就成为柔宇科技第三大客户,2019年跃居为第一大客户。

在招股书中,柔宇科技并没有披露40亿元客户订单的情况,且伯亿传媒显然不具备40亿元采购额的能力,那么,柔宇科技在其官方网站所称的“40亿元订单”构成重大误导性陈述。

尽管柔宇科技在招股书中没有提及“40亿元订单”,IPO申请文件貌似没有信披问题。但公司将收入规模小的知名客户解释为其竞争优势,则涉嫌夸大性陈述。

《上海证券交易所科创板股票上市规则》第5.1.4条规定: “上市公司和相关信息披露义务人披露信息,应当客观,不得夸大其辞,不得有误导性陈述。”

《上海证券交易所科创板股票发行上市审核规则》(下称《审核规则》)第74规定,“发行上市申请文件、信息披露文件未做到真实、准确、完整,但未达到虚假记载、误导性陈述和重大遗漏的程度”,上交所所可以视情节轻重采取书面警示、监管谈话、要求限期改正等监管措施,或者给予通报批评、公开谴责、三个月至一年内不接受保荐人、证券服务机构及相关人员提交或签字的发行上市申请文件及信息披露文件、六个月至一年内不接受发行人提交的发行上市申请文件等纪律处分。

如果柔宇科技的信披构成误导性陈述,《审核规则》第75条的规定,上交所可对发行人给予一年至五年内不接受其提交的发行上市申请文件的纪律处分。

存退市风险却急于IPO

无论市场对柔宇科技的质疑是否成立,公司现在IPO都有些操之过急。目前,公司仍处于市场开拓阶段,2B2C的产品都还有待验证,且营收规模小、三年半巨亏30亿元、主要经营资产被抵押等。柔宇科技在招股书中坦言,“公司无法保证未来几年内实现盈利,上市后亦可能面临退市的风险“。

柔宇科技在如此不牢固的基础上IPO,若上市后触发退市条件,风险还要中小投资者买单。

那为何柔宇科技还要IPO?有市场人士认为,公司背后的资本力量或有变现诉求。招股书显示,2017年以来,柔宇科技共进行过 7次增资,包括多家知名投资机构,增资金额合计超过50亿元。

事实上,早在2018年,市场对柔宇科技的质疑声音就很大。彼时,网上传言柔宇科技是“PPT量产”、“炒概念”和“骗子公司”。如今,柔宇科技已经发布招股书,此时市场对柔宇科技的质疑之声仍不绝于耳且愈发强烈。

十年前的乐视IPO与近日柔宇科技的IPO既有相同之处,又有不同之处。相同之处是,双方的商业模式未落地且无可借鉴案例,但公司描绘了雄伟的发展蓝图。不同之处是,乐视网的财务造假已经被揭穿,“骗子公司”坐实;而柔宇科技的未来,还有待市场验证。