高增长可持续性存疑 海力风电能否搭上“抢装潮”上市快车?

受益于风电行业抢装潮,海力风电营业收入及净利润均实现大幅增长,但其业绩高增长或仅为阶段性利好,不存在可持续性

《投资时报》研究员董琳

近日,正处创业板IPO进程中的江苏海力风电设备科技股份有限公司(下称海力风电)更新了招股说明书。

本次IPO,该公司拟公开发行不超过5434.8万股,占发行后总股本的25.00%。募集资金总额13.50亿元,其中募集金额6.3亿元计划用于海上风电场大兆瓦配套设备制造基地项目、3.2亿元将用于偿还银行贷款、4亿元补充流动资金。

海力风电成立于2009年8月,坐落在江苏省如东经济开发区,是一家专业制造风机塔架及海上风机基础的生产型企业。其产品主要涉及陆海风机塔架、海上风机单桩基础、海上风机导管架承载平台、测风塔等风电钢结构等。

《投资时报》研究员翻阅该公司招股书注意到,2018年至2020年(下称报告期),受益于风电行业抢装潮,海力风电营业收入及净利润均实现大幅增长,但由于抢装潮不具备可持续性,其业绩增长或面临下滑风险。另外,该公司主要客户占比、大供应商占比、应收账款均较高的“三高”现象,也暴露了其自身持续盈利能力的问题。

针对上述情况,《投资时报》研究员电邮沟通提纲至该公司相关部门,截至发稿尚未得到该公司回复。

受益于抢装潮业绩飙升

据招股书显示,海力风电主营业务为风电设备零部件的研发、生产和销售。主要产品包括风电塔筒、桩基及导管架等,产品涵盖2MW至5MW等市场主流规格产品以及6.45MW、8MW等大功率等级产品。

报告期内,海力风电营业收入分别为8.7亿元、14.48亿元和39.29亿元;同期归属于母公司股东的净利润分别为0.35亿元、1.73亿元和6.15亿元。可以看到,海力风电2020年营收同比增长171.34%,归母净利润增长255.49%,整体增速不俗。

对于业绩增长较快的原因,海力风电表示,主要是受风电“抢装潮”影响所致,而该增长大概率不具备可持续性。

本轮风电抢装,源于2019年5月国家发改委发布的《关于完善风电上网电价政策的通知》。通知规定,对于陆上风电项目,2018年底之前核准且2020年底前仍未完成并网的,2019年至2020年核准且2021年底前仍未完成并网的,以及2021年后新核准的陆上风电项目全面实现平价上网,国家均不再补贴。

对海上风电项目,2018年底之前核准且在2021年底前全部机组完成并网的,执行核准时的上网电价,2022年及以后全部机组完成并网的,执行并网年份的指导价。因此,风电项目取消补贴进入倒计时,风电行业在2021年前迎来抢装潮。

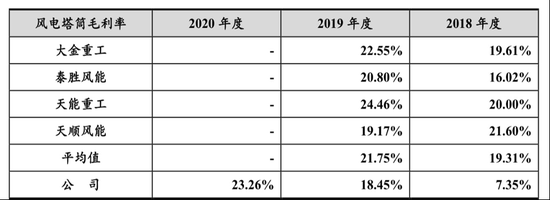

此外,《投资时报》研究员注意到,报告期内,该公司综合毛利率分别为16.71%、24.01%、24.48%,尽管呈逐年递增趋势,但整体仍低于同行业上市公司的平均水平。特别是风电塔筒毛利率,2018年该公司风电塔筒毛利率仅为7.35%,远低于行业该项指标均值19.31%。2019年,此项数据虽增加至18.45%,但仍不及行业21.75%的平均数值。

未来,风电抢装潮过后,如果下游客户风电投资进度放缓、公司技术工艺未及时更新、新获取订单减少,该公司业绩或存在下滑的风险。

海力风电与同行业上市公司风电塔筒产品毛利率的对比情况

数据来源:公司招股书

“三高”导致财务承压

作为国内领先的风电塔筒、桩基及导管架专业制造商之一,海力风电的客户主要包括大型风电场施工商、风电场运营商及风电整机厂商等。由于上述客户主要为大型企业集团,这也导致海力风电面临“三高”的处境——不仅在往来客户的选择上受限,供应链上下游也不具备话语权。

报告期内,该公司前五大客户销售收入占营收的比例分别为66.03%、65.45%和72.94%,存在客户较为集中的风险。而2018年、2019年同行业前五大客户销售收入占比平均值则为54.74%、56.58%,海力风电的数据要远高于行业均值。

另一方面,该公司前五大供应商占比较高。报告期内,海力风电向前五大供应商采购额占采购总额的比例分别为62.41%、65.01%、74.27%。同时,韩通重工、中国水利电力物资集团有限公司、天津港(4.760, 0.01, 0.21%)航等8家公司既是海力风电的供应商又是其客户。

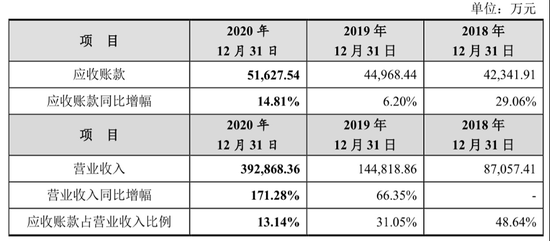

在应收账款占比方面,据招股书披露,报告期内,海力风电应收账款账面价值分别为4.23亿元、4.50亿元及5.16亿元,应收账款账面价值占当期营业收入的比重分别为48.64%、31.05%、13.14%。其中,一年以上三年以内应收账款比例分别为18.08%、30.53%、11.47%,占据较高比重,存在一定回款风险。

值得注意的是,由于较高的应收账款占用了该公司营运资金,其短期偿债能力持续承压。报告期各期末,海力风电的流动比率分别为1.11、1.18及1.29,速动比率分别为0.81、0.79及0.66,资产负债率(合并)分别为75.83%、72.13%及67.34%,2018年、2019年指标均高于同行业可比公司44.17%和52.34%的均值。

海力风电在其招股书风险提示部分坦言,由于公司资金来源主要来自银行借款和股东资本金投入,融资渠道相对单一,偿债能力较同行业上市公司的平均水平偏低。假如未来公司经营出现波动,特别是公司资金回笼出现短期困难时,将导致公司产生一定的偿债风险。

海力风电应收账款净额及营业收入变动趋势情况

数据来源:公司招股书

内控制度曾存缺陷

股权方面,该公司实际控制人为许世俊、许成辰父子,二人合计控制公司65.43%的表决权。本次公开发行后,若全部发行新股,许世俊、许成辰父子将合计控制公司49.07%的表决权,仍为公司实际控制人。

《投资时报》研究员发现,报告期内,海力风电存在关联资金拆借的情形。报告期初,该公司控股股东、实际控制人许世俊之配偶吴敬宇向公司拆借资金的余额为769.32万元,并于2018年拆借资金566.52万元,主要用于协助公司合作银行完成考核任务以及个人资金周转需要。2018年,海力风电关联方龙腾机械以临时资金周转需要为由,向公司拆借资金金额合计530万元。

同时,海力风电还存在使用个人卡进行大额收支的情况。2018年至2019年,该公司通过吴敬宇个人卡分别向员工支付2017年度、2018年度奖金154.64万元和235.43万元;2018年,该公司通过吴敬宇个人卡向废料采购商退还废料销售保证金45.70万元。

此外,子公司转贷的现象也曾经出现过。2018年3月,海力风电子公司海灵重工以向海科钢材支付材料款为由,向江苏如东农村商业银行申请借款6000万元。银行于2018年4月2日将款项划到海科钢材,海科钢材收到该笔款项后于2018年4月2日当天划转至海力风电,海力风电于2018年4月3日划转至海灵重工。

针对上述内控缺陷,海力风电在问询回复中表示,公司相关部门、责任人均严格执行公司现行规范关联交易、防范资金占用的规定,有效杜绝公司与控股股东及关联方的资金占用等非经营性资金使用行为。公司自2020年起至今未发生被关联方资金拆借的情形,相关制度得到有效执行。