天味食品归母净利润下降51% 激励计划两度终止后续仍存疑

作为复合调味品行列龙头企业,天味食品(15.500, -0.15, -0.96%)靠旗下“好人家”“大红袍”“天车”等品牌在市场上形成一定的影响力。但步入后疫情时代,天味食品的业绩表现有些黯淡。

4月1日,四川天味食品集团股份有限公司(下称“天味食品”,603317.SH)召开了业绩说明会,2021年实现营业总收入20.26亿元,较上年同期下降14.34%;利润总额2.12亿元,较上年同期下降50.59%;归属于上市公司股东的净利润1.79亿元,较上年同期下降50.96%。

同时,继终止前两次股权激励计划之后,天味食品宣布实施2022年激励计划,对营业收入增长率再提新目标。然而,三度变更业绩目标之后,天味食品能否实现预期,激励计划能否顺利进行,还存在不确定性。

01

部分产品毛利率下滑

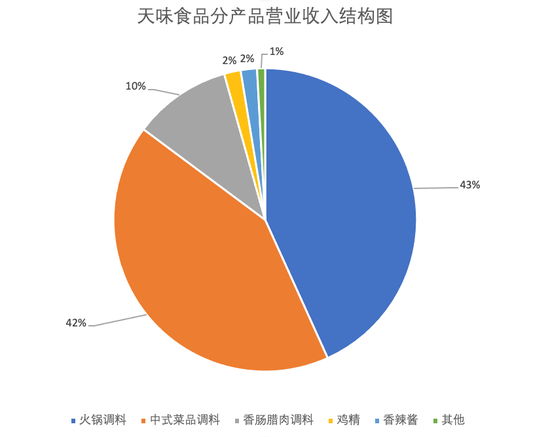

2021年年报显示,天味食品的主要产品为火锅调料、中式菜品调料、香肠腊肉调料,分别实现营业收入8.75亿元、8.49亿元、2.12亿元,占比43%、42%和10%。其中,除香肠腊肉调料同比增长111%以外,火锅调料和中式菜品调料分别下降28%和10%。

数据来源:天味食品2021年年报

营业收入减少的同时,天味食品大部分产品的毛利率也有不同程度的下滑。火锅调料和中式菜品调料的毛利率分别降低8个百分点和6.5个百分点,香肠腊肉调料的毛利率增加1.4个百分点。

从库存量看,火锅调料、中式菜品调料、香肠腊肉调料的生产量均低于销售量,库存量较上年分别减少82.87%、47.6%和78.3%。

作为致力于“成为全球领先的餐桌美味解决方案服务商”,天味食品于2007年成立,2019年成功在上交所挂牌上市。2020年,天味食品营业收入大增36.9%,却在后疫情时代“摔了一跤”,2021年全年经营目标并未达到预期。

天味食品称,2021年公司业绩受高基数、高库存、 高费用投放等因素影响,及对疫情和后疫情时代影响的评估和论证不够充分,终端消费尚未恢复到疫情前的正常水平。但也计划2022年营业收入同比增长不低于15%,净利润增长不低于30%。

从天味食品所处的复合调味品行业看,2020年市场短期需求爆发,基数较大,而2021年行业需求同比增速放缓。据海天味业(83.740, -1.56, -1.83%)(603288.SH)和颐海国际(01579.HK)已发布的2021年年报数据,海天味业实现营业收入250亿元,同比增长9.7%,相比于2020年15.1%的增速有所放缓。颐海国际2021年营业收入为59.43亿元,同比增长10.9%,而在2020年的增速为25.2%。

另一方面,资本依旧持续加码复合调味品赛道,竞争加剧。天眼查显示,2021年调味品行业相关企业的融资超过70次,其中不乏融资额过亿元级别的融资事件,如中式复合调味料品牌“朝天门码头”获得1亿元Pre-A轮融资、调味品品牌“加点滋味”A轮融资近亿元、复合调味品品牌“川娃子食品”完成近3亿元A轮融资等。

中信证券(20.640, -0.44, -2.09%)认为,天味食品在2021年受到疫情扰动、需求疲软等多种因素影响,导致销售持续承压,盈利能力下滑。预计2022年第一季度仍存在一定压力,但公司推动毛利率改善,盈利能力有望逐步改善,回归增长态势。

02

销售费用率上涨

3月15日,演员邓伦逃税被罚登上了热搜,其在2019年至2020年期间偷逃个人所得税4765.82万元,其他少缴个人所得税1399.32万元。上海市税务局表示,对邓伦追缴税款、加收滞纳金并处罚款,共计1.06亿元。

邓伦曾是天味食品的代言人,消息既出,天味食品在投资者互动平台表示,公司于2020年7月至2022年1月聘请邓伦先生作为“好人家”品牌的代言人,合约到期后终止,未再续约。

此前,天味食品主要通过“四个一线”策略快速扩大品牌影响力。“四个一线”指天味食品与一线明星、一线综艺、一线媒体、一线广告公司合作,进行品牌年轻化战略转型。除签约邓伦出任“好人家”品牌代言人以外,天味食品还于2021年4月签约周笔畅作为“好人家高端火锅底料”品牌大使。

值得一提的是,邓伦和“发小”郭家熙共同创立了火锅品牌“火社火锅”,而火社火锅与天味食品合作,是天味食品定制餐调业务的客户。天眼查显示,火社火锅由河北火社餐饮管理有限公司经营,成立于2020年1月,但火社火锅及关联公司和邓伦并未直接关联。

不难看到,自2020年起,为扩大市场和知名度,天味食品的广告费和业务宣传费高涨。其中,在2019年、2020年和2021年,广告费分别为0.12亿元、1.23亿元和0.85亿元,业务宣传费分别为0.57亿元、0.81亿元和0.82亿元。

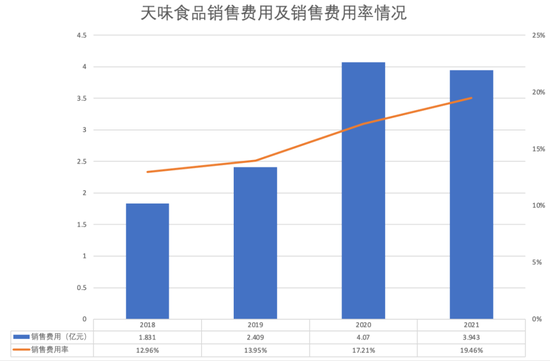

而从整体的销售费用情况而言,天味食品的销售费用在2020年增幅68.95%至4.07亿元,2021年有所下滑,支出3.94亿元。同时,销售费用率也逐年攀升,2021年达到19.46%。

数据来源:天味食品年报

天味食品在2021年年报中称,由于竞争加剧,头部企业均加大品牌及渠道建设投入,但也带来获客成本增加的趋势,使得销售费用率进一步上行,利润端承压。

事实上,在调味品市场中,天味食品的销售费用率也处于高位。2021年,海天味业的销售费用率为5.43%,颐海国际的销售费用率为11.74%。截至2021年前三季度,日辰股份(29.900, -0.68, -2.22%)(603755.SH)的销售费用率为6.34%,中炬高新(26.820, -0.37, -1.36%)(600872.SH)的销售费用率为8.79%。

渤海证券认为,由于阶段性的供过于求,导致各个调味品企业纷纷加大费用投放以推动销售,如天味食品、颐海国际等行业龙头出现销售费用上行的趋势。但也预计,未来随着需求端的回落,新进入者长期恐将难以为继,老牌复合调味品企业持续全国化的进程。

03

激励计划一波三折

虽然当前业绩低迷,但天味食品仍保持乐观的业绩预期。

2月26日,天味食品宣布进行2022年限制性股票激励计划,拟向237人激励对象授予1197万股,占总股本的1.59%,授予价格为10.96元/股。

此次激励计划的业绩考核要求中,天味食品要求解除限售期的条件为2022年和2023年的营业收入增长率分别不低于15%和32.25%。这也就意味着,天味食品在2022年和2023年的营业收入至少达23.3亿元和26.79亿元。

然而,天味食品在2021年的营业收入增长率为-16.73%,不增反降。而在2018年、2019年和2020年,天味食品的营业收入增长率为24.56%、18.18%和26.98%,也与业绩要求中32.25%的目标有一定差距。

实际上,2022年的股票激励计划是天味食品实施的第三次激励计划。天味食品曾在2020年5月宣布实施2020年股票期权与限制性股票激励计划,并在2021年7月,又发布了2021年的股票期权与限制性股票激励计划的相关公告。

其中,2020年激励计划的业绩考核也以营业收入增长率为准,要求2020年和2021年的营业收入增长率分别不低于50%和125%。

而在2021年激励计划中,天味食品降低了业绩考核目标,要求2021年和2022年的营业收入增长率分别不低于24%和55%。

从目前数据看,天味食品尚未达到前两次激励计划对2020年和2021年的业绩考核目标。且在第二次激励计划发布仅两个月后,天味食品于2021年9月宣布终止实施2020年和2021年的激励计划。

天味食品称,公司综合考虑当前宏观经济状况、行业市场环境等因素,预计无法达成激励计划原设定的业绩考核目标。且由于部分激励对象自有资金有限、股价波动较大等因素,天味食品选择终止实施前两次激励计划。

据限制性股票行权价格,三次激励计划接连降级。2020年、2021年和2022年的限制性股票的行权价格分别为19.9元/股、14.89元/股和10.96元/股。同时,天味食品的股价在2020年12月31日的收盘价达到82.24元/股之后,一路下跌。截至2022年4月8日,天味食品以15.65元/股收盘,市值为118亿元,市盈率(TTM)为64倍。

如果天味食品并未终止2020年股权激励计划,当前的股价水平已难以达到预期的激励目的和效果。

国盛证券认为,天味食品收入端有望改善,利润端更具弹性。股权激励计划落地后,能绑定核心团队利益。

而2021年叠加激励计划之后,天味食品能否有效控制成本,业绩能否重整旗鼓,第三次激励计划是否依旧面临“夭折”的风险,《投资者网》将持续关注。(思维财经出品)■