卖玻尿酸的爱美客毛利率堪比茅台 两大隐忧待解

继华熙生物(138.370, -2.79, -1.98%)(688363.SH)、昊海生科(90.800, 2.68, 3.04%)(688366.SH)之后,A股再迎一家玻尿酸行业的头部公司。日前,爱美客技术发展股份有限公司(下称“爱美客”)在创业板发行上市获得受理。

爱美客是国产玻尿酸行业的头部公司。毛利率水平上,爱美客不仅高于华熙生物,甚至接近了贵州茅台(1592.050, 50.26, 3.26%)(600519.SH)。但在监管逐步升级的前提下,行业竞争趋于激烈。爱美客由于产品结构单一等问题面临挑战。

毛利率堪比茅台

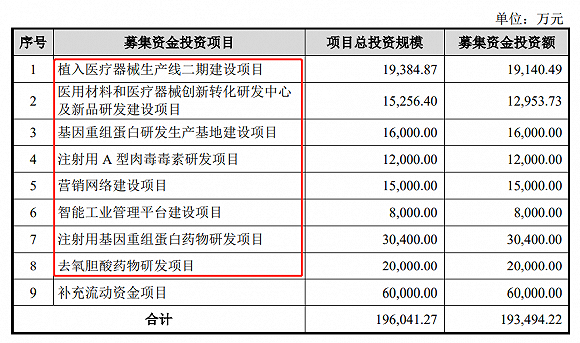

据招股书显示,爱美客此次IPO预计募资金额达19.35亿元,募集资金的投资项目方面,爱美客将投资于植入医疗器械生产线二期建设项目、医用材料和医疗器械创新转化研发中心及新品研发建设项目、基因重组蛋白研发生产基地建设项目、注射用A型肉毒毒素研发项目等共计8个建设和研发项目,另外有6亿元预计用于补充流动资金。

图片来源:爱美客招股说明书(申报稿)

图片来源:爱美客招股说明书(申报稿)

实际上,爱美客账面上的流动资金相当充裕,并没有太多补充的必要。根据财务报表显示,截止2019年末,爱美客总资产7.44亿元,其中流动资产5.65亿元;同期总负债0.81亿元,其中流动负债0.67亿元。爱美客的资产负债率仅为10.88%,流动比率达8.4倍,公司财务可以说并无太大压力。

“完美”的财务指标源于爱美客产品优异的赚钱能力。

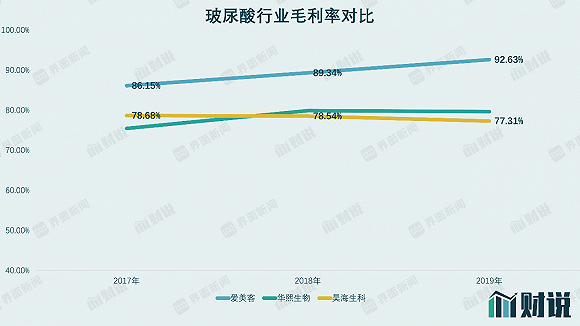

爱美客主要产品为透明质酸钠系列产品,即俗称“玻尿酸”,产品主要针对面部、颈部褶皱皮肤的修复。从毛利率指标看,爱美客产品的赚钱能力堪比茅台。2016年~2018年,爱美客综合毛利率均超过85%,2019年的毛利率进一步提高至92.63%,甚至略超贵州茅台91.3%的毛利率。公司对此的解释是由于产品研发及获批周期较长,行业进入门槛较高。这一点,在同样以玻尿酸为主打产品的华熙生物也有所体现,过去三年其毛利率分别达到75.40%、79.94%、79.66%。

数据来源:WIND、界面新闻研究部

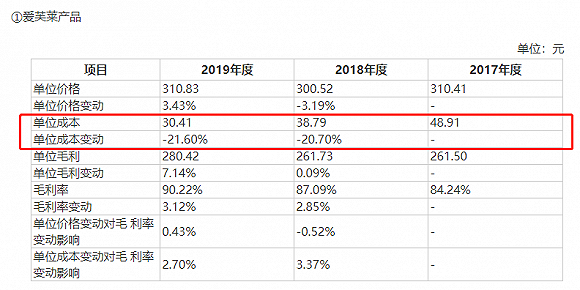

爱美客毛利率进一步上升的原因主要来自于单位成本及税率的降低。以爱美客贡献最高收入的产品“爱芙莱”为例。2019年该产品的单位价格由300.52元上涨至310.83元,同比上涨3.43%。而单位成本则由38.79元降至30.41元,降幅21.60%。“爱芙莱”产品毛利率也因此由87.09%上升至90.22%。

图片来源:爱美客招股说明书(申报稿)

图片来源:爱美客招股说明书(申报稿)

毛利率上升的另一个原因是税率的变化。据爱美客招股书披露,公司主要产品从2019年1月1日起变更为使用简易办法征收,增值税税率自16%降至3%,公司产品除逸美一加一和逸美产品外,含税价格保持稳定,因此2019年爱芙莱、嗨体、宝尼达产品的不含税价格普遍增长。

爱美客在享受了税收优惠的同时,依然维持了终端产品销售价格的稳定,同时产量的上升进一步摊薄了产品单位成本,从而进一步抬高毛利率。

如此看来,玻尿酸似乎是一项“点石成金”的好生意。但投资者真的可以高枕无忧吗?

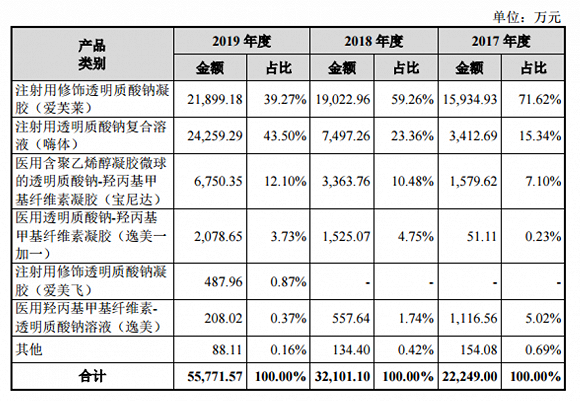

产品与销售结构单一

招股书上,爱美客指出了公司存在产品结构较为单一的问题。截至2019年12月,公司最大的两款产品,注射用修饰透明质凝胶(爱芙莱)和注射用透明质酸钠复合溶液(嗨体)的收入达2.1亿元和2.4亿元,占总收入的比重达39%和43%,合计占比逾八成。

其中注射用修饰透明质凝胶(爱芙莱)一直是爱美客的支柱型产品,2016年该产品收入达1.02亿元,占比高达72.27%。2017年以来,该产品的收入占比逐渐回落至40%以下。

图片来源:爱美客招股说明书(申报稿)

图片来源:爱美客招股说明书(申报稿)

目前公司几乎所有产品均为透明质酸钠类产品。公司方面认为,目前玻尿酸市场向好,主导产品平均毛利率水平较高,吸引多家企业通过自主研发或者兼并收购的方式进入国内市场,行业竞争将逐渐加剧,毛利率水平存在下降的风险。同时,如果公司无法妥善应对市场新进入者的竞争,公司的经营业绩可能无法保持增长趋势。

竞争加剧的“苗头”已经在爱美客的竞争对手,昊海生科上有所体现。2019年,昊海生科毛利率为77.28%,较同期下降1.23个百分点。有券商研报指出,毛利率下降主要系终端市场政策变动(高值耗材限控)、行业进入整顿调整期以及老一代玻尿酸竞争压力等因素所致。爱美客能否“独善其身”,还有待进一步观察。

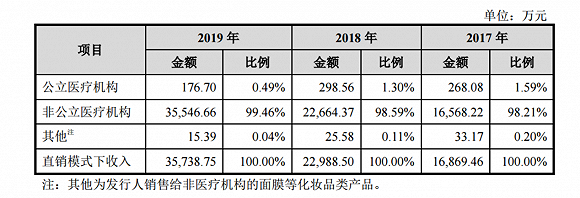

客户方面,公司的客户以非公立医疗机构为主。截至2019年末,爱美客在公立医疗机构的收入仅为176.7万元,在非公立医疗机构的收入达3.55亿元,占比达99.46%。

图片来源:爱美客招股说明书(申报稿)

图片来源:爱美客招股说明书(申报稿)

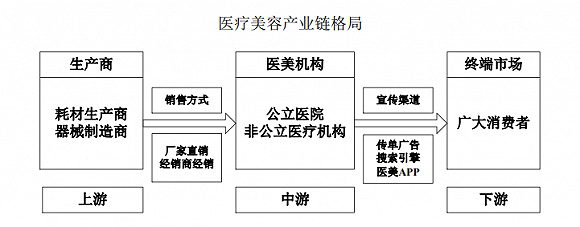

医疗美容类产品与常规意义上的药品或医疗器械存在较大差异。后者的销售主要受国家医保政策、医院决策流程以及医生主管判断等因素叠加影响。而医疗美容产品主要受产品合规性、安全性、修复效果、品牌、价格以及与生产厂商的商业合作关系等因素共同影响。

图片来源:爱美客招股说明书(申报稿)

图片来源:爱美客招股说明书(申报稿)

另外医疗美容机构对产品的采购决策权较大,而医生的产品决策权较小。因此,医疗美容产品较少直接面向医生销售,而主要采用与医疗机构共同制定营销方案的销售方式。由于医美产品对终端消费者的需求较为敏感,也对产品市场化竞争提出了更高的要求。

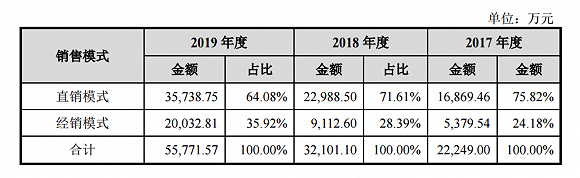

在销售端,爱美客采用了以直销为主,经销为辅的模式。公司方面认为,这样的模式可以更多得参与医疗美容机构的产品推广和终端销售,以提高客户及终端消费者的满意度。目前公司收入直销模式占比约64%。

图片来源:爱美客招股说明书(申报稿)

图片来源:爱美客招股说明书(申报稿)

值得关注的是,昊海生科与华熙生物同样采用了直销与经销相结合的模式。其中昊海生科直销比例也占到七成,华熙生物直销比例约为三成。前者在直销模式下的终端客户结构相似,即绝大部分为民营医院/诊所/门诊部,少量为公立医院,后者主要通过买断方式销售给经销商。

野蛮生长是隐忧

近年来,国内医疗美容市场经历了快速增长的阶段。据弗若斯特沙利文分析,2014年~2018年,国内医美市场总规模由36.2亿元增至68.8亿元,复合增长率达17.4%。而与美国、巴西、韩国等国家相比,国内美容市场渗透率还较低,预计仍将保持快速增长趋势。

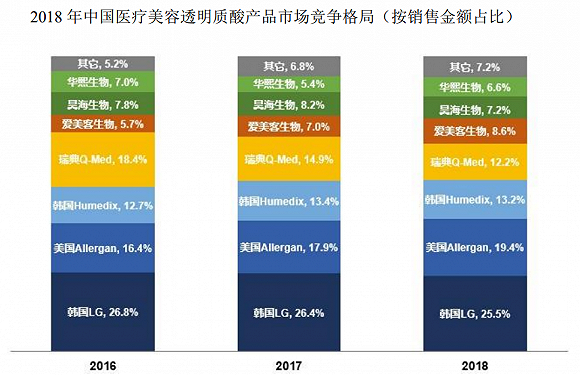

目前国产医美品牌的市场占有率较低,进口品牌仍占据市场的主导地位。据弗若斯特沙利文数据,2018年,华熙生物、昊海生物与爱美客的市占率分别为6.6%、7.2%和8.6%,合计22.4%。另外,本土品牌市场占有率有望在2021年达到30%。可见,医美产品的国产替代仍有较大的空间。

数据来源:爱美客招股说明书(申报稿)、弗若斯特沙利文分析

硬币的另一面是多年来医美行业的“野蛮”发展。医美机构违法违规的案件也层出不穷,其中职业资质不符合要求出现的频率最高。2019年11月11日,国家卫健委公布2019年医疗美容违法违规典型案件10例,其中3例未取得许可证而擅自执业,1例出借许可证,1例逾期未校验许可证仍然从事诊疗活动等。

因此,医疗美容也被纳入2019年国家监督抽查以及8部门联合开展的医疗乱象专项整治。由于爱美客等医美耗材供应商的下游客户多为非公立医疗机构,不合规现象较为突出。

在行业监管趋严的背景下,投资者应保持政策变动对公司基本面影响的关注。