卓锦环保IPO:经营失血Q1亏损 一年内带息债务高达货币资金4.13倍

9月25日,浙江卓锦环保科技股份有限公司(下称“卓锦环保”) 科创板上市申请获受理,保荐机构为海通证券(14.490, 0.02, 0.14%)。

卓锦环保本次拟公开发行不超过3356.9343万股,本次发行募集资金扣除发行费用后,拟投资以下3个项目,其中占比最大是用于补充流动资金:

据了解,卓锦环保在冲击IPO之前,曾于2015年8月7日在新三板挂牌,后于2018年5月24日摘牌。

前五大客户依赖度持续升高 Q1录得亏损

卓锦环保是一家从事环保综合治理服务、环保产品销售与服务的高新技术企业。

2017年至2020年Q1,卓锦环保实现的营业收入分别为1.57亿元、2.11亿元、2.91亿元与1947.12万元,2017-2019年营业收入复合增长率为36.31%,呈快速增长态势。其中,环保综合治理服务业务营业收入占公司营业收入的比重分别为68.74%、85.46%、92.37%以及94.82%,是公司主要的收入来源。

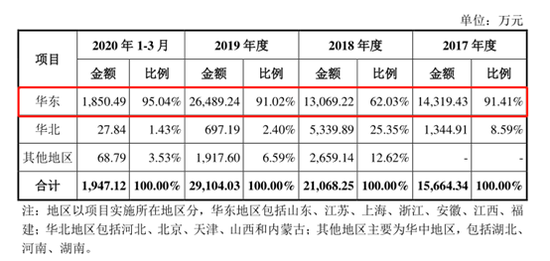

除了业务类型集中,卓锦环保的地区分布也很集中。除2018年外,报告期内公司来自华东区域的营业收入占总收入的比重均超过90%。

卓锦环保解释称,华东地区经济发展程度较高、人口稠密、对环保治理要求较高,其环保行业市场规模处于全国前列、市场需求较大。公司自成立以来便深耕华东地区市场,积累了深厚的业务资源。受资金和人员的限制,公司在经营上也以华东地区的项目为优先开发对象,通过深耕市场寻求更多业务机会。

除此之外,报告期内,公司前五大客户销售收入合计占当期营业收入的比例分别为61.92%、54.28%、74.93%及85.21%,对前五大客户的依赖度持续升高。

结合毛利率来看,2017年至2020年1-3月,卓锦环保综合毛利率分别为49.42%、46.66%、44.99%以及46.52%,整体略有下降并存在波动。不过得益于合理的成本费用控制,报告期内卓锦环保的销售净利率较为稳定,2017-2019年分别为20.78%、19.12%和19.27%,对应归母净利分别为3255.51万元、4029.67万元和5623.33万元。不过2020年Q1,卓锦环保录得亏损380.52万元,这也导致净利率录得负22.62%。

经营性现金流状况不佳 一年内带息债务高达货币资金4.13倍

值得一提的是,环保行业的共性是资金问题,而卓锦环保的业务模式和收款模式同样难逃现金流不佳的通病。

根据招股说明书披露,卓锦环保提供的单一或整体环保解决方案业务收款模式主要为:签订合同后预收部分款项,随项目进度收取相应进度款,竣工验收或工程结算后收取剩余款项并保留一定比例的质保金,质保期一般在1-2年。因此,公司回款周期相对较长。项目执行过程中,公司还需支付履约保证金,并可能垫付项目实施过程中的成本支出。

公司的业务模式和收款模式决定了在业务规模快速发展的情况下需要大量营运资金以满足公司业务发展需求,公司现金流可能会面临一定的压力。

2017年至2020年1-3月,公司经营活动产生的现金流量净额分别为63.77万元、-381.54万元、-3036.39万元及-6523.93万元,累计净流出9878.09万元,随着公司业务规模的扩大,经营失血呈现持续扩大趋势。

除了经营现金流不佳,卓锦环保还需要持续不断的投入资金进行购建固定资产等投资性活动,自2013年开始,卓锦环保投资活动产生的现金流量净额就一直为流出状态。

这也导致了卓锦环保一直需要融资扩张,不过从资产负债率情况来看,除2013年高达88.60%的资产负债率外,之后年度卓锦环保的资产负债率总体呈现下降趋势,报告期略有回升,不过截至2020年Q1,卓锦环保资产负债率为39.21%,并不算高。

虽然从资产负债率来看,卓锦环保还留有进一步加杠杆的空间,但是从账面现金来看,截至2020年Q1,卓锦环保的货币资金仅为2204.28万元,占总资产的5.27%,如果考虑流动性的期末现金及现金等价物余额还将更少。

如此少的账面资金,需要覆盖的一年内到期的有息负债可不少。截至2020年Q1, 卓锦环保短期借款、一年内到期的非流动负债分别为4087.72万元、5010.04万元,合计9097.76万元有息负债需在一年内偿还,是账面货币资金的4.13倍,偿债资金缺口高达6893.48万元。

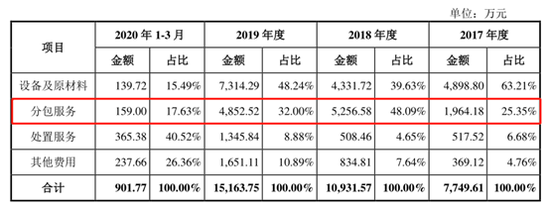

另外,在风险提示中,卓锦环保称公司承接的部分项目中,存在项目合同对业务分包作出禁止性约定,而实际采用分包的情形。根据披露的采购情况来看,卓锦环保的分包服务并不小,基本是第二大采购成本。

根据《中华人民共和国建筑法》等相关法律法规的规定,在未获得客户认可的情况下,总承包单位不得进行分包。

卓锦环保称尽管公司已通过取得分包确认函、竣工验收报告等方式获取主要客户对于分包事项及项目实施质量的认可,但仍然存在由于业务分包需要承担相应法律责任的风险。