时空科技15天破发背后 是难堪的财务数据和诡异的毛利率

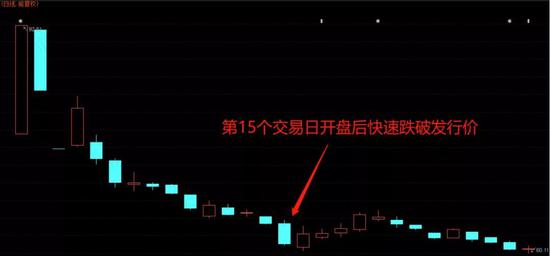

时空科技(605178.SH)在2020年8月21日上市,由于是主板上市,当天大涨44%涨停。

而正当普通投资者幻想还能收获多少个涨停板时,公司股价迅速用两个跌停板砸碎韭菜的美梦,14个交易日大跌33.65%。

9月10日,一度直接击穿发行价64.31元/股,“新股必赚”的神话从此被打破。

一众韭菜站在高高的山岗上一脸懵逼,不是说好的新股稳赚吗?就这?

风云君直接给他们一巴掌,醒醒吧!注册制时代已经来了!还做着核准制的春秋大梦啊!

打新之前先登录市值风云APP查询一下新股的财务质量已经是注册制时代投资者的基本操作了好伐啦!

为什么时空科技仅上市15天就沦落到这步田地呢?

风云君今天就和各位老铁一起聊聊时空科技。

一、毫不掩饰地为圈钱而上市

(一)一朝上市,抵过去辛苦六七年

时空科技的主营业务为照明工程系统集成服务,主要应用于文旅灯光秀和常规景观照明等领域。

首先来聊聊时空科技的募投金额。

时空科技拟募资11.4亿,扣除发行费用后用于补充照明工程施工业务营运资金、信息化平台及研发中心建设项目和偿还银行贷款。

对于时空科技来说,10亿绝对是一笔巨款,用“狮子开大口”来形容也不为过。

一方面,从2014年至今,时空科技累计赚得净利润为7.74亿,离募集的10.24亿还差2.5个小目标。

辛辛苦苦干个六七年,还没有上市来钱多,上市怎能不香呢?

另一方面,要看公司向市场要钱是不是太狠了,还可以和同行业上市公司对比,看看它们向市场要多少钱。

名家汇(5.690, 0.04, 0.71%)(300506.SZ)在2016年3月上市,募集2.27亿资金,其中营运资金为1.8亿。

罗曼股份在2019年5月发布招股说明书,拟募资5.84亿,其中营运资金为4.49亿。

豪尔赛(23.740, -0.10, -0.42%)(002963.SZ)在2019年10月上市,募资8亿,其中补充营运资金6.5亿。

照此看来,时空科技的募资额明显高于同行业内各上市公司。

接下来,我们进一步研究募投项目,这项“补充照明工程业务营运资金”应该如何理解,为什么四家行业内上市公司都不约而同地以它作为主要募资项目。

(二)业务性质用两个字囊括:缺钱

时空科技拟募集7.28亿元补充照明工程业务营运资金,占募资额的71%,是主要募资项目。

这要从公司的业务性质说起。

前文提及,公司的主营业务是照明工程系统集成业务,营收从2014年的3.23亿上升至2019年的10.44亿,复合增速为26.46%,其中2019年表现不佳,同比下跌了近10%。

2020年上半年创收4.14亿,同比下滑26.95%。

归母净利润从3106.8万上升至2019年的2.05亿,复合增速为45.89%,远高于营收增速,其中高速增长主要是2016年至2018年,2015年和2019年均呈负增长。

2020年上半年利润为7344.3万,同比下滑20.32%。

根据公司的营收分类,照明工程施工业务是最主要的收入来源,2017年至2019年的占比均超9成,设计和销售业务只是为服务客户而配套的业务。

(来源:市值风云“吾股大数据”系统)

照明工程市场主要分为景观照明和功能照明,景观照明又分为文旅灯光秀和常规景观照明两种。

文旅灯光秀主要为利用声、光、电技术融合历史文化、传统风俗等诸多内容和多样化表现形式的动态灯光秀(含城市微电影、水景喷泉、人光互动、3D 及4D 表演)等,下图是公司部分承建的照明工程:

(2016年杭州G20峰会夜景照明项目)

(2017年厦门金砖国家领导人第九次会晤夜景照明项目)

根据公开信息,近年来,由于景观照明工程能够助推城市旅游消费,提升城市“夜游经济”规模,景观照明工程作为城市名片的作用不断提升,我国城市景观照明工程呈现出规模化和整体化的趋势,大规模的照明工程逐年增多。

公司深度受益于夜游经济规模的增长,体现在报表上,则是来自文旅灯光秀的收入成为公司第一大收入来源。

另外,从公司的前五大客户看,客户主要来自于政府部门或其所属政府投资建设主体,毕竟大型照明工程也是要烧钱的,只有政府才有动力和资金去打造。

最近三年,前五大客户集中度分别达54.08%,66.28%和44.07%,客户集中度明显较高,但客户明显分散于各地,三年均上榜的仅江西南昌旅游集团,这反映公司每年在全国各地投标,但只要投标成功,金额一般不会小。

而是否能稳定地中标决定着公司当年是能大块吃肉、大碗喝酒还是仅能喝点小米粥。

进一步分析,公司是类似EPC总承包的角色,客户又是政府部门及相关主体,那么项目对资金的占用程度绝对不会低。

根据招股说明书披露,大型照明工程项目具有投入资金大,工程结算周期长等特点。

工程项目里从前期投标、中标,到工程竣工验收等每个环节都存在着资金占用的情况,在投标时需缴纳约2%的投标保证金,中标后需缴纳至少2%的履约保证金,工程完工后还需保留总合同额的5%-10%作为质保金,在质保期满后方能收回。

时空科技在发展中面临最大的问题其实就是:缺钱。

近年来,公司由于承接的大工程增多,有息负债规模明显增加,从2016年的3600万上升至2020年6月末的1.75亿,相应财务费用从229.16万上升至2019年的1238.99万。

如果想投标更多的项目,迅速扩大公司规模,上市募资就是很重要的机会。

然而,一般的募投项目至少会有一个能讲故事的项目,例如收购哪家公司,或者增加生产线。上述同行募资时会公布2-3个研发项目,便于讲故事,拉高估值。

而公司只有一个“信息化平台及研发中心建设项目”,而且所需金额相对较小,毫不掩饰自己就是要上市募(quan)资(qian)。

而且,下图显示,这9个亿是“根据公司照明工程施工业务需求使用”。

换而言之,除非拿这笔钱去跨界并购,否则公司不管做什么业务都会涉及到施工业务,自由度很高,可运作性极强。

二、现金流不佳,应收账款需背大锅

翻开时空科技的现金流量表,可发现公司的经营性现金流净额表现较差。

从2014年至2020年6月末,公司累计经营性现金流净额为-0.8亿,同期累计净利润为7.73亿,尤其是2019年,公司经营性现金流净流出达2.3亿。

公司的收现比呈下滑趋势,从2014年的104.82%下滑至2019年的57.88%,常年低于100%,而净现比表现也较差,2015年、2019年和2020年上半年均为负值,2016年至2018年也低于100%。

这表明公司营收和净利润的现金含量较低,盈利质量差,营业收入和净利润只是“纸面富贵”。

现金含量低的主要原因还是上述资金占用程度较高。

公司的应收票据及应收账款从2014年的3259万飙升至2019年的6.96亿,复合增速达84.5%,远超营收和归母净利润增速,资产占比也从9.68%飙升至41.4%。

存货从2.35亿上升至2020年6月末的7.96亿,5年复合增速为19.3%,资产占比从69.97%下降至44.22%。

因此,截止2020年6月末,两个科目的资产占比合计高达79.3%,是公司最重要的资产。

熟悉风云君的读者都知道,风云君向来不喜欢应收票据和存货占比过大的公司,因为这会导致现金流差、出现大额资产减值损失等等诸多问题。

先来看应收账款,从账龄结构看,以2019年为例,1年以内的应收账款金额高达4.22亿,占总应收账款比例超5成,而1-3年的多达3.33亿,合计占比达42.4%。

这么长的账期,现金流怎么可能好得了?

2018年和2019年,公司计提应收账款坏账损失分别达2858.7万和2269.42万,分别占归母净利润的比例为12.5%和11.1%。

应收账款周转率呈明显下滑趋势,从2014年的9.9次下滑至2019年的1.77次,这反映公司最重要的资产科目-应收账款的营运能力较差。

再来看存货。公司存货几乎全部是建造合同形成的已完工未结算资产,2017年至2019年分别为2.56亿、3.77亿和5.6亿。

照明工程施工的工程周期长,且进度结算需要经过监理方和发包方,甚至上级部门等的审核,所需时间较长,工程结算进度通常远滞后于完工进度,如果公司每年接到的项目增多,就会出现已完工未结算资产逐年增长的情况。

从总资产周转率看,公司自2016年达到高点1.49次后逐年下滑至2019年的0.68次,表明不仅是应收账款,总体运营能力都在明显下滑。

另外,公司还采取比较激进的销售策略。

2018年2月,公司首次冲刺IPO,过会时被否决,发审委给出的其中一个理由是:

“报告期发行人存在应履行未履行招投标程序签订的合同,2017年第四季度2个应当履行招投标程序的项目无中标文件,部分项目在中标前存在发生项目成本的情况。”

中标前就发生项目成本,这表明公司的销售策略相当激进,并从侧面反映市场竞争其实相当激烈。

因此,在2020年8月发布的最新版招股说明书中,时空科技表现的“求生欲”很强,反复强调在报告期内已经不存在上述违规情况。

三、毛利率明显异于同行业上市公司

最后,风云君需要聊聊时空科技最为蹊跷的财务指标:毛利率。

时空科技的毛利率从2014年的23.8%逐年上升至2019年的41.17%,表现看似相当出色。

毛利率上升一般代表公司产品的竞争力以及在整条产业链的位置,能通过提价增强盈利能力,或者说公司产生规模效应,能通过减少生产成本来提高盈利能力。

从收入端看,毛利率较高的文旅灯光秀是公司第一大收入来源,收入从2016年的2.35亿上升至2018年的10亿,但在2019年下降至6.85亿值得警惕。

若非2019年常规景观照明接到两个大项目而实现收入翻倍,否则总收入会更加难看。

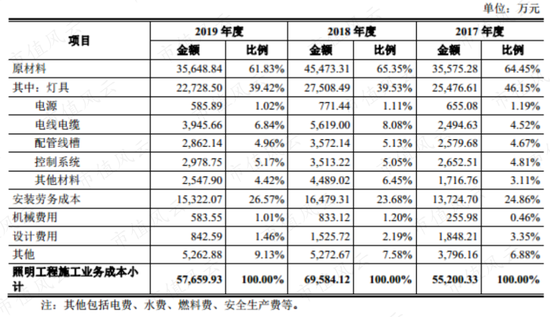

而从成本端看,灯具是成本占比最大的部分,2018年和2019年基本在39%附近,其次是安装劳务成本,连续三年都在20%以上,而且能在一定程度上反映公司当年的项目数量,毕竟项目越多,规模越大,随着人力成本增加,支付的费用肯定更多。

而2019年的劳务成本为1.53亿,略低于2018年的1.65亿,反映公司当年承接的项目总规模大概率出现下滑。

另外一个反映公司2019年不及2018年的还有灯具数据。

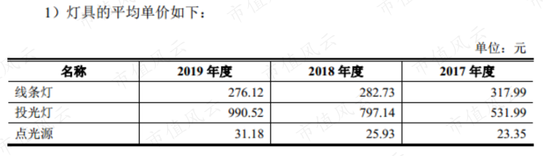

下图是灯具平均单价:

点光源和投光灯的价格均年年上涨,仅线条灯的采购单价出现下滑,而2019年仅同比减少了6.61元。

但反映在灯具总成本上,2019年比2018年减少了4780万,这表明采购数量明显减少。

不过,由于成本下滑幅度比收入还大,毛利率反而出现了上涨,因此财务指标的分析不能教条,需结合公司的整体情况具体分析。

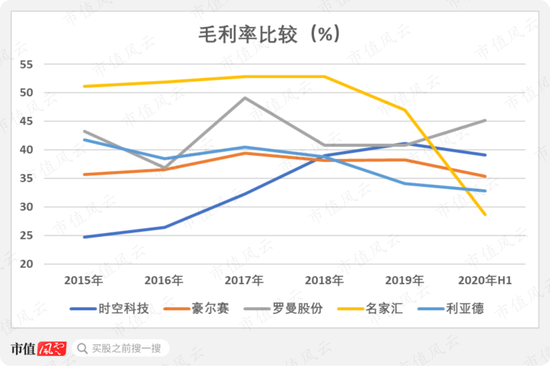

再进一步分析,前文提及,在2019年以前,公司实现了营收和毛利率双升的不错表现,但如果与行业内其他上市公司相比,时空科技毛利率的表现就相当蹊跷。

以利亚德(8.100, -0.09, -1.10%)、凡尔赛、名家汇、罗曼股份四家公司举例,这些公司都宣称自己干了不少文旅灯光秀、夜游经济项目,也是时空科技招股说明书上的“竞争对手”。

下图是五家公司的近年毛利率情况:

从上图可知,名家汇的毛利率表现最好,2019年以前在50%以上,但2019年跌至47%,2020年上半年暴跌至28.69%,表明公司经营状况出现大问题。

豪尔赛、罗曼股份和利亚德基本在35%以上波动,4家公司的最近5年的表现基本平稳甚至有小幅下跌的趋势。

唯独时空科技在2015年至2017年均低于同行业公司,但呈逐年上升趋势,2018年和2019年才基本与同行相仿,趋势与同行明显不一致。

为什么会出现特立独行的趋势,风云君扛着锄头把招股书里翻了个底朝天,也没看到明确的解释。

从各业务表现看,毛利率上升的原因可能是文旅灯光秀从2016年至2018年出现了营收和毛利率双双上涨的趋势,后者从2016年的27.12%上升至2019年的45.34%,增幅非常明显。

然而,对比豪尔赛“文旅表演/艺术景观”的收入和毛利率可发现,两者有相当明显的区别。

豪尔赛该业务的收入同样呈现快速上涨,从1.05亿上升至4.34亿,但其毛利率均维持在38%-46%之间的横向波动,而非时空科技毛利率的逐年上涨。

因此,为什么时空科技此前的毛利率这么低,公司有必要给投资者一个说法吧?

综上所述,时空科技业绩维持增长的背后是应收票据及应收账款和存货规模的高企,营运能力不佳,现金流表现相当差劲,毛利率表现也异于同行业上市公司。

股价快速破发的背后大概率是投资者对上市公司的未来投下不信任的一票。