顺丰分拆子公司背后:顺丰同城“烧钱”不止 即时配送竞争力不足

顺丰同城尚未实现盈利,羽翼未丰,而现金流承压,赴港上市募资确实是不错的选择。

6月30日晚间,顺丰控股旗下顺丰同城正式向港交所递交招股书。据顺丰控股公告,此次分拆上市将搭建顺丰同城国际资本运作平台,拓展子公司多元化融资渠道。此外,顺丰同城所募得资金将主要用于主营业务拓展及补充流动资金。

如果顺丰同城顺利上市,将成为顺丰旗下第三家资本运作平台。此前,顺丰房托于5月17日正式登陆港交所上市,成为首个快递企业发行赴港发行的REIT。不过,顺丰房托挂牌首日即破发,后续仍处于下跌趋势,目前报价4.320港元/股。

《每日财报》注意到,顺丰同城开展同城急送C端业务仅3年,经营与发展“羽翼未丰”,尚未实现盈利,规模扩大亏损也持续增加,仍处于“烧钱”运营阶段。与此同时,顺丰控股经历2021年一季度业绩亏损后,现金流承压,难以继续为顺丰同城“输血”,后者急需登陆资本市场募资。

规模越大亏损越大,人力外包为最大成本

据顺丰同城官网显示,其最早成立于2016年6月份,但在2018年6月份才开始推出同城急送C端业务,2019年1月份推出中小B端业务。2019年3月份,顺丰将顺丰同城分拆出来,以公司的形式独立运营,同年10月份正式发布“顺丰同城急送”品牌。

(顺丰同城业务模,来源:招股书)

以2019年分拆独立算起,顺丰同城作为即时配送企业,独立运作时间仅为2年,经营与发展“羽毛未丰”。从业绩表现来看,近几年来,顺丰同城尚未实现盈利,反而随着规模的扩大,亏损也持续增加。

从业务规模来看,顺丰同城规模持续扩大,订单总数从2018年的79.8百万笔增长至2019年的211.1百万笔,并进一步增长至2020年的760.9百万笔。截至2021年5月31日,其于2000多个商户品牌达成合作,服务超过53万注册商户,注册消费者达126.1百万名。其中,2020年以来规模增长显著,主要是因为疫情之下需求大增。

顺丰同城规模持续扩大,但规模效应尚未凸显,未能摆脱亏损。据招股书显示,2018年至2020年,顺丰同城实现营收为收入分别为9.93亿元、21.07亿元和48.43亿元,经调整净亏损(未经审核)分别为3.28亿元、4.58亿元和6.05亿元。也就是说,2020年每一笔订单亏损约0.7960元。

《每日财报》注意到,顺丰同城营业成本极高,资金明显“入不敷出”。2018年至2020年,其营业成本分别为12.25亿元、24.43亿元和50.32亿元。在此之间,人力外包为最大经营成本。与美团、蜂鸟等即时配送方类似,顺丰同城主要由外包公司提供骑手资源,不与骑手直接签订合同,与骑手无雇佣关系。

2018年至2020年,人力外包成本分别为10.45亿元、21.11亿元和48.60亿元,占营业成本比例为85.4%、86.4%和96.6%。也就是说,每年的营收还不及外包公司与骑手的费用,亏损也是难免的。

顺丰同城对前五大供应商和客户有一定依赖性,存在集中度过高的风险。供应商主要为第三方即时配送服务方,也就是提供骑手资源的外包公司,2020年,其对前五大供应商采购额占总额的80.2%,第一大供应商占总额的32.7%。此外,2020年,其前五大客户贡献收入占比达61.2%,第一大客户贡献收入占比达33.6%。

顺丰分拆子公司背后:“烧钱”不止,现金流承压

国内快递行业竞争压力大,各大品牌掀起“价格战”。顺丰作为快递行业的龙头企业,也深陷“价格战”泥潭,毛利率腰斩致业绩亏损。2021年一季度,顺丰控股净利润亏损9.89亿元,扣非净利润亏损11.34亿元,毛利率仅为7.16%,较2019年的16.35%大幅下降。

至2021年5月份,各大快递上市公司单票收入进一步下降,通达系单票收入逼近2元。其中,顺丰控股单票收入为15.59元,同比下降13.44%,在各大快递上市公司中降幅最大。

顺丰控股业绩发展不力,也导致股价下跌,年内股价从2月19日的124.70元/股降至7月5日的65.48元/股,股价几乎“腰斩”。分拆顺丰同城独立上市消息传出,也未能改变二级市场弱势。

根据顺丰控股所披露公告,再结合顺丰同城业绩亏损及现金流现状,不难看出其拟分拆子公司赴港上市,缓解资金压力是重要原因之一。顺丰同城仍处于“烧钱”运营阶段,盈利能力较差,而顺丰控股在当前形势下,继续为其“输血”,并扩大其业务规模,存在不小压力,将其分拆上市募资是为不错的选择。

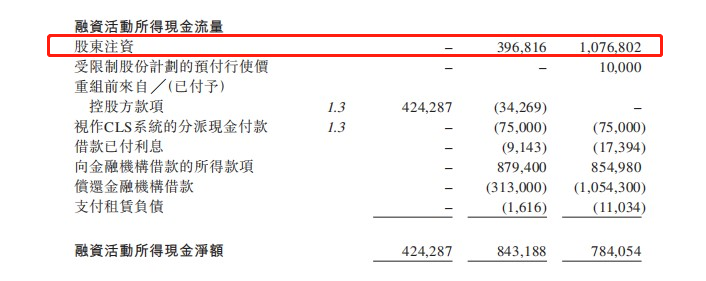

从现金流报表来看,顺丰同城经营活动产生的现金流净额及投资活动产生的现金流净额,在2018年至2020年均为负数,其中2020年分别为-5.63亿元、-28432万元,而现金流主要来源于融资。

2018年至2020年,其融资活动产生的现金流净额分别为4.24亿元、8.43亿元和7.84亿元。2020年,股东注资达到10.77亿元,向金融机构借款达8.55亿元。截止2020年末,顺丰同城年末现金及现金等价物为2.63亿元。

(来源:招股书)

与美团、蜂鸟对比如何?

美团配送与饿了么旗下蜂鸟配送是国内两大即时配送巨头,牢牢掌握头部市场。据申万宏源研究所报告显示,2019年两大巨头市场占有率达到77.1%,顺丰市场占有率仅为1.6%。

顺丰同城虽然与美团、蜂鸟(饿了么)构成竞争关系,但盈利模式却大为不同。顺丰同城则为纯粹的即时配送企业,也就是所谓的独立第三方即时配送商,而美团与饿了么为外卖平台,即时配送主要为外卖平台所服务,盈利主要来源于外卖平台,并不是靠配送服务盈利。

就拿美团来说,2020年,美团外卖总收入为663亿元,其中佣金收入为586亿元。相比之下,顺丰同城盈利模式非常单一,即时配送营收占比极高。2020年,顺丰同城即时配送业务实现收入为48.42亿元,占总营收比例为99.97%。

在招股书的行业概览栏目,顺丰同城多有提及消费市场增长、行业发展规模及独立第三方即时配送增长,却只字不提美团与蜂鸟。顺丰同城将自身称定义为“独立第三方即时配送服务商”,巧妙地避开与美团、蜂鸟的比较。据招股书显示,截止2021年5月31日,顺丰同城为国内最大的独立第三方即时配送服务商,市场占有率为11.0%。但在实际的业务开展中,顺丰同城最大的竞争压力还是来于美团、蜂鸟。

鉴于人力外包为即时配送最大成本,技术研发成为重要竞争力。《每日财报》注意到,5月25日,北京高级别自动驾驶示范区发布无人配送车管理政策,颁布《无人配送车管理实施细则》试行版,美团、京东、新石器成为国内首批获得无人配送车车身编码企业,并准许在示范区公开道路行驶测试,率先实现无人配送车“持证上岗”。

值得注意的是,顺丰同城研发力度较低,在技术方面并不具备明显的竞争力。2020年,其研发支出为6937万元,占营收比例约为1.4%。

顺丰同城尚未实现盈利,经营发展“羽毛未丰”,而现金流承压。顺丰急于将其分拆上市,背后也确实存在不小资金压力,继续为其输血并不明智,上市募资是不错的选择。对其后续发展,《每日财报》将持续关注。

(文章来源:每日财报)