十年未磨成一剑 广发银行何时才能上市?

兜兜转转10年后,广发银行刚落下其上市进程的一段帷幕,只是这一次不是迎来好消息。

近日,在广州证监局最新披露的拟上市辅导表中显示,广发银行最新辅导状态为“辅导备案终止”,进度时间为2021年5月28日。

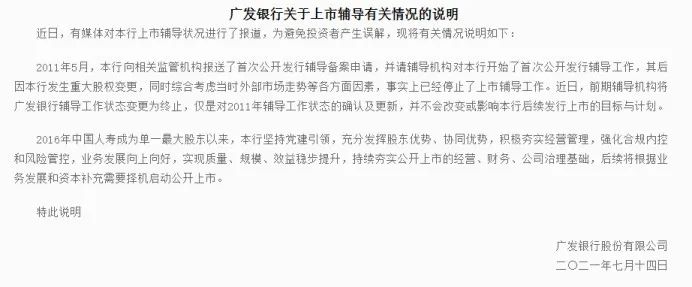

对此,广发银行在其官网回应称,这仅仅是针对2011年辅导工作状态的确认及更新,并不会改变或影响后续上市的目标与计划,并称后续将根据业务发展和资本补充需要择机启动上市。

图源:广发银行官网

图源:广发银行官网

从公告中看来,广发银行并未放弃上市计划。而目前在12家全国性股份制银行中,只剩下广发银行和恒丰银行没有上市。

根据中国银行业协会发表的2021年中国银行业100强名单中,广发银行排名第16位,而排名前20位的银行中,仅有广发银行一家还未上市。

十年未能磨成一剑

广发银行成立于1988年,是我国最早的股份制商业银行之一。2006年广发银行开始重组,花旗银行、中国人寿与国家电网共同入股广发银行,各持股20%。

2009年,广发银行开始准备上市事宜,并在当年年报中提出要积极推动本行公开发行上市,成立上市工作领导小组。

2011年5月,广发银行就向广东证监局备案,正式启动“A+H”股IPO。2013年4月,广发银行股东大会正式授权董事会及高管层启动上市计划。2013年12月初,因A股市场环境生变,广发银行决定暂搁A股上市计划。2014年,广东省政府以官方文件的形式,明确由广东省金融办牵头,推动广发银行上市,但是仍未取得进展。

据此前媒体报道,广发银行的上市股改一直进行得并不顺利,不被监管认可,于是上市进程一直一拖再拖。

2016年2月,中国人寿斥资233亿收购花旗集团及IBM Credit计划出售的广发银行股份,此次收购完成后,中国人寿持股比例达到了43.68%,成为了广发银行的最大单一股东。

国寿控股之后,广发银行的上市进程也未能加速,其IPO状态也在2017年变为了“暂停中止”。2019年的上半年工作会议上,广发银行还提出要“三至五年内实现公开上市”的计划,直至2021年上市辅导状态变更为“终止”。

值得注意的是,由于迟迟未能上市,广发银行资本补充率落后于行业水平。2017年广发银行资本充足率仅为10.71,核心一级资本补充率仅为8.01%,低于当年当年末非系统重要性银行8.1%的监管红线。

2019年1月,广发银行通过股东定向增资获得了来自297.84亿元的增资到账,这大大缓解了广发银行的资金压力。

今年1月,广发银行公布了新一轮的增资方案,将再次进行总额不超过400亿元的股份增发,募集的资金将用于补充其资本金,提高资本补充率。本次交易中,中国人寿拟拿出约174亿元,以每股8.81元的价格认购19.83亿股广发银行增发的股份,持股比例将保持不变。

一位广发银行内部人士曾向媒体透露,广发银行上市终止可能和此次增资有着千丝万缕的关系,增资计划需要股东同意,目前股东内部还未能完全达成一致。

目前这份增资方案还有待监管部门的审批,如果方案通过,也可缓解广发银行未能上市的资本压力。

人事变动频繁

“而且这些年以来,广发银行高管的频繁变动,可能是广发银行迟迟未能上市的原因之一。”有业内人士认为。

事实上,公开资料也显示,不同于其他银行高管团队大多“固若金汤”,广发银行近年来确实在人事方面变动频繁。早的如在2016年时,时任广发银行的董事长董建岳、行长利明献双双辞任,震动业内。

在辞任之时,网上还流传出董建岳的告别信。在该告别信中,董建岳回顾了其在广发银行七年的工作经历,还特别对广发银行IPO未成功表达了遗憾:“有一些工作的成效尚未达到我预期的目标,有些工作存在疏漏,还有很多工作在推进的过程中,特别是IPO,几经努力,使出洪荒之力,也未达成。每每想到这些我都感到深深的不安和愧疚”。

仅仅两年后,2018年12月25日,接任的董事长杨明生又再次辞任,广发银行选举王滨为该行董事及董事长。

2019年7月29日,广发银行再换帅。其官网发布公告称,“经中国人寿集团党委研究决定,集团公司党委委员、副总裁尹兆君兼任广发银行党委书记、拟任副董事长、行长,负责全面工作。同时免去刘家德广发银行党委书记、副董事长、行长职务,另有安排”。

伴随着高管频繁变动的是,还有银行业罕见的中层集体“大地震”,并常见诸于报端。2011年,便有媒体报道“因上市前夕,广发银行正加速提升业绩,并着力整肃管理层队伍。”因此,“广发银行中层大调整,撤换20名分行行长”。

2017年,又有媒体报道称,因中国国寿的入股,广发银行“闪电”免职多家分行行长。

2021年3月,又有媒体报道《广发银行分行长离职风波:15家分行人员出现变动》。该报道指出,“此次所涉分行分别是广发银行南京分行、苏州分行、天津分行、惠州分行,以及南京分行所辖的二级分行南通分行。有消息称一把手离任与分行的内控或授信业务疑现较大漏洞有关。不过对于该猜测,广发银行在接受21世纪经济报道记者采访时,予以否认,表示只是正常的人员流动。”

股份行中业绩排名靠后

迟迟未能上市,对广发银行目前的影响尚难以估量。但从自身的发展来看,近年广发银行的财报中透露出一个事实,即广发银行的业绩发展在全国性股份行中排名较低。

地处经济活跃的广东,又是国内首批组建的股份制商业银行之一,广发银行的先发优势原本十分明显。

但在其去年的年报显示,截止2020年底,广发银行资产总额为3.03万亿,营收805.25亿元,净利润为138.12亿元,多项指标居12家全国性股份制商业银行倒数第四位,仅高于浙商银行、渤海银行和恒丰银行。

广发银行最出名的应该是信用卡业务,该行发行了中国第一张真正意义上符合国际标准的信用卡。广发和招行的信用卡曾被业内称为信用卡发卡行中的“双子星”,但近年来广发和招行信用卡差距越来越明显。

截止到2020年底,广发银行信用卡在贷余额为4171.47亿元,而招行信用卡在贷余额为7465.59亿元。目前广发已经累计发卡8934万张,而招行的流通卡数为9953万张。同样广发银行的信用卡不良率为1.98%,招行信用卡不良率为1.66%。从各项指标来看,广发信用卡业务均落后于招行。

由于股东背景的缘故,中国人寿作为广发银行的单一最大股东,已经和广发银行绑定了深度且密切的合作。早在2007年3月,国寿成为广发股东的第二年,就和广发签署了全面长期战略合作协议。

在国寿成功入主广发之后,广发正在进一步发挥股东优势,增强保银协同,力图成为保险清算市场的首选银行。

2020年,广发还首次获得了保费集中代收付的业务资格,目前已经和13家保险机构达成合作,交易规模达447亿元。从财报中可知,目前广发与险企的保险合作业务大多集中在B端,但C端优势还并未体现。

广发银行还在财报中指出,将聚焦“突出零售”的业务定位,但目前其综合零售综合金融服务客户仅超400万户,管理客户AUM超过500亿元。

同样身处广东地区,背靠险企的平安银行近年来已经在零售业务上崭露头角,并逐渐成为了资本的宠儿。2021年一季度,平安银行的零售客户数已达1.1亿,零售客户资产为28026.10亿元。由此看来,广发银行的零售突围之战还有很长一段路要走。

近两年,地方银行成为了A股银行板块的新宠,多家城农商行正在排队等待IPO。去年就有厦门银行一家登陆A股,2021年开年以来,重庆银行、齐鲁银行、瑞丰银行以及上海农商行等银行也接连拿到了上市入场券。

那么,身为股份行的广发银行,何时才能拿到这张入场券?

(文章来源:新浪财经)