大客户依赖背后又现信披数据 华之杰的这个锅谁背?

7月15日,苏州华之杰电讯股份有限公司(下称“华之杰”)首发申请通过科创板上市委的会议审核。

据招股说明书披露,华之杰是一家致力于为电动工具、消费电子等领域产品提供智能、安全、精密的关键功能零部件供应商,公司主要产品包括电动工具的智能开关、智能控制器、无刷电机及精密结构件等,以及消费电子的精密结构件、开关等。

2018-2020年(下称“报告期”),华之杰实现营业收入5.93亿元、5.96亿元和8.88亿元,实现扣非归母净利润7894.16万元、8012.07万元和11334.65万元。不难看出,报告期内,华之杰营业收入和扣非归母净利润均实现持续增长。

大客户依赖症不容小觑

招股说明书显示,报告期各期,华之杰向前五大客户销售额分别为34967.18万元、34074.64万元和56968.04万元,占当期主营业务收入的比例分别为59.9%、58.56%和66.24%。报告期内,华之杰客户集中度较高。

前五大客户中,百得集团和TTI一直稳居第一和第二大客户之位。报告期各期,华之杰对百得集团的销售额分别为17206.53万元、14593.65万元和22112.29万元,占当期主营业务收入的比例分别为29.48%、25.08%和25.71%;对TTI的销售额分别为7319.3万元、9906.99万元和19995.34万元,占当期主营业务收入的比例分别为12.54%、17.03%和23.25%。

另据招股说明书披露,百得集团和TTI不仅是华之杰的直接客户,还通过指定采购的方式间接与华之杰进行交易。报告期内,百得集团通过指定采购模式对华之杰的采购额分别为5496.16万元、7136.57万元和8057.03万元,占华之杰当期主营业务收入的比例分别为9.42%、11.98%和9.07%;TTI通过指定采购模式对华之杰的采购额分别为2900.77万元、5154.99万元和10959.13万元,占华之杰当期主营业务收入的比例分别为4.97%、8.86%和12.74%。

由此可见,报告期内,百得集团和TTI通过直接采购和指定采购两种方式,合计为华之杰贡献主营业务收入占比分别达到56.4%、63.23%和71.07%。华之杰收入对百得集团和TTI的依存度逐年增加。

从主营业务收入增长情况来看,2018-2020年,华之杰实现主营业务收入分别为58372.01万元、58189.78万元和86002.41万元,2019年及2020年,主营业务收入同比增速分别为-0.31%和47.8%。尤其是2020年,华之杰大幅增加的27812.63万元主营业务收入中,百得集团两种采购方式合计贡献8439.1万元,TTI两种采购方式合计贡献15892.49万元。

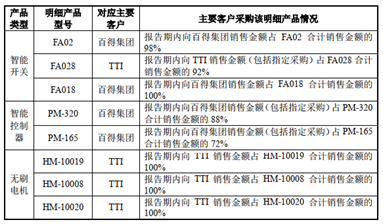

此外,招股说明书“发行人各类产品中具有代表性的明细产品型号与主要竞品的技术指标比较情况”披露了智能开关、智能控制器和无刷电机中几个代表性产品的客户情况(如下表所示)。

由上表可知,这八款产品九成以上的销售收入来自百得集团和TTI。根据报告期内合计销售额情况,FA02产品、FA028产品和FA018产品分列智能开关产品的第一、第二和第四;PM-320产品和PM-165产品分列智能控制权产品的第一、第二;HM-10019产品、HM-10008产品以及HM-10020产品则占据无刷电机的前三名。

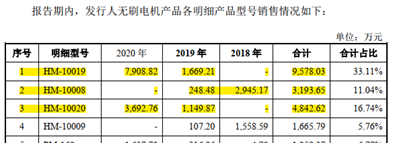

尤其是无刷电机,2018-2020年,华之杰无刷电机的销售额分别为4917.19万元、7693.46万元和16317.67万元,2019年及2020年,无刷电机销售收入同比分别增长56.46%和112.1%,其中TTI贡献的无刷电机销售收入分别为4566.37万元、7129.21万元和15282.52万元,占无刷电机销售收入的比例分别为92.87%、92.67%和93.66%。

显然,华之杰销售收入对百得集团和TTI的依赖也受到了创业板上市委的关注。首轮问询中要求华之杰说明:公司对TTI是否存在重大业务依赖;公司在TTI供应商体系的市场地位、竞争优劣势;发行人客户集中度较高与同行业其他公司或者行业集中度是否一致,是否存在客户依赖风险;未来客户集中度的变化趋势及对公司的影响。

第二轮问询中要求华之杰说明:(1)结合拓邦集团、和而泰由TTI指定向公司采购的情形,说明公司向上述三者各期的合计销售金额、占比、毛利情况,并在招股说明书“前五名客户主要销售情况”部分提示上述三者的销售关系;(2)公司向拓邦集团、和而泰销售业务的具体开展流程、定价方式等,TTI在上述交易中的具体作用及影响;(3)报告期内,公司的其他主要客户是否存在类似上述指定采购的情形;(4)结合终端客户的总计销售情况,分析公司对主要客户的依赖性,并在“客户集中度较高”风险中进行适当补充披露。

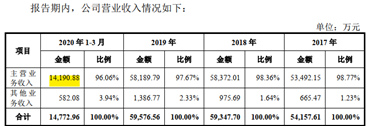

又见不同版本的信披数据

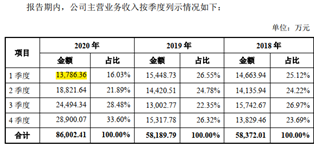

招股说明书(申报稿)显示,2020年1-3月,华之杰实现营业收入14772.96万元,其中主营业务收入为14190.88万元,其他业务收入为582.08万元。

可是招股说明书(上会稿)显示,2020年第一季度,华之杰实现的主营业务收入却是13786.36万元,而不再是招股说明书(申报稿)中的14190.88万元。

从申报稿到上会稿,华之杰2020年第一季度的销售收入减少了404.52万元,去哪儿了呢?

无独有偶,华之杰电动工具中精密结构件产量的描述也存在两个版本。

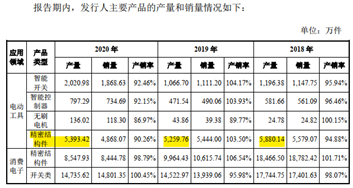

招股说明书显示,2018-2020年,电动工具中精密结构件的产量分别为5880.14万件、5239.76万件和5393.42万件。

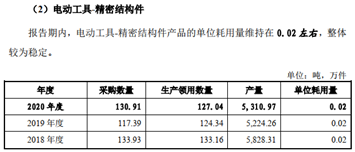

但首轮问询问题11.2关于铜材单耗的分析中显示,铜材主要用于电动工具的精密结构件、电动工具开关及部分消费电子开关生产领用。电动工具-精密结构件的铜材单耗分析如下表所示,并据此分析给出了“报告期内,电动工具-精密结构件产品的单位耗用量维持在 0.02 左右,整体较为稳定”的结论。

可是上表显示,报告期内,电动工具中精密结构件的产量分别为5828.31万件、5224.26万件和5310.97万件,均低于招股说明书披露结果。

这两个电动工具-精密结构件产量哪一个是准确的呢?首轮问询问题11.2回复中,用一个较低的电动工具-精密结构件产量数据来计算铜材单耗,这样的分析还有意义吗?

附:华之杰IPO主要中介机构