公司治理|资本围猎沃森生物核心资产之谜 公司治理缺陷致股价打折?

沃森生物的核心产品在研发成果收获前夕,总能被相关资本或利益相关者“精准”围猎,这究竟是纯属巧合,还是另有其他不可告人的秘密?需要指出的是,核心产品的孵化,上市公司承担巨大的资金投入与时间成本。核心资产频繁被围猎背后是公司极度分散的股权。在这种公司治理结构下,股东利益与管理层利益似乎显得不那么均衡。

出品:新浪财经上市公司研究院

作者:夏虫

沃森生物近期回复了深交所问询。此前,就在沃森生物年报公布不久,深交所就其营收净利润变动不匹配、存货、在建工程等问题发出质询。

值得一提的是,新浪财经鹰眼预警在沃森生物2021财报公布后,也第一时间就以上核心财务问题发出了风险预警。

而最为引人关注的是,沃森生物过度分散的股权监管表达了关注,并同时对其可能存在的公司治理风险发出质询。

公司分散的股权为何会引起监管关注?这背后难道藏有不为人知的“秘密”?对于这个疑问,我们先从一个事实性疑惑说起。

一、估值差异“悬殊”之谜

我们发现一个现象,沃森生物旗下拥有13价肺炎结合疫苗与HPV疫苗两大重磅产品,但是公司的市值和万泰生物(158.330, -8.33, -5.00%)似乎差别巨大。

2020年万泰生物的二价HPV疫苗上市销售后,其迎来了股价与业绩的双击。截止4月22日收盘,万泰生物市值1500亿左右。

沃森生物旗下第一款重磅产品13 价肺炎结合疫苗,该疫苗曾一度被辉瑞垄断。沃森生物于2020 年成功实现上市销售,成为全球第二家、国内第一家拥有 13 价肺炎结合疫苗产品的企业。而沃森生物第二款重磅产品为二价HPV疫苗,3月24日国家药监局显示,其二价HPV疫苗正式获批上市。

这两款疫苗之所以重磅,是因为市场需求极其旺盛。在疫情前,这两大产品曾分别为全球第一大和第二大疫苗。据悉,全球第一大疫苗13 价肺炎疫苗有效降低婴幼儿因肺炎球菌引起的肺炎发病率,2019 年全球销售总额达58亿美元;全球第二大疫苗 HPV 疫苗有效预防宫颈癌,2019 年全球销售总额达38亿美元。这足以说明沃森生物未来业绩增长空间潜力巨大。

然而,从沃森生物市值表现看,市场似乎并对此不买账。截止4月22日收盘,沃森生物的市值大约830亿元左右,相当于同期万泰生物市值的五五折。

当然,也有可能公司产品进展不同导致估值差异,但是拥有两大重磅产品却相差如此之大实在令人费解。

沃森生物长期处于无实控人状态,公司股权极度分散。截至2022年3月18日,公司第一大股东刘俊辉的持股比例为 4.71%、陈尔佳先生与杨更女士合计持股比例为 3.30%、李云春先生直接持有并通过成都喜云拥有权益的股份比例合计为3.18%,均低于5%。

当公司股权呈现出过度分散结构时,由于股东精力、话语权受限等因素,公司经营决策或更多依赖于管理层。在缺乏有效监督机制下,公司可能出现“内部控制人”现象,上市公司股东利益很容易被内部人侵蚀。沃森生物是否存在这种现象呢?这是否又是投资者对其产生不信任的根源呢?

二、资本围猎沃森核心资产之谜

事实上,沃森生物曾因计划“贱卖”核心资产被投资者怒怼。监管此次对沃森生物无实控人结构再次发出灵魂拷问,质询其是否存在管理层控制、多个股东共同控制或管理层与股东共同控制等情况。而在我们复盘其资本运作过程发现以下几点疑点:

第一,核心资产转让时间比较蹊跷,即为何总是在公司核心产品成果收获前夕,总有资本精准入股;

第二,资本背后的神秘关系比较蹊跷,即在每次核心资产股权变动背后,总有熟悉的资本魅影相随;

第三,公司转让价格较为蹊跷,核心资产的“低卖”与相关资产的“高买”,背后最终受益人又将会是谁?

(一)蹊跷的核心资产转让时点

我们在复盘核心资产买卖过程中发现,公司核心资产在收获期将至时,总有资本能够提前入局享受沃森收获的成果。

1.1 玉溪沃森在13 价肺炎结合疫苗产品上市前被突击入股

“玉溪沃森”成立于2005年,为沃森生物控股子公司,其旗下有13 价肺炎结合疫苗重磅产品。玉溪沃森的成为全球第二家、国内第一家拥有 13 价肺炎结合疫苗产品的企业。需要强调的是,由于13 价肺炎结合疫苗市场需求大而供给基本被辉瑞垄断,因此其价值极具稀缺性。

13 价肺炎结合疫苗产品自2005年立项后,直到2018年成果“呼之欲出”。13价肺炎结合疫苗的III期临床试验于18年1月21日揭盲,结果达到预设目标;2月1日获得申报生产受理;3月28日纳入第27批拟优先审评名单,4月9日正式纳入优先审评,将优先配置资源进行审评。9月17日,CDE网站显示公司的13价肺炎结合疫苗的上市申请完成技术审评主要环节,进入发补阶段。

此时市场都预期2019年将会拿到生产批件。事实也是如此,历经 14 年之久才于 2019年年底正式获批上市。

然而,在经过公司苦苦培育即将迎来研发成果前夕,玉溪沃森却出现神秘资本突击入股。

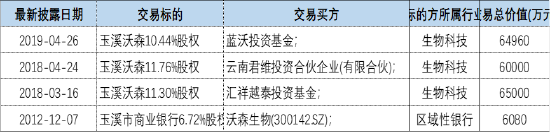

根据公告数据整理,2018年3月16日,汇祥越泰以人民币6.5亿元投资款获得玉溪沃森的11.30%的股份;2018年4月24日,君南投资以人民币 6 亿元投资款获得玉溪沃森11.76%的股权,一年后即2019年4月26日,君南投资又将10.44%的玉溪沃森股份转让给天津蓝沃,作价为6.496亿元。

来源:wind整理

来源:wind整理

1.2上海泽润在HPV核心产品上市前差点被贱卖?

“上海泽润”成立于2003年,2012年底被沃森生物收购,并成为其控股子公司。

上海泽润双价HPV疫苗于2011年6月获得国家食品药品监督管理总局颁发的《药物临床试验批件》。临床试验工作历时9年,该疫苗通过了样本量为12000例的随机、双盲、多中心的保护效力临床试验的确证,2020年6月申请新药上市许可获得《受理通知书》,2021年7月正式纳入优先审评审批品种,2022年3月22日获得国家药品监督管理局签发的《药品注册证书》。

相关研究报告指出,HPV疫苗的有效性已得到多个国家验证。而该疫苗长期处于供不应求状态,这一领域市场规模有望突破千亿元。

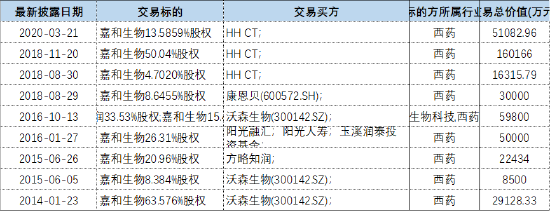

如此优质赛道,沃森生物的核心资产总是能被资本围猎。2019年底,高瓴、泰格等资本已经在2019年年底埋伏,即获得上海泽润超过11%的股份。

2020年12月4日,沃森生物公告拟11.41亿元转让上海泽润32.6%的股权。随后,引起轩然大波,投资者们顿时大怒,质疑上市公司为何突然“贱卖资产“。由于舆论压力,当年12月6日,公司又紧急召开董事会,最终,公司取消上海泽润的股权转让计划。

尽管上海泽润的控制权转让计划被搁置,但是在公司产品上市前夕仍有资本突击入股。2021年1月1日,上海泽润近10%的股份转让给源昇投资、无锡新沃等公司;2021年12月29日,上海泽润又将部分股权转让给嘉兴创通股权投资基金、成都喜蓉投资基金等机构。

来源:wind整理

来源:wind整理

1.3嘉和生物被廉价出售?

嘉和生物三大品种贝伐珠单抗类似药、曲妥珠单抗类似药、英夫利昔单抗类似药也都进入了三期临床,距离产品上市收获在即,公司竟然将其控制权直接转让出去。

2018年之前,嘉和生物股权的控制权一直在沃森生物手中,只是股份不断被稀释。

据悉,先是阳光人寿和东海证券将持有的嘉和生物股份(8.550, -0.51, -5.63%),转给了上市公司康恩贝(4.660, -0.02, -0.43%)和福建国资背景的华兴康平。与此同时,上市公司也在几天后向康恩贝出售了8.6455%的股权。泰格旗下基金也参与了嘉和生物的增资,沃森生物对嘉和生物的股份被进一步稀释。

2018年6月26日,沃森生物宣布交出嘉和生物的控股权,新实控人为HH CT。这家公司通过向华兴康平等机构继续收购嘉和生物的股权,最终实现控股50.04%。康恩贝被稀释到持股25.34%,沃森生物的占股比例则降到13.59%,泰格系投资基金持股比例为9.84%。

来源:wind整理

来源:wind整理

(二)蹊跷的神秘关系

由于沃森生物的资本方被包装的过于复杂,有的股权嵌套可能好几层,追查难度极大。因此,为了便于快速高效分析,我们以结果进行反推。即以核心资产股权最终受益人再穿透到最终受益人,看有无和管理层或其他相关方产生交集的地方。

2.1第一个神秘关系人丁松良。

玉溪沃森在13价疫苗上市前,股权不断被转进转出,使得上市公司的股权被稀释。最终天津蓝沃与汇祥越泰获得了超过20%的股权。值得一提的是,汇祥越泰或被海祥(天津)投资有限公司控制,为其执行合伙人。而海祥(天津)投资有限公司最终实控人为丁松良。我们将天津蓝沃进行穿透,最终实控人也为丁松良。换言之,玉溪沃森背后新增的受益人为丁松良。

来源:天眼查

来源:天眼查

这是丁松良第一次在围猎沃森生物13价肺炎疫苗核心资产的“亮相”,而第二次则为公司拟将拥有核心HPV疫苗产品上海泽润控制权出售之际。此次交易一旦完成,无锡新沃生物医药投资管理合伙企业(有限合伙,下称无锡新沃)将持有上海泽润 9.0345%的股权。

而值得一提的是,根据天眼查显示,无锡新沃的实控人为海祥(天津)投资有限公司,即最终实控人为丁松良。

来源:天眼查

来源:天眼查

此前,丁松良已经通过复杂的股权交易获得了玉溪沃森超过20%的股权。值得强调的是,目前天眼查显示丁松良为玉溪沃森的董事。颇为不解的是,当监管层质询其和公司相关人员关系时,公司给以了否认。公司称,丁松良为海祥(天津)投资有限公司的实际控制人,与公司及主要股东、董监高人员不存在关联关系或其他利益安排。

在上海泽润控制权转让失败后,2020年12月19日,无锡新沃仍以债转股方式获得了上海泽润的股权。目前,天眼查显示丁松良也为上海泽润的董事。

来源:wind整理

来源:wind整理

天眼查显示,丁松良密切合作伙伴为李洁春,都在相关公司任职监事。颇为巧合的是,公司董事长全名为李云春,与李洁春仅有一字之差。

来源:天眼查

来源:天眼查

2.2第二个如影相随的高瓴等资本机构魅影。

在沃森生物核心资产进出过程中,我们总能找到高瓴等资本的魅影。

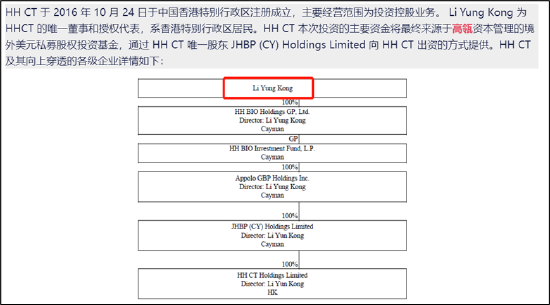

对于核心资产嘉和生物的剥离,其最终受让方 HH CT Holdings Limited (以下简称“HH CT”)实际控制人 Li Yung Kong。

根据公开资料显示,HH CT受让嘉和生物的资金主要来自高瓴的美元基金。HH CT 于 2016 年 10 月 24 日于中国香港特别行政区注册成立,主要经营范围为投资控股业务。 Li Yung Kong 为 HH CT 的唯一董事和授权代表,系香港特别行政区居民。

来源:公告整理

来源:公告整理

值得一提的是,Li Yung Kong与沃森生物的董事长李云春谐音很相像,甚至有投资者质疑公司管理层联合资本做局侵蚀股东利益。而需要强调的是,对于Li Yung Kong与高管关联关系,公司在监管问询函中给以了否认。

以上是高瓴第一次出现在沃森生物资本运作中,第二次则是在沃森生物的HPV疫苗上。2019年年底时,高瓴和泰格已经悄悄进入了上海泽润。当时高瓴和泰格旗下的投资基金通过增资、可转债换股的方式,持有了上海泽润11.05%的股份。其中,高瓴占股8.95%。比较巧合的是,上海泽润的出表手法似乎与当年嘉和生物如出一辙。只是,此次由于舆论压力使得公司不得不终止其转让计划。

值得一提的是,在第一次核心资产嘉和生物疑似出现公司董事长李云春的身影。而在上海泽润转让过程中,我们发现了公司前独董身影。

资料显示,原计划受让上海泽润交易对方为淄博韵泽创业、北京沃兴禧盛、嘉兴喜霖等机构。而北京沃兴禧盛、嘉兴喜霖为公司原独立董事钟彬先生的配偶任旭红控制的企业,钟彬先生离任公司独立董事的时间为 2020 年 8 月 12 日。

(三)蹊跷的转让价格

公司在核心产品放量前夕,其转让价格也十分让人不解。

第一个核心资产嘉和生物,公司三大品种贝伐珠单抗类似药、曲妥珠单抗类似药、英夫利昔单抗类似药也都进入了三期临床,产品即将迎来收获。然而,公司在2018年突然将其控制权出售,当时股权转让价位估值仅为34.7亿元人民币,沃森生物获得的股权转让收益只有11.29亿元。而值得一提的是,2020年10月27日,嘉和生物在登陆香港联交所,首日市值高达140亿港币元。

第二个核心资产上海泽润在产品上市前转让价格较低。2020年12月的公告显示,以11.4亿元对应32.6%的股权计算,上海泽润此次出售对应的估值仅35亿元。而当时可对标的同类产品万泰生物,国内唯一一个拥有HPV二价疫苗企业将近800亿元的估值。估值差异之大,这是当时舆论引爆的关键源头。

如果以上是低卖的案例,那下面的案例似乎属于高买情形。我们在追溯沃森生物更早过往的并购交易,其相关交易对价溢价也让人摸不着头脑。

据悉,2012年9月,新疆石河子隆臣投资以510万收购山东实杰51%的股权,301万收购宁波普诺51%的股权,2012年11月,隆臣投资又出资264万拿到福建圣泰药业51%的股权。

就在收购不到一年时间,2013年6月,沃森发布公告称,拟以合计最高不超过4.08亿元,收购隆臣投资持有的上述三家公司51%股权;一个月后,沃森又发布公告称,追加约3.6亿元收购各公司剩余股权。隆臣投资实控人苏李红在此次交易过程中,1000多万元的股权直接升值超4亿元。

2012年1月至8月,四川方向药业、石家庄瑞聚全医药、成都镇泰投资和上海煌基商贸四家公司,以总计2000万元的价格收购了河北大安制药100%股权。沃森生物随后耗资近9亿元收购其河北大安制药90%的股份,其中第二笔交易时点为2013年6月公告的。可以看出,其收购标的溢价之大,时间之短。

2013年7月,沃森生物以7.63亿元收购了三家疫苗流通企业100%股权,分别是以3亿元收购的宁波普诺,以1.63亿元收购的莆田圣泰,以3亿元收购的山东实杰。较净资产账面值增值率分别为847%、1102%和860%,照此计算,溢价分别为8.5倍、11倍和8.6倍。

三、公司治理后遗症

综上,沃森生物在极度分散的股权下,公司前期投入后的回报似乎被资本或相关内部人“截胡”了。在这种治理结构下,公司的后遗症似乎越来越明显。

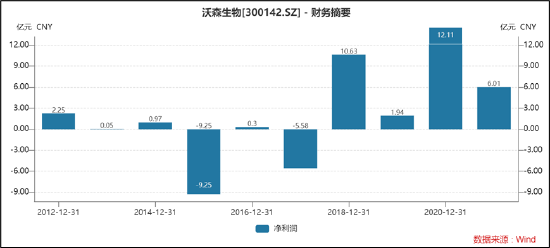

在从财务特征上看,鹰眼预计显示,2021年公司营收与净利润变动差别较大,这也是交易所首要问询的。报告期内,公司营业收入同比增长17.82%,净利润同比下降50.35%,营业收入与净利润变动背离。

来源:鹰眼预警

来源:鹰眼预警

财务数据异动背后的深层次是什么呢?我们发现,公司营业收入增加而净利润大幅下降主要受研发费用增加和金融资产价格下降两个因素影响。这或透露了两个信号,一是上市公司在核心产品孵化过程中前期承担了相关成本;二是,上市公司的核心资产的出表,因为金融资产计量法的改变,给公司业绩或遗留了不稳定的波动因素。

上市公司首先承担了时间与研发资金投入成本。

从研发看,公司2021年财报显示研发费用大幅上涨,涨幅超过250%。这或说明,沃森生物之所以能够拥有重磅产品,本身其研发投入不小。嘉和生物在沃森生物手里的5年,累计亏损额在2.49亿元以上,沃森生物为之投入了大量的研发费用;同样上海泽润临床试验工作历时9年;而玉溪沃森历时14 年之久才得以获批上市。在产品未放量前,上市公司可能得忍受巨亏,事实上沃森生物也曾一度在退市的边缘试探。公司一度曾出现巨额亏损。

上市公司其次承担的潜在成本,则是上市公司的资金,可能在为利益相关方做“嫁衣”。

以健康产业基金设立为例,无锡新沃生物医药投资管理合伙企业(有限合伙)的出资方最大为上市公司,但是实际控制人则为海洋(天津)投资有限公司。可以看出,海洋(天津)投资有限公司(实控人为丁松良)仅以1000万就能撬动超10亿的资本金,其中上市公司资金比例占多数。

综上,上市公司不但承担了前期研发在投入,还可能被复杂的股权设置将上市公司资金转移出去为相关利益人做了嫁衣。当然,我们不能仅从股权关系去给公司资金占用下定论,但是需要警惕这种复杂股权背后可能潜藏的资金风险。

上市公司不仅承担了前期孵化培育核心资产的时间与资金成本,还因核心资产嘉和生物的出表导致公司业绩波动。

由于沃森生物不控制嘉和生物,其剩余股份采用公允价值计量。公司其他非流动金融资产期末余额 9.14 亿元,2021年报告期内,公司因持有已上市的嘉和生物股票期末价格下跌,形成公允价值变动收益-4.22 亿元。

剔除并购交易背后可能潜在的利益外,以嘉和生物转让为例,当时产品正准备上市,为何公司高管有动力推动?

沃森生物在2018年及2020年推出两期股权激励计划,将高管利益和公司业绩进行捆绑。

两期股权激励对象包括核心管理人员及骨干至少163人,合计股票期权份数14910万份,参考价格合计73.58亿元。其中,公司董事长李云春、副董事长黄镇、总裁姜润生和副总裁章建康,合计获授的股票期权份数2840万份,占比19%。

第一次行权的业绩考核期为2018年及2019年,业绩指标要求两年累计净利润不低于10亿元。这种以净利润挂钩的业绩考核方式,或也间接推动了公司高管推动的动力。2018年净利润超10亿元,同期扣非净利润为1亿元左右,2019年净利润为1.94亿元。如果将并购交易的偶发性利得剔除,公司高管激励显然会泡汤。

综上,一方面上市公司需要前期承担研发投入较大的成本;另一方面,研发成果落地时,又遭遇内部或外部人围猎。在这种公司治理结构下,颇有“前人栽树,后人摘果”的既视感。这是不是投资者对沃森生物不信任的根源?或许只有投资者自己清楚。

世诚投资陈家琳曾有句经典的金句,“对于暴雷的公司,爆雷的公司,10%是经营上有问题,90%都是公司治理出了问题”。这或进一步说明,公司治理对于投资决策的重要性。

公司治理本质上是公司权力机制,其通过股东大会、董事会、管理层等这套机制将公司经营权与所有权实现了权利与义务重新分配与利益相再均衡。董事会作为股东的代理人,对股东负责,管理层作为董事会的代理人,对董事会的经营管理负责。

而公司治理问题本质是代理人利益冲突的问题。有效的公司治理能够使得这套机制良性运转。在这种极度分散的股权下,沃森生物的核心资产在成果收获前夕,总能被相关资本或利益方“精准”围猎。这或说明股东利益与管理层利益似乎显得不太均衡。对此,深交所也对沃森生物公司治理风险表达了关注。在年报问询中,深交所质询沃森生物是否存在管理层控制、多个股东共同控制或管理层与股东共同控制等情况。需要指出的是,公司对这种情形均给予了否认。来源:新浪上市公司研究院