长信科技:业务结算模式变化致营收下滑 应收账款攀升需关注

长信科技(300088.SZ)日前发布2020年中报。

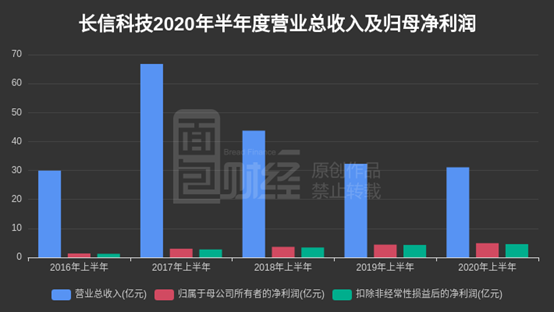

根据深证信数据服务平台及公司财报的数据,2020年上半年,长信科技营业总收入约31.10亿元,同比微降3.7%;归母净利润约4.91亿元,同比增长11.38%。

公司营收下滑主要因业务结算模式变化。不过,营收下滑的背景下,应收账款增加值得注意。截止2020年6月30日,应收账款账面值14.42亿元,较年初增长35.00%,较上年同期增长33.19%。

业务结算模式变化致营收下滑

长信科技业务板块包括消费电子之中小尺寸触控显示一体化业务板块、汽车电子之中大尺寸触控显示一体化业务板块、超薄液晶显示面板业务板块及ITO导电玻璃板块。

2018年上半年、2019年上半年和2020年上半年,长信科技营业总收入分别约43.75亿元、32.29亿元和31.10亿元,同比增速分别约-34.47%、-26.19%和-3.7%。

公司营收自2018年起持续下滑,根据定期报告,收入下降主要系占销售收入主要贡献的中小尺寸手机显示模组全贴合业务结算模式变化所致,由先前单独的Buy And Sell模式变为Buy And Sell模式和代收加工费模式并存,并且代收加工费模式的占比持续提升。

对应期间,公司归母净利润分别约3.64亿元、4.41亿元和4.91亿元,同比增速分别约21.55%、21.15%和11.38%;扣非后归母净利润分别约3.42亿元、4.30亿元和4.59亿元,同比增速分别约24.26%、25.75%和6.69%。

应收账款变动与营收背离

公司在2020年中报提示应收账款风险,指出由于行业经营的特点,应收账款一直占比较高。

在营收下滑的背景下,公司应收账款及应收账款在总资产中的占比均有明显增加。截至2020年06月30日,应收账款14.42亿元,较年初增长35.00%,较上年同期增长33.19%;应收账款在总资产中占比约15.84%,年初占比约11.84%,上年同期占比12.21%。

2020年上半年,公司应收账款坏账损失1955.68万元,较上年同期的2993.47万元下降34.67%。

经营性现金净流入5.81亿元 应付票据增加

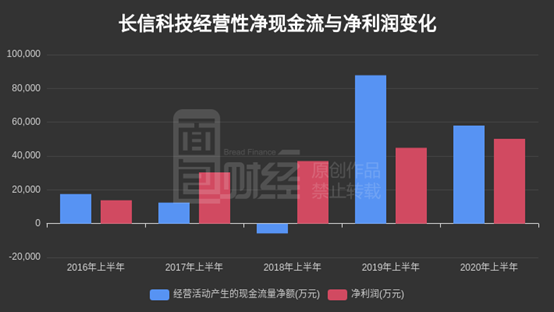

2018年上半年、2019年上半年及2020年上半年,长信科技经营活动产生的现金流量净额分别约-5774.98万元、8.77亿元及5.81亿元。对应期间,公司净利润分别约3.70亿元及4.49亿元及5.01亿元。

报告期内,公司应收账款增加的同时,应付票据增加。截至2020年06月30日,应付票据4.01亿元,较年初的2.83亿元增长41.76%。

拟10亿元投资高端显示模组等三个项目

发布2020年中报的同时,公司披露重大投资公告,拟在芜湖市经济技术开发区长信科技的厂区内建设“高端显示模组、车载曲面盖板及触控显示模组、超薄柔性玻璃盖板”三个项目,资金来源为自筹资金,建设周期为“2020年-2022年”。

其中,高端显示模组项目主要产品包括手机显示模组、NoteBook/Pad显示模组以及可穿戴显示模组,项目达产后将形成年产手机、NB/Pad、可穿戴显示模组6KK的能力,项目规划总投资5亿元。

车载曲面盖板及触控显示模组项目主要产品包括车载曲面盖板以及车载曲面触控显示模组,项目达产后将形成年产车载曲面盖板及触控显示模组2KK的能力,项目规划总投资(即建设投资)3.5亿元。

超薄柔性玻璃盖板项目主要内容为新建玻璃减薄、成型切割、边缘处理、化学钢化等生产线,以及相应的检测设备和配套设施,将厚玻璃减薄至30-70um之间,项目达产后将形成年产可折叠柔性超薄手机玻璃盖板3KK的能力,项目规划总投资(即建设投资)1.5亿元。