实控人兼董事长曾因虚开增值税发票被判刑 欣贺股份IPO过会

7月23日,发审委审核许昌开普检测研究院、上海中谷物流、欣贺股份、山西华翔集团等4家公司的IPO申请,审核结果又是全获通过。截至7月23日,除上海罗曼照明科技在上会前被取消审核外,发审委2020年共审核89家公司的IPO申请,其中86家获得通过,只有北京嘉曼服饰1家被否决,2家被暂缓表决,通过率高达96.63%。

单位:万元

注:净利润指扣非归母净利润

今天过会的上海中谷物流,为客户提供定制化、高性价比的“门到门”全程集装箱物流解决方案。部分股东存在股份回购安排,年收益10%。报告期毛利率波动较大,没有对比同行业可比上市公司毛利率情况。存货周转率远超同行业可比上市公司平均值、中值。2017年公司利用实控人、财务经理个人账户收款2676万元。

今天过会的欣贺股份,注册地福建厦门,主营中高端女装的设计、生产和销售。4名实际控制人均为中国台湾籍。公司IPO申请曾在2018年1月5日被发审会议否决。实控人之一、公司董事长兼总经理曾因虚开增值税专用发票被判刑3年缓刑4年。产品销售毛利率高达75%。报告期各期末,存货余额逐年增加,其中产成品余额占存货比例超过80%,产品是否存在滞销风险成了发审会议询问的重点问题之一。

今天过会的山西华翔集团,从事各类定制化金属零部件的研发、生产和销售业务。公司第二大客户美的集团(67.530, -2.66, -3.79%)的关联方广东威灵曾持有公司前身华翔有限49.04%的股权。报告期存在较大的固定资产投入,但部分产品产能利用率不足,且对部分订单及工序存在外协采购和加工。报告期主营业务毛利率持续下降;2018年公司信息系统曾被黑客攻击骗取客户货款,损失532万元。

今天过会的许昌开普检测研究院,是从事电力设备检测的第三方服务机构。公司无实际控制人。公司拥有经国家认监委授权的三个国家产品质量监督检验中心。团队主要成员曾获得“国家科技进步一等奖”。报告期内各期检测业务毛利率均超过80%且远高于同行业可比公司。

一、上海中谷物流股份有限公司

(一)基本信息

公司致力于为客户提供定制化、高性价比的“门到门”全程集装箱物流解决方案。

公司前身有限公司成立于2010年3月,2015 年 10 月 10 日整体变更为股份公司。2016 年 3 月 18 日公司股票挂牌新三板,证券代码836283,2017 年 5 月 2 日起终止挂牌。公司目前总股本6亿股。

截至 2019 年末,公司拥有 11 家控股子公司、2 家参股企业、20 家分公司,员工总数1432人,另有劳务派遣工104人。

(二)控股股东、实际控制人

中谷集团持有公司总股本的 70.1483%, 为控股股东。

公司的实际控制人为卢宗俊。卢宗俊通过其所控制的中谷集团、谷洋投资、谷泽投资合计控制本公司 83.1302%的股份。

卢宗俊,男,1963 年 6 月出生,硕士学位,交通运输管理专业研究生。卢宗俊拥有 20 年以上航运物流经验,现任公司董事长。

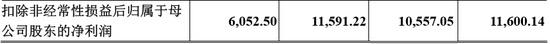

(三)2018年营收增长44%、扣非净利润下降30%

2017年、2018年、2019年,公司营业收入分别为56亿元、80亿元、99亿元,扣非归母净利润分别为5.3亿元、3.7亿元、6.4亿元。

2018年在营收增长44.25%的情况下,扣非归母净利润反而下跌29.93%。

(四)主要关注点

1、部分股东存在股份回购安排,年收益10%

2017 年下半年,软银投资、沄合投资、江霈投资、乾袤投资、钟鼎四号、宁波铁发、圆鼎一期、尹羿创投、北京智维、湖州智宏和湖州智维与公司控股股东、实际控制人签署了包含股份回售条款的增资协议之补充协议。公司控股股东、实际控制人与投资人签署的《增资协议之补充协议》中,股份回售的条款内容约定一致,主要内容如下:

1、截至2021年12月31日,除非不可抗力所致,若公司未完成上市(上市指在境内A股 上市),投资人有权在触发情形发生后的180天内向实际控制人和控股股东发出通知, 要求实际控制人和控股股东在投资人发出通知后的90天内以按照以下公式计算的回售 价格连带地回购目标股份。回售价款=目标股份增资款×(1+10%×N)-已获得的现金分 红;目标股份增资款指投资人根据增资协议认购目标股份而向公司支付的增资款;N为 投资期间,单位为年。

2、股份回售的条款于公司进行上市材料申报 时或上市材料申报获得受理之日中止/终止。

3、股份回售的条款中止/终止后,于下列任一情形发生时恢复生效:公司上市申请未被受理、被劝退、被撤回、被终止审查或者被否决的。

尽管前述股份回售条款仅限于公司股东、实际控制人之间,公司并非对赌协议的当事人,但若股份回售条款重新恢复生效,则面临触发公司控股股东、实际控制人的回购义务,现有股东持股比例存在可能发生变化的风险。

2、报告期毛利率波动较大,没有对比同行业可比上市公司毛利率情况

2017 年度、2018 年度和 2019 年度,公司综合毛利率分别为 15.30%、9.55%和 12.17%,波动较大。

一般来说,招股说明书都会列表披露公司与同行业可比上市公司毛利率差异情况,但很蹊跷的是,中谷物流没有就这个关键指标与同行业可比上市公司作一对比。

3、存货周转率远超同行业可比上市公司平均值、中值

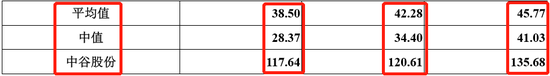

2017年、2018年、2019年,7家同行业可比上市公司存货周转率平均值分别为45.77次/年、42.28次/年、38.50次/年,中值分别为41.03次/年、34.40次/年、28.37次/年,而中谷股份分别是135.68次/年、120.61次/年、117.64次/年。

招股书解释上述差异的原因:公司主营业务为内贸集装箱物流服务,主要经营区域为沿国内海岸线的主要港口,而同行业可比公司中一些公司主要从事干散货运输或跨国远洋集装箱运输服务,其业务形态或国内业务占比情况与公司存在较大差异。

4、存在较大金额第三方回款情形

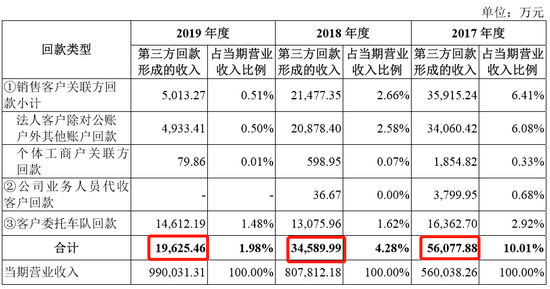

报告期内,公司存在第三方回款情况,主要类型为销售客户关联方回款、公司业务人员代收客户回款以及客户委托车队回款。公司第三方回款形成的收入及占比情况如下表所示:

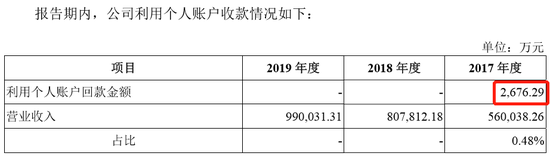

5、2017年公司利用实控人、财务经理个人账户收款2676万元

2017年,公司利用实控人卢宗俊的2个账户、财务经理曾志瑛的1个账户收取销售回款2676万元。

招股书解释:个人账户收取的相关款项主要系订舱时无法预计的偶发性费用,有单笔金额较小、收款频次较高的特点。

(五)发审会议询问的主要问题

1、发行人2010年与海澜控股合资成立海澜中谷,由海澜中谷建造6艘船舶出租给发行人,并设置对海澜控股的商业保护机制,2017年合作到期后发行人将其持有30%的股权转让给海澜控股,同时收购该6艘船舶。请发行人代表说明:(1)上述6艘船舶与发行人同期自有和其他租赁船舶在利用率和效益方面的差异情况及其原因,是否存在通过减少上述船舶使用避免租金支付的问题;(2)2017年收购海澜中谷6艘船舶评估相关参数的合理性,与市场可比收购价格是否一致;(3)发行人相关会计处理是否符合企业会计准则的规定,是否构成会计基础薄弱的情形;(4)2017年底2018年初发行人实际控制人及董事与海澜新桥存在大额资金往来的原因及背景,是否与发行人将联营企业股权转让给联营方海澜控股存在关联,是否存在商业贿赂或侵占公司财产等违法违规行为。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期发行人实现的营业收入、净利润持续增长,综合毛利率呈现一定波动的态势。请发行人代表说明:(1)发行人营业收入持续增长及结构变化的合理性,是否与同行业一致;(2)2019年水运业务单价和陆运业务单价同比下滑的原因,下滑趋势是否将持续,对发行人持续经营能力的影响程度;(3)报告期各期净利润与收入变动不匹配的原因及合理性;(4)结合发行人目前在手订单情况、满仓率、相关航运指数变化情况、下游行业受疫情影响的情况、主要外采运力供应商复工情况,预估2020年上半年收入及利润同比增长的依据是否充分,业绩趋势与整体经济趋势的差异情况及合理性;(5)高负债运营的模式是否对发行人生产经营构成重大不利影响,相关风险是否充分披露。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、发行人码头和驳船费、船舶及集装箱租赁费用、折旧费用等构成成本主要内容。请发行人代表说明:(1)报告期船舶租赁的租期分段情况对租金波动的影响,单价变动的合理性,是否存在租期较长但租赁单价出现不合理波动的情形;(2)码头优惠与达量优惠考核指标是否相匹配,发行人是否存在跨年调节达量优惠的情形;(3)发行人码头优惠费政策是否具有可持续性,经营成果对码头优惠是否有严重依赖,相关风险披露是否充分;(4)发行人租赁合同期内对租赁费用的核算方法,是否符合《企业会计准则-租赁》中租金摊销的规定,是否存在通过新签合同初期租金较低后期较高的方式调节租金的情形;(5)船舶和集装箱折旧年限的合理性,是否与同行业可比公司一致。请保荐代表人说明核查依据、过程,并发表明确核查意见。

二、欣贺股份有限公司

(一)2年半前曾被否决

公司主营中高端女装的设计、生产和销售。

公司前身有限公司成立于2006年6月,2012年4月26日整体变更为股份公司,目前总股本3.2亿股。截至2019年9月末,公司拥有3家全资子公司(港澳台各1家)、72家分支机构,员工总数4610人,另有8名劳务派遣人员。

公司早在2014年5月申报上交所主板IPO,保荐机构为国金证券(14.150, -0.70, -4.71%),2016年6月更新申报,2018年1月5日被发审会议否决。当时发审会询问的主要问题如下:

1、报告期内发行人营业收入和净利润持续大幅下降,门店数量持续减少,门店平效持续下滑。请发行人代表:(1)分析上述指标变化情况和原因,与同行业可比上市公司是否一致,进一步说明发行人经营模式、产品结构、经营环境是否已经发生重大变化,对发行人的持续经营盈利能力是否构成重大不利影响;(2)结合行业现状、可比上市公司数据及在手订单情况进一步说明2017年1至6月业绩止跌回升的原因及可持续性;(3)说明报告期发行人改善经营情况和措施,结合商品库龄变化情况进一步说明是否取得相关成效。请保荐代表人说明核查依据、方法和过程并明确发表核查意见。

2、发行人报告期内累计开店331家、关店509家,其中经销商实现的销售收入分别为87,183.88万元、65,403.33万元、43,994.67万元和14,791.77万元。请发行人代表说明:(1)报告期发行人店铺大幅减少且存在经销门店转为自营门店的原因和合理性,是否对公司持续盈利能力产生重大影响;(2)发行人采用买断式经销模式,给予经销商10-20%换货政策,分析说明对经销商的销售收入确认政策是否符合会计准则的规定;(3)报告期经销商、管理商、联营商场等客户是否与发行人存在关联关系,分析主要经销商进销存情况以及大量备货合理性,最终销售是否真实,相关收入是否真实;2018年春夏两季经销商订货数量大幅增加的合理性;(4)经销商实际控制人和自营模式下管理商实际控制人存在重合的原因和商业合理性,相关会计处理是否符合会计准则的要求。请保荐代表人说明核查依据、方法和过程并明确发表核查意见。

3、发行人报告期内存货和存货跌价准备余额较大,主要为产成品,计提和转销的存货跌价准备均较大。报告期过季商品销售分别为5.21亿元、5.21亿元、5.13亿元、3.54亿元,且过季商品毛利率明显高于正常商品毛利率。请发行人代表进一步说明:(1)各期产成品销售转销跌价金额均超过或接近于当期计提的存货跌价准备原因及合理性,是否存通过调节库存商品的库龄而调节存货跌价准备的情形,跌价准备计提政策是否过于谨慎,是否符合企业会计准则的规定;(2)过季节商品处理方式、相关管理和内控制度以及执行情况,是否存在对计提存货跌价准备的商品销售时点人为控制操纵利润的情况;(3)报告期发行人将部分过季存货特价销售给泉州莱利百货有限公司,最终销售客户情况,销售是否真实。请保荐代表人说明核查依据、方法和过程并明确发表核查意见。

4、请发行人代表进一步说明:(1)发行人报告期综合毛利率高于同行业可比公司,请结合销售模式、定价政策、产品差异、人均工资水平等方面说明毛利率高于同行业可比公司的原因及其合理性,是否具有可持续性;(2)发行人主要面料供应商及外协加工供应商集中度较低,且存在变动的原因和合理性;(3)发行人前三年销售费用逐年减少,2017年1-6月其止跌回升,但销售费用率逐年提升的原因及合理性,是否存在人为调节费用的情形。请保荐代表人说明核查依据、方法和过程并明确发表核查意见。

5、报告期发行人现金较多,货币资金余额分别为11.45亿元、10.22亿元、9.17亿元,发行人派发现金股利数额较大,分别为3.2亿元、3.2亿元、1.6亿元;计划利用募集资金15.72亿元建设品牌营销网络建设项目。请发行人代表说明:(1)报告期持续进行大额现金分红的考虑,未利用公司自有资金开展募投项目建设的原因;(2)报告期发行人店铺数量大幅减少,门店平效逐期下降,整体销售数量和产销率下降,同期行业互联网营销规模大幅上升,分析发行人自营门店和经销商门店的销售贡献率,此次募投项目的必要性和可行性。请保荐代表人说明核查依据、方法和过程并明确发表核查意见。

被否后,公司更换保荐机构为中信建投(47.120, -0.63, -1.32%),2019年4月再次申报IPO,目标更换为深交所中小板。

(二)控股股东、实际控制人

欣贺国际直接间接控制公司86.7239%的股份,是公司的控股股东。欣贺国际注册地在香港。

公司实际控制人为孙氏家族成员,具体为孙瑞鸿先生、孙孟慧女士、卓建荣先生和孙马宝玉女士,其中孙马宝玉女士与孙瑞鸿先生、孙孟慧女士系母子(女)关系,孙孟慧女士和卓建荣先生系夫妻关系。孙氏家族成员通过欣贺国际、欣贺投资、巨富发展合计控制公司87.8350%的股份。他们于2013年9月19日签订了《一致行动协议》,为公司实际控制人。

孙马宝玉女士,中国台湾籍,1937年出生。

孙瑞鸿先生,中国台湾籍,1964年出生,高中学历,现任公司董事长、总经理、品牌创意总监。

孙孟慧女士,中国台湾籍,1961年出生,大专学历,现任公司董事、品牌创意顾问。

卓建荣先生,中国台湾籍,1958年出生,专科学历,现任公司董事、副总经理。

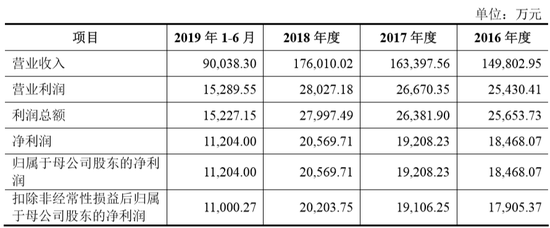

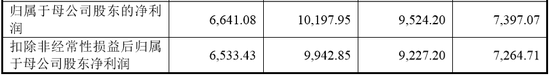

(三)报告期业绩

2016年、2017年、2018年及2019年上半年,公司实现营业收入分别为14.98亿元、16.34亿元、17.60亿元及9.00亿元,扣非归母净利润分别为1.79亿元、1.91亿元、2.02亿元及1.10亿元。

(四)主要关注点

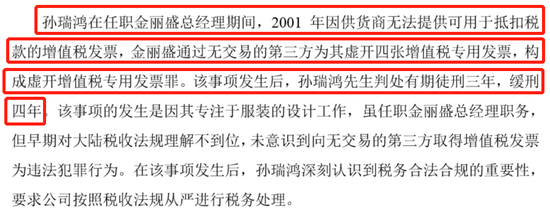

1、实控人之一、公司董事长兼总经理曾因虚开增值税专用发票被判刑

孙瑞鸿先生是公司4名共同控制人之一,现任公司董事长、总经理。招股书披露孙瑞鸿曾因虚开4张增值税专用发票,构成虚开增值税专用发票罪,被判处有期徒刑3年,缓刑4年。

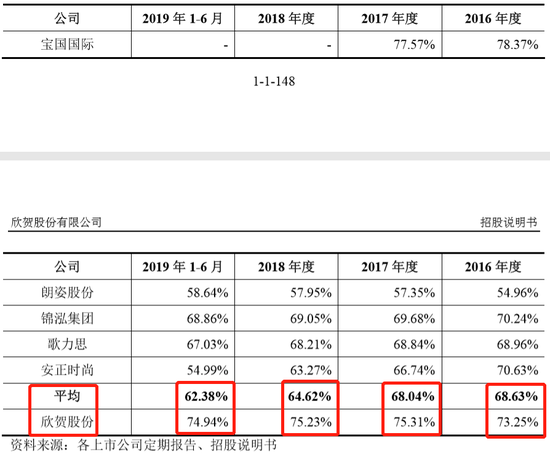

2、销售毛利率高达75%

招股书披露,我国中高端女装企业通常可获得较高的销售毛利率。招股书列举的5家同行业公司销售毛利率平均数在60%以上,而公司的销售毛利率报告期都是高达75%左右。

3、库龄一年以上的产成品较多

2016年末、2017年末、2018年末及2019年6月末,公司库龄1年以上的产成品余额分别为3.51亿元、3.52亿元、3.82亿元及4.12亿元,逐年增长,分别占公司产成品余额的比例为63.42%、57.11%、50.51%和54.64%。如果未来公司商品的设计款式、品牌定位等未能适应中高端女装市场发展需求,或未能通过相关管理制度及有效渠道及时销售公司过季商品,公司过季商品金额和计提的存货减值准备会快速增加,会导致公司业绩下滑。

(五)发审会议询问的主要问题

1、报告期各期末,发行人存货余额逐年增加,其中产成品余额占存货比例超过80%。请发行人代表说明:(1)报告期对各类存货数量金额变动的管理制度及相关内控的健全有效性,期末存货余额的盘点方法及其合规性;(2)报告期末存货金额较大且主要为产成品的原因及合理性,存货余额增长速度高于收入和成本增长速度的合理性;(3)报告期内公司存货周转率较同行业可比上市公司略低且持续下降的原因及其合理性;(4)发行人1-2年库存商品跌价准备计提比例低于可比公司的原因及合理性,结合发行人跌价存货的期后销售情况分析说明存货跌价准备计提是否充分;(5)各期末减值准备的期后转回情况,是否存在通过控制跌价商品销售时点而调节利润的情形;(6)各期末1年以上存货的期后销售情况,是否面临滞销风险;(7)存货跌价准备计提政策与同行业的差异情况,存在差异的原因及合理性,存货跌价准备计提是否充分。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期内发行人向前5名面辅料供应商的采购金额的占比约20%。请发行人代表说明:(1)报告期内发行人梭织面料采购价格持续下降的原因及合理性,市场价格变动趋势不一致的原因及合理性;(2)报告期内部分供应商为贸易商的原因及合理性;(3)报告期前5大供应商变动原因及合理性,厦门奕朗公司2019年成为第一大供应商的原因及合理性;(4)供应商及其关联方与发行人是否存在关联关系或同业竞争关系、其他利益安排。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期发行人主营业务收入呈持续增长趋势。请发行人代表说明:(1)主营业务收入持续增长的原因及合理性,与行业可比公司的差异情况及原因;(2)报告期内各品牌的平均单价、销量变动原因及合理性;(3)不同销售模式下收入变动原因及合理性,是否与行业可比公司趋势相一致;(4)报告期内多数自营品牌产销率呈逐年下降趋势的原因及合理性;(5)结合新冠疫情影响,行业发展趋势、消费者需求等方面,说明影响2020年一季度业绩下滑的因素是否已消除,未来持续盈利能力是否存在重大不利影响。请保荐代表人说明核查依据、过程,并发表明确核查意见。

三、山西华翔集团股份有限公司

(一)基本信息

公司主要从事各类定制化金属零部件的研发、生产和销售业务。

公司前身有限公司成立于2008年12月,2017年9月28日整体变更为股份公司,目前总股本3.718亿股。

目前公司共有控股子公司7家,分公司1家。截至2019年6月末,员工总数4153人,比2018年末减少153人。另有劳务派遣工114人。

(二)控股股东、实际控制人

华翔实业持有公司股份比例72.92%,为公司控股股东。

王春翔及其子王渊、其女王晶分别持有华翔实业40%、30%、30%股权,为公司实际控制人。

王春翔先生,曾用名王春祥,1958年12月出生,本科学历,现任公司董事长。

王渊,曾用名王铮,1985年3月出生,研究生学历,现任公司董事、总经理。

王晶,1981年7月出生,拥有香港永久居留权,研究生学历,现任控股股东监事。

(三)报告期业绩

2016年、2017年、2018年及2019年上半年,公司营业收入分别为13.08亿元、16.86亿元、19.96亿元及10.33亿元,扣非归母净利润分别为1.16亿元、1.06亿元1.16亿元及0.61亿元。

(四)主要关注点

1、主营业务毛利率持续下降

2016年、2017年、2018年及2019年上半年,公司主营业务毛利率分别为28.93%、25.11%、22.02%和20.25%,持续下降。

2、公司信息系统曾被黑客攻击,损失532万元

2018年,公司海外营销部门员工邮箱遭到黑客攻击,黑客操纵该员工邮箱向客户卡尔玛发送账户变更信息等诈骗内容,自卡尔玛骗取贷款共154.63万美元,卡尔玛暂缓向公司支付上述应收账款。基于谨慎性原则,公司对该笔应收账款单独计提坏账准备,根据减值测试结果并结合KALLIO律师事务所的专业意见,计提比例为50%,截至2019年6月末,公司对上述应收账款共计坏账准备为531.51万元。

(五)发审会议询问的主要问题

1、发行人第二大客户美的集团的关联方广东威灵曾持有发行人前身华翔有限49.04%的股权。请发行人代表:(1)说明广东威灵在发行人股改前转让发行人股权,且转让价格与不久后山西交投入股发行人价格差异较大的原因及合理性,前述交易的真实性、定价的公允性,是否存在股权代持、规避相关监管要求等情形;(2)结合发行人对美的集团与对第一大客户格力电器(57.580, -2.51, -4.18%)在定价、结算、付款方式等主要商业条款、销售产品种类及价格、销售毛利率等方面的差异情况,说明对美的集团销售产品价格的公允性,是否存在利益输送情形。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期内,发行人主营业务收入持续增长,但增幅趋缓。请发行人代表:(1)结合汽车零部件行业及下游行业现状及前景,说明主营业务收入增长的可持续性,是否存在下滑的风险,贸易摩擦及新冠疫情对外销业务的具体影响及应对措施,相关风险披露是否充分;(2)说明与主要客户格力电器、美的集团的合作历史、业务合作的稳定性、可持续性,是否存在被替代的风险;(3)说明工程机械零部件业务收入变动幅度较大的原因及合理性;(4)说明产品销量逐年上升但运输装卸费逐年下降的原因及合理性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期内,发行人存在较大的固定资产投入,但部分产品产能利用率不足,且对部分订单及工序存在外协采购和加工。请发行人代表:(1)说明各年度细分产品的产能、产量、产能利用率与同期设备投入的匹配关系;(2)结合产能利用率情况,说明外协采购和加工的必要性、合理性,是否符合行业惯例;(3)说明外协厂商的选取程序、标准,与发行人及其实际控制人、董监高等是否存在关联关系,是否存在主要为发行人服务或发行人前员工控制的外协商,相关内控制度是否健全有效;(4)说明外协采购和加工的定价依据及其公允性,外购成品平均成本低于自制成品平均成本的原因及合理性,外协商是否保留了合理的盈利空间,是否存在为发行人分担成本、费用等利益输送情形。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、报告期内,发行人存货账面余额较大。请发行人代表:(1)说明报告期内库存商品、发出商品余额变动是否合理,与同期收入、成本的匹配关系;(2)结合存货存储状况、订单覆盖及履行情况等,说明存货跌价准备计提是否充分;(3)说明各期发出商品期后销售未结转的原因,在途物资的具体情况,是否真实存在,是否需要计提相关减值准备,相关发出商品及销售收入的真实性;(4)说明2019年整体压缩机零部件单位直接材料、直接人工及制造费用均高于2017年的情况下,冰压件2019年单位成本低于2017年的原因及合理性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

四、许昌开普检测研究院股份有限公司

(一)基本信息

公司是一家从事电力设备检测的第三方服务机构、高新技术企业,主营业务包括电力系统二次设备的检测服务、其他技术服务以及检测设备销售等。公司拥有经国家认监委(CNCA) 授权的三个国家产品质量监督检验中心。团队主要成员曾获得“国家科技进步一等奖”。

公司前身有限公司成立于2013 年 12 月,2017 年 9 月 1 日整体变更为股份有限公司,目前总股本6000万股。公司拥有2家全资子公司、1家参股公司。截至2019年6月末,员工总数81人。

(二)无实际控制人

公司前三大股东持股比例较为接近,第一大股东电气研究院持 股比例为 30.00%,第二大股东姚致清持股比例为 22.35%,第三大股东李亚萍持 股比例为 15.24%,公司前三大股东合计持股 67.59%,所有股东之间均无一致行动关系。

(三)报告期业绩

2016年、2017年、2018年及2019年上半年,公司营业收入分别为1.33亿元、1.61亿元、1.87亿元及1.15亿元,扣非归母净利润分别为0.73亿元、0.92亿元、0.99亿元及0.65亿元,持续增长。

(四)发审会议询问的主要问题

1、发行人由国有企业许昌开普电器检测研究院改制设立。请发行人代表说明:(1)姚致清等人参与检测研究院改制方案制订的原因,在知晓本人将入股发行人的情况下未提出回避的原因及合理性;(2)改制中存在由李亚萍代持股份的情况;姚致清、韩万林、张喜玲、李志勇作为改制领导小组成员,通过改制持有发行人股权而未履行相关回避程序的情况;改制时姚致清、韩万林、张喜玲、李志勇、周萍均在发行人母公司任职;上述事项是否符合国企改制相关规定;(3)改制过程中的姚致清所持股权分别由李亚萍、王伟代持,该等代持是否属于改制方案的内容之一,国有资产管理部门及改制审批部门是否知情前述股权代持,姚致清通过代持方式入股是否存在规避国有资产监管法律法规对特定身份的人员入股的限制性规定;(4)有权部门关于改制程序的合法合规性、是否造成国有或集体资产流失的意见是否充分披露。请保荐代表人说明核查过程、依据,并发表明确核查意见。

2、发行人与第一大股东电气研究院均参加国家标准行业标准的研究和制定,均提供技术服务,且互相采购技术服务。请发行人代表说明:(1)电气研究院与发行人是否存在经营相同或相似业务,是否具备与发行人开展同类业务的能力;是否存在相同的客户或供应商;(2)电气研究院与发行人在检测业务领域内的区别与联系,是否存在同业竞争;(3)是否与电气研究院在资产、人员、业务、资金、管理等方面严格分开。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期内发行人检测业务收入增长较快,2020年一季度扣非后的净利润比去年同期降幅较大。请发行人代表:(1)说明发行人核心技术、业务获取是否存在依赖于许继集团或电气研究院的情况;发行人的终端客户是否与许继集团、电气研究院的客户存在重叠;(2)说明发行人在未配备专职销售人员且销售费用率远低于同行业可比公司的情况下,销售收入仍稳定增长的原因及合理性;(3)说明发行人为许继集团提供检测服务交易是否具有商业合理性、定价是否公允,后续款项是否存在逾期,是否足额收回,是否建立有效措施防止利益输送;(4)结合新冠疫情影响、行业发展趋势、竞争对手情况、下游客户需求及开复工情况、目前在手订单情况等,说明影响业绩下滑的因素是否己经消除,未来的持续盈利能力是否存在重大不利影响。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、发行人报告期内各期检测业务毛利率均超过80%。请发行人代表说明:(1)发行人毛利率较高且远高于同行业可比公司的原因及合理性;是否具备可持续性;相关风险披露是否充分;(2)报告期内电力系统保护与控制检测服务的定价原则,相同服务单价是否稳定,发行人各主要检测子项与中国电科院(7.350, -0.12, -1.61%)、国网电科院报价是否存在差异,发行人与中国电科院、国网电科院各自的市场份额;(3)同行业中国电科院等公司的人均创收、日均完成报告份数与发行人相比是否存在重大差异;(4)检测人数是否和业务发展相匹配,是否存在体外承担成本费用的情形;是否存在利用电气研究院、许继电气(15.360, -0.02, -0.13%)集团及其下属公司的人员、设备帮助发行人完成检测任务的情况。请保荐代表人说明核查过程、依据,并发表明确核查意见。