敏芯微冲科创板:名不副实的行业第四 核心业务市场规模有限

2019年,也就是截止招股书签订前的最近一年内,公司的新增股东达到12家(含自然人),真是极为热闹。

苏州敏芯微电子技术股份有限公司(简称“敏芯微”、“敏芯股份”、“公司”),成立于2007年,是一家以MEMS传感器(微机电系统,Micro-Electro Mechanical System)的研发与销售为主的半导体芯片设计公司。

目前,公司科创板上市进程已经于上月完成“提交注册”,只差最终的注册结果。

(来源:上交所科创板股票审核项目动态)

一、芯片设计公司也走重资产路线?

具体来说,在设计、晶圆制造、封装、测试这四大环节中,公司主要专注于MEMS传感器芯片设计和部分测试环节,其他环节由相关环节第三方大厂完成,熟悉的fabless的味道。

(来源:上市招股书)

但是,这在业内算是比较“另类”的,原因是MEMS传感器定制化程度较高,需要根据下游需求去频繁调整相关工艺。所以,但凡实力雄厚、与重要客户关系稳定且密切的MEMS传感器供应商,都不会选择这种模式。

公司的三大类产品线——MEMS麦克风、MEMS压力传感器和MEMS惯性传感器所覆盖的市场当中,头部公司清一色都是以IDM模式为主,包括博世、三星、德州仪器、东芝、意法半导体等。

而国内的劲敌也是不惶多让,歌尔股份(31.400, 2.17, 7.42%)(002241.SZ)、瑞声科技(02018.HK)这两家MEMS麦克风领域的头部公司研产销一体的模式也验证了这一点。

所以,风云君认为,成为MEMS传感器领域的芯片设计公司,虽然节省了大批生产人员和设备并由此能够提升单个员工创收以及资产周转等指标,轻资产也更容易让投资人浮想联翩,实则这多半是一种缺陷,长远看弊大于利。

根据公司上市预披露信息,截止2019年6月底,固定资产和在建工程之和仅为1900万元,占总资产3亿元的6%。

于是就有了这次上市,预计募集资金约7亿元,其中4亿用来新建MEMS麦克风生产基地,近6000万用来新建压力传感器生产项目,1.5亿用来投建研发中心,剩下1亿补充流动性。

(来源:上市招股书)

那么往后,公司还能自定义为设计公司吗?还是要转为更偏向IDM的模式?

结合新募集资金规模和用途,以及既有的资产规模,恐怕公司对封装测试环节还会更深度介入,届时资产特征将进一步发生迁移。

到了2019年底,固定资产和在建工程已经达到4300万,占总资产3.4亿的比例已经上升到13%。

二、核心业务

从收入结构来看,公司主要产品为MEMS麦克风,2019年销售收入2.6亿,占当年总收入2.8亿的90%。

(来源:上市招股书)

结合募资用途可以看出,公司的过去、现在和未来都主要依赖于MEMS麦克风的销售。

我们来分析这一细分领域,先看公司自身的数据。

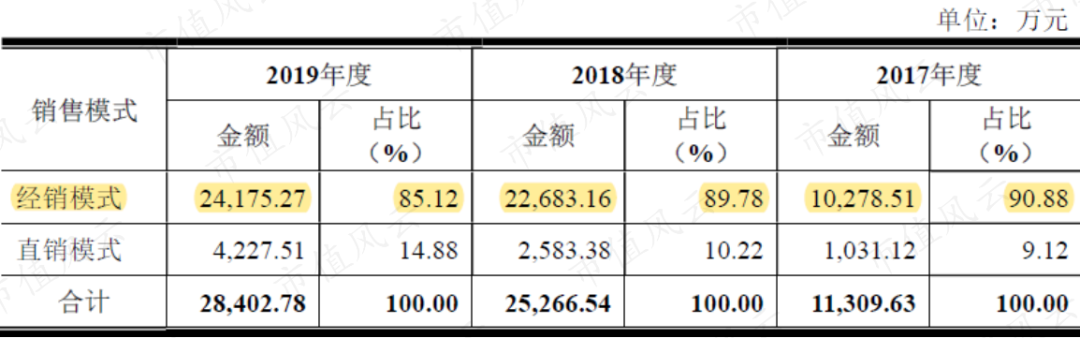

2019年,整个公司的销售模式延续以经销为主,占比高达85%,而直销的比例只有15%,2018年及之前的经销比例更是达到90%以上。

(来源:上市招股书)

2019年,公司的直销客户中,仅有一家的销售额超过1000万,而且前十大直销客户都是以消费电子品牌产品的代工厂商为主。

(来源:公司首轮回复函)

如公司所言,这样的好处显而易见,作为设计公司,“经销商可以帮助芯片设计企业快速地建立销售渠道、扩大市场份额,实现产品和资金的较快周转,节省了公司的资金及资源投入”。

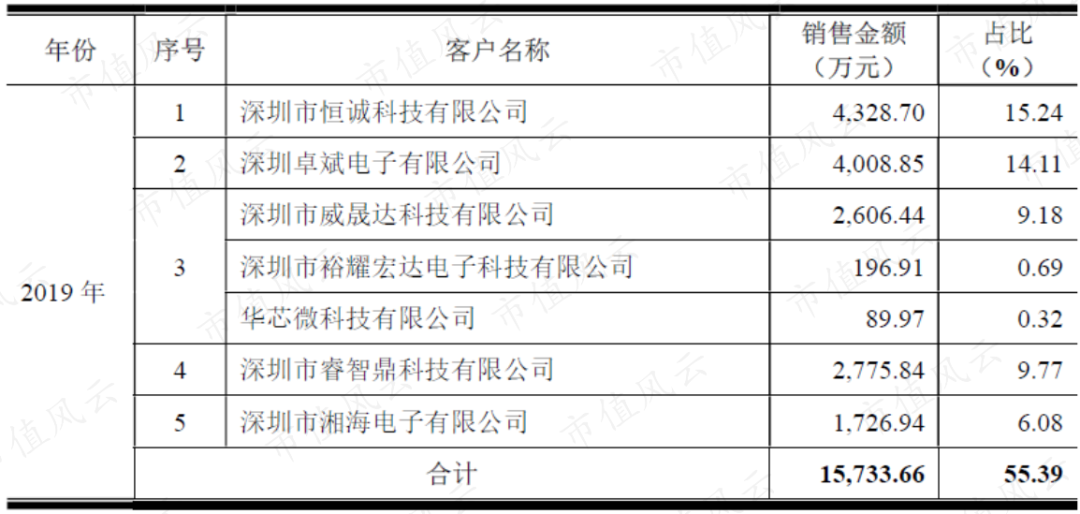

再看公司前五大客户构成,不出意外,也全部是经销商。经销商拿到产品再转手销售给消费电子品牌厂商或者ODM(原始设计制造)厂商。

公司表示,前五名客户的主要终端客户穿透后包括小米、传音控股(80.900, 8.62, 11.93%)、TCL通力、小芦科技、龙旗科技和中诺通讯等,再最终应用在华为、传音、小米、百度、阿里巴巴、联想等品牌的产品中。

(来源:上市招股书)

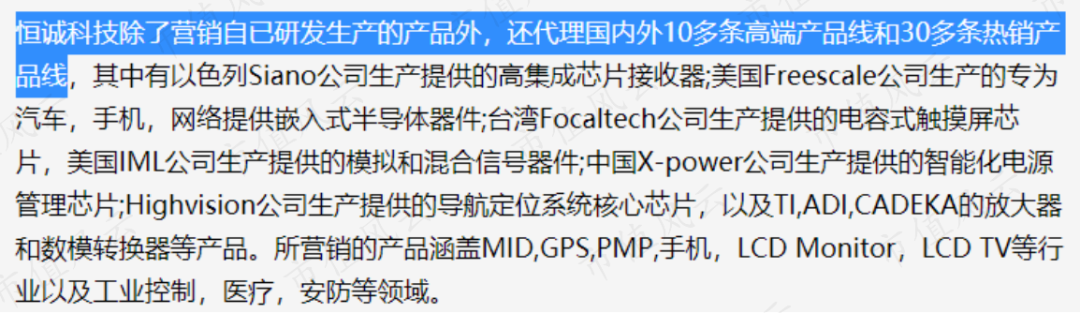

以2019年排名第一的深圳恒诚科技有限公司为例,旗下除了营销自研产品外,还“代理了国内外10多条高端产品线和30多条热销产品线”。所以,公司的产品可能只是这家代理商的几十分之一。

(来源:深圳恒诚科技官网/企业简介)

那么,经过至少一道“中间商”的隔断,公司还有多大的能力去掌握终端需求变动?

客户结构及对应的销售渠道说明公司产品缺乏竞争力。由于难以和终端厂商直接对接需求,公司会一定程度上丧失沟通的有效性和及时性,长期来说会有碍于对终端市场需求的敏感度,这对于高度定制化的产品来说,并不是一个好消息。

另外,公司的主要产品要先成为经销商的存货,那么如果你是经销商,你会选择入库那些高度定制化、下游需求难以评估的元器件,还是更普遍适用、缺乏特色的电子元器件大宗商品呢?

显然是后者。

只是,生产大宗商品怎么可能赚到更多钱呢?除了压低成本别无他法。目前公司的产品多是利用外部产能制造并封测,外包带来的低成本优势或许是公司当前成长主要依赖的竞争优势。

这会不会是一个温柔的陷阱呢?

公司在披露经销模式时表示,经销+直销是业内惯例——风云君认为这句话对投资人有误导性。

首先,相关信息并没有讲清楚业内前三大公司的前5大客户是直销还是经销,这两者之间可谓天壤之别。虽然含公司在内的业内前四的前5大客户的贡献最低也要接近50%,但是如果其他三家都是直销客户(此处为合理推测),只有公司清一色都是经销客户,那从客户质量来看可就差多了。具体比例我们后续会聊到。

其次,公司在首轮回复函中给出的“16 家Fabless 模式的芯片设计半导体上市公司中,有56%均采用经销模式为主的销售模式”则是无关信息。

一方面公司真正面临的竞争对手是楼氏(KN.N,Knowles Corp)、歌尔股份、瑞声科技、意法半导体,清一色的偏向IDC模式,而公司上市以后伴随募投项目落地,也很难再自定义为Fabless设计公司。

所以,把自己装在一个仅仅是看似正确的细分市场,很难自洽。

唯一相关的,根据公司披露,2007 年歌尔股份的经销模式收入占比仅为1.08%,比例微乎其微,而我们在后面还会对楼氏、歌尔股份、瑞声科技这三家业内头部公司进行分析。

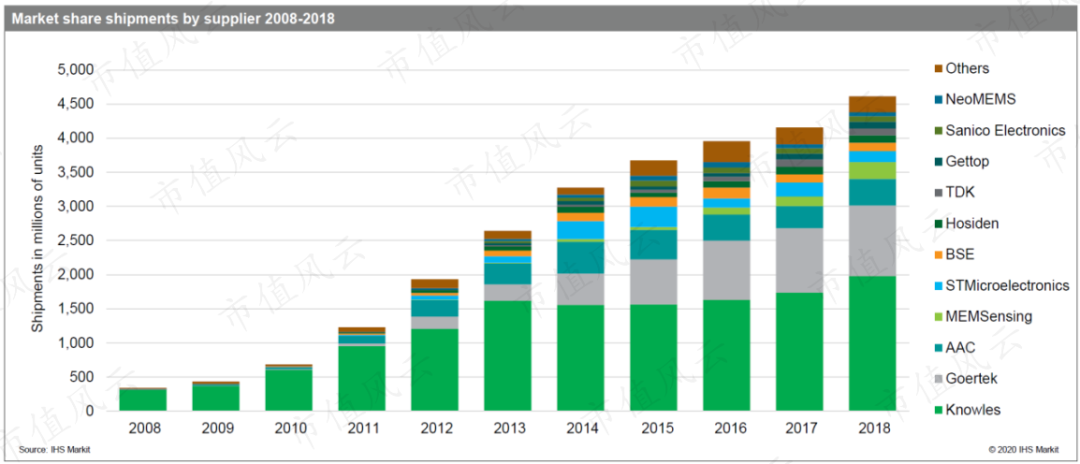

公司在首轮问询回复函中提到,以出货量计算,2018年公司在全球MEMS麦克风出货量排名第四,之前的2016年和2017年分别排名排第六和第五,两年间先后超越了韩国BSE和意法半导体,目前仅次于楼氏、歌尔股份、瑞声科技,在“量”上有较好的表现。

(来源:公司首轮回复函,IHS Markit)

我们来测算公司在MEMS麦克风中国市场的占有率。

2018年公司销售收入2.3亿,假设这个数据全部都算成内销,结合赛迪顾问的统计,即2018年中国MEMS麦克风市场规模为31亿元,那么2018年公司产品在这一细分市场的占有率也仅为7.4%。

所以,我们既要看到公司追赶的脚步,也要看到公司核心产品在销售规模上与一个成熟市场业内龙头们的巨大差距。

从研发角度来看,严重受限于规模,公司2019年研发费用仅有3600万元,研发费用率为12.6%,较上年提升1.7个百分点。

截至 2019 年 12 月 31 日,公司已授权的专利为 57 项,同时还有正在申请的专利 56 项。单就数量而言也和公司的规模吻合。

法律诉讼方面,业内龙头歌尔股份向公司发起了密集攻势,分别于 2019 年 7 月、11 月及 2020 年 3 月、4 月分批提起 9 起专利侵权诉讼。

对此,2020 年 4 月,公司就歌尔股份恶意诉讼事项向北京知识产权法院起诉并已获受理;同月,公司就歌尔股份不正当竞争事项向苏州市中级人民法院起诉并已获受理,将于 2020 年 6 月 16 日召开庭前会议。

三、核心业务市场规模有限

MEMS芯片采用半导体加工技术在硅晶圆上制造出微型电路和机械系统。相比传统的机械系统,MEMS具有微型化、重量低、功耗低、成本低、功能多等竞争优势,可通过微纳加工工艺进行批量制造、封装和测试。

但是需要指明的是:MEMS是半导体行业的一个细分领域。以2017年为例,全球MEMS行业市场规模大约118亿美元,而当年半导体产业市场规模已经超过4000亿美元,前者占比仅为2.8%。

(来源:上市招股书)

根据赛迪顾问的统计,中国是全球MEMS市场发展最快的地区,2018年,中国MEMS市场规模达到了504亿。

而同年公司的营业收入为2.5亿元,其中国内销售2.2亿,大约占到中国MEMS总体市场的0.4%,块头非常小。

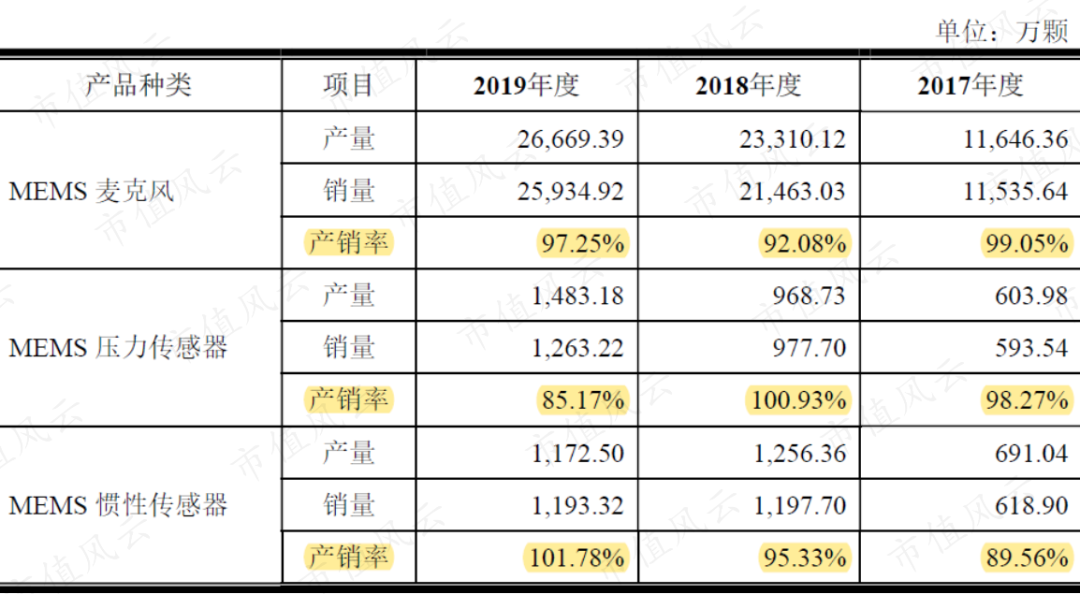

公司当前的产销率还能维持在一个较高水平,但出货量的成长率已经出现大幅下降趋势。以MEMS麦克风为例,2019年的产量增加了15%,销量增加了21%,和上一年度的增速比已经大幅下降。

(来源:上市招股书)

那么,行业整体行情如何?

要寻找问题的答案,我们还是回到MEMS麦克风市场来分析。

MEMS麦克风市场的繁荣取决于手机、平板和电脑、无线耳机、可穿戴设备、智能音箱等消费电子产品,以及工业及汽车领域智能化的趋势,总体上还算颇有看点。

但是,量化的结论是否支持这一观点呢?细分行业是否如想象般乐观呢?如果未来出现爆发,是否这些公司都能够“雨露均沾”呢?

要理解公司的处境,我们需要大致了解公司面临的业内劲敌表现如何。

四、核心业务市场竞争格局——一点儿也不友好

根据公司披露,如果单看MEMS麦克风的出货量,那么排在前面的主要竞争对手有三家:楼氏、歌尔股份、瑞声科技。

我们接下来提取关键信息,看看横亘在公司面前的MEMS麦克风“三座大山”长啥样。

这里需要注意的是,这几家公司规模较大、产品线也更纷杂,在比较时会存在可比性方面的问题,风云君尽力去量化。

(一)楼氏(KN.N)

楼氏总部位于美国伊利诺伊州,是MEMS麦克风、声音处理技术的全球领先者,产品和技术广泛应用于手机、耳机以及IoT应用上。公司同样研发、生产和销售其他声学元件、高端电容、以及毫米波射频解决方案等。

业务也因此分为声学板块和精密仪器板块,MEMS麦克风就在声学板块中占据主导。

2019年,楼氏总收入8.5亿美元,同比增长3.4%,自2015年以来的CAGR为3.2%,可以说增速表现平平。

2019年,楼氏毛利率38.4%,持续经营业务的净利率5.8%。

而主要的增长来自于精密仪器板块,在声学板块,2019年收入6.8亿美元,占比80%,但同比增幅几乎为0。

(来源:楼氏2019年报)

其中,2019年MEMS麦克风业务收入约4.8亿美元,占据了总收入的57%、声学业务收入的71%。

没错,这就是行业第一名的数据,年收入约合人民币34亿元。

公司声学业务相关的产能布局也在亚洲,共有4家工厂,主要位于我国苏州、马来西亚、和菲律宾,可以说是足够贴近市场。

以声学业务为例,前五大客户贡献了楼氏2019年49%的收入,苹果更是占据业务收入的27%、或者总收入的22%。

从研发来看,楼氏2018和2019年的研发费用大致都在1亿美元附近,研发费用率依次为12.2%和11.3%,研发投入强度较高。

遗憾的是,虽然看起来很牛逼,但因为业绩缺乏增长,公司2014年至今股价涨幅几乎为0,处于长期横盘的态势。

(来源:谷歌财经)

(二)歌尔股份(002241.SZ)

风云君在之前的《电声巨头歌尔股份 | 风云独立研报》中已经聊过这家公司,这里仅列举收入、研发等核心数据。

2019年,歌尔股份总收入351亿,同比增长高达48%,自2015年以来的CAGR为27%,这种增速远远高于海外同行。

问题是,这一增速和我们关注的MEMS传感器,或者更加细分的MEMS麦克风的增速是否能够挂钩呢?

很遗憾,答案是NO。

歌尔股份将MEMS传感器、微型麦克风业务都归在精密零组件板块。从披露的收入分类来看,2019年该板块的收入同比增幅仅为7%,属于拖累公司增速的主要原因。

歌尔股份的逆天增长主要来源于智能声学整机板块,该业务不仅规模原本就在公司内部排第一,增幅更是达到118%。

所以,我们关注的MEMS传感器增速与楼氏面临的增长困境是类似的,大致都为个位数,也能说明MEMS麦克风这一细分市场的增长并不乐观。

2019年,歌尔股份毛利率18.2%,净利率3.6%。

歌尔股份前五大客户收入占比高达69%,其中第一大客户收入贡献41%。

(来源:市值风云App吾股大数据系统)

从上图可以看出,优秀的零部件供应商一定是和下游客户高度绑定的,尤其是对于定制化程度很高的产品品类,歌尔过去5年前五大客户收入占比从未低于50%。

从研发来看,歌尔股份2018和2019年的研发费用大致都在20亿附近,研发费用率依次为8.0%和5.8%,研发投入绝对值稳定但相对值有所下降,但好在体量较大,所以总体优势明显。

(三)瑞声科技(02018.HK)

如果对公司所在的MEMS麦克风的宏观市场环境还存在怀疑,我们不妨再来看瑞声科技。

年报显示,MEMS器件收入9.3亿,同比增长14%。业务利润2.6亿,营业利润率27%。

虽然在该细分市场前三甲中增速已经堪称最快,但是也谈不上高速。另外,这种增速的取得是瑞声科技“在70dB高信噪比MEMS麦克风领域,首次打破国外技术垄断实现全国产化”的结果,是靠新技术导入带来的,所以对别的公司或技术阶段并不适用。

(来源:瑞声科技2019年报)

虽未披露前五大客户名单,但是瑞声科技披露了前五大客户在2019年合计贡献了总收入的80%。

从研发来看,瑞声科技2018和2019年的研发费用依次为15亿、17亿元,研发费用率依次为8.3%和9.5%。总体研发强度也处在较高的水平。

以上,就是风云君对这三家业内头部公司的梳理。当然,我们无从得知它们有多大比例的研发是放在MEMS麦克风、又是否在这一细分领域构成对公司的绝对优势。

但总体而言,规模限制了公司的研发投入,研发不足又制约了公司在中高端产品领域的突破,拿不出好产品自然也就得不到优质客户,只能靠着目前商业模式带来的成本优势去竞争中低端市场,这又会导致利润受限,最终与头部公司的差距可能会越来越大。

结尾

(来源:上市招股书)