泰诺麦博IPO:首款药销售不及预期,亏损扩大至15亿,销售团队却激增

珠海泰诺麦博制药股份有限公司(以下简称“泰诺麦博”)作为科创板第五套标准重启后的首家IPO企业,正面遭遇商业化考验。

今年7月31日,珠海泰诺麦博制药股份有限公司的科创板IPO申请获得受理,成为科创板第五套上市标准重启后首家获得受理的企业。

然而,在其光鲜的“首单”称号背后,这家生物制药公司的首款核心产品斯泰度塔单抗注射液(商品名:新替妥)正面临严峻的商业化挑战。

根据泰诺麦博披露的数据,截至今年9月30日,该产品实际销量仅为预期值的47.6%。

“首单”光环

科创板第五套上市标准主要面向未盈利的科技创新企业,在2025年6月“1+6”新政出台后得以重启。

泰诺麦博成为这一政策重启后的首个受益者。

公司成立于2015年,是一家致力于血液制品替代疗法的创新生物制药企业。其核心产品斯泰度塔单抗注射液于2025年2月在中国获批上市,是全球首款破伤风单克隆抗体药物。

在招股说明书中,泰诺麦博获得了知名投资机构高瓴旗下的基金投资。

商业化困境

尽管头顶“首单”光环,泰诺麦博的首款商业化产品却面临市场接受度难题。

首轮问询回复显示,斯泰度塔单抗截至9月30日的实际销售情况与原先预期存在显著差异。

其中,外部推广服务商团队原预计销量为4.01万瓶,实际销量仅为2600瓶,完成比例低至6.42%。整体来看,销量预期为9.69万瓶,实际销量为4.61万瓶,完成比例仅为47.6%。

泰诺麦博将原因归结为“未能合理预估非医保药品医院准入环节所须时间与药物当前阶段较高定价影响”。目前该产品定价为798元/支,远低于传统低价竞品。

亏损持续扩大

财务数据显示,泰诺麦博持续亏损且幅度不断扩大。

2022年至2024年,公司累计亏损约13.9亿元。而从2022年至2025年一季度,公司归属于母公司股东的净利润分别为-4.29亿元、-4.46亿元、-5.15亿元和-1.77亿元。

截至报告期期末,公司累计未弥补亏损高达10.24亿元。

图片来源:珠海泰诺麦博制药股份有限公司ipo招股书

持续亏损主要系公司自设立以来持续专注于创新型生物药的开发,该类项目研发周期长、不确定性高、资金投入大。

销售团队激增

尽管销售业绩未达预期,泰诺麦博的销售团队却在迅速扩张。

截至一季度末,泰诺麦博销售人员数量达到350人,较2024年底的172人出现明显增加。销售人员在员工总数中占比高达45.63%,而研发人员占比仅为18.9%。

图片来源:珠海泰诺麦博制药股份有限公司ipo招股书

这意味着,销售团队规模是研发人员的2.4倍。

在首款产品销售不及预期的背景下,如此庞大的销售团队引发了市场对该公司商业化策略的质疑。

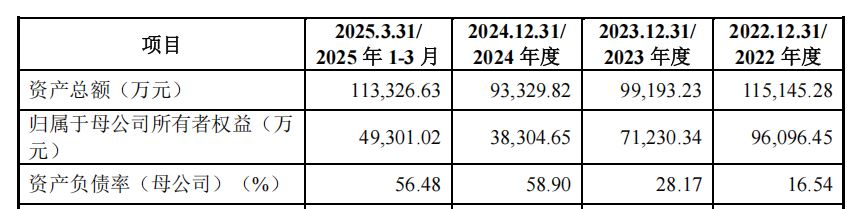

资产负债率飙升

泰诺麦博的资产负债率也呈现快速增长趋势,从2022年的16.54%飙升至2024年的58.96%。

图片来源:珠海泰诺麦博制药股份有限公司ipo招股书

与同行可比公司相比,2024年末和2025年3月末,泰诺麦博资产负债率高于可比公司均值。

报告期内,可比公司资产负债率平均值分别为74.24%、55.05%、49.09%、50.25%,而泰诺麦博同期分别为16.54%、28.19%、58.96%和56.5%。

公司解释称,资产负債率上升主要是由于随着公司持续投入资金用于药品研发和商业化团队建设,相关支出增加,货币资金余额有所下降。

潜在回购风险

泰诺麦博还面临着一项特殊的内部控制风险——实际控制人承担回购义务的风险。

根据公司披露,若公司提交上市申请后撤回上市申请、上市申请终止、上市申请被驳回/否决、上市申请失效、或者公司未获得证券监督管理机构关于同意注册的批复/批准,实际控制人将承担回购义务。

有报道称,若IPO失败,公司将面临超10亿元回购压力。

这一条款为泰诺麦博的IPO之路增添了更多不确定性,一旦上市失败,公司将面临巨大的财务压力。

在资本市场,泰诺麦博被视为科创板包容性提升的标志性案例。

但在实验室外,其首款产品斯泰度塔单抗注射液在3-9月实际销量仅为预期值的47.6%。

商业化初战受挫,加上持续扩大的亏损和激增的销售团队,泰诺麦博的IPO之路注定不会平坦。