55家企业终止IPO:套牢150亿 1家占60亿 一级投资影响几何?

现场检查、大量企业终止IPO、监管层频频表态,在2020年新股发行破多项记录后,A股的IPO发行风格再一次转变。

在帮助企业提供直接融资机会的思想指导下,自2019年7月科创板开板,到2020年创业板由审核制改为注册制,直至2020年底发行政策再次收紧,A股已经历了近两年的快发行节奏。2020年A股有近400家企业完成了首发,而在申报端,截至2020年底,还有近千家企业等待发行。

风格骤变的是,仅2021年前两个月,A股就已有55家企业终止了IPO申报,其中不乏已过会等待发行的公司。在这55家企业中,有近40家企业在申报IPO前进行了增资或股权转让,合计涉及投资金额超150亿元,其中也不乏在公司申报IPO前12个月突击入股财务投资人;此外,多家企业在增资或股权转让时与投资方签署了对赌协议。

盘点这55家终止IPO的企业的情况,背后还有不少耐人寻味之处。

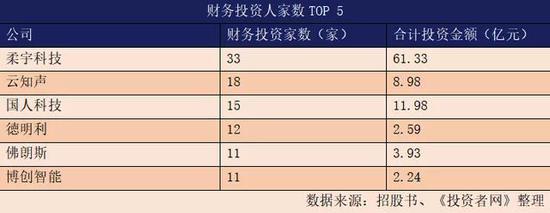

财务投资人家数TOP 5

从前2个月55家终止IPO企业(以下简称“上述55家企业”)股东中的财务投资人人数来看,科技类公司更受私募股权基金们的青睐。一方面,科技类公司在发展的过程中对资金的需求较大,因此会进行多轮股权融资;另一方面,科技类公司在上市后估值普遍较高,因此私募股权基金也愿意参与科技类公司早期的股权融资,以求在公司上市后获得更高的溢价。

其中的深圳市柔宇科技股份有限公司(以下简称“柔宇科技”)因公司主要的柔性显示屏业务备受市场看好,仅在2017年-2019年三年间,公司就完成了7轮增资。截至2020年12月底招股书发布日止,柔宇科技的股东数已增加到了41名,其中有33名各类私募股权基金,其中包括保荐券商中信证券(23.370, -0.41, -1.72%)旗下的中信资本。

主要从事智能语音技术开发,需要在研发上高投入的云知声智能科技股份有限公司(以下简称“云知声”)也获得了多家私募股权基金的青睐。在2017年9月到2019年12月不到三年间,云知声进行的增资次数已高达5次,加上2017年9月之前的股权融资,云知声合计进行的融资次数也已接近十次。在多轮融资之后,截至招股书发布日,云知声的股东数已达到了32名,其中18名为财务投资人。

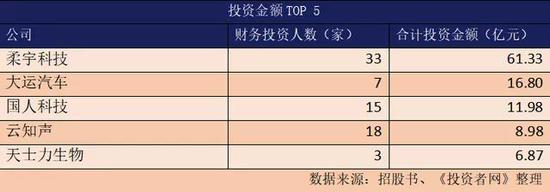

投资金额TOP 5

从投资金额方面来看,融资次数最多的柔宇科技融资金额也最多。根据已公开资料与柔宇科技招股书披露信息,自2015年C轮到2019年11月Pre-IPO轮融资期间,柔宇科技合计融资金额就已超过了61.33亿元。市场也普遍认为自柔宇科技自成立以来已融资近百亿元,而在IPO中,柔宇科技拟再通过首发募集逾140亿元资金用于扩充产能、补充流动资金。

主要从事运输汽车研发、生产与销售的大运汽车股份有限公司(以下简称“大运汽车”)在2017年7月获得了中冀汇智、中小发展基金、毅达投资等7家机构的16.8亿元增资,让公司在投资金额方面超过了其他终止IPO的53家公司。

主要研发、生产射频设备的深圳国人科技股份有限公司(以下简称“国人科技”)以财务投资人合计11.98亿元的投资排在第三。云知声虽然在募资次数上超过其他53家企业,但公司从私募股权基金处合计募集的资金金额仅有8.98亿元,排第四;天士力(13.660, -0.01, -0.07%)生物医药股份有限公司(以下简称“天士力生物”)以6.87亿元的募资金额排在第五。

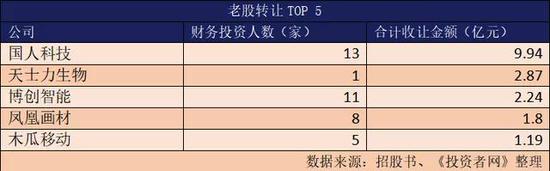

老股转让TOP 5

在近40家有私募股权基金参与增资或股权转让的公司中,有24家公司进行了老股转让,其中国人科技有13家私募股权基金受让了公司原股东9.94亿元的老股,使得国人科技在老股转让方面排名第一;久有投资2020年7月受让天士力生物原股东Southern Creation、TRANSGENE合计2.87亿元的股权,也让天士力生物在老股转让方面排在剩下53家终止IPO的企业之前。

排在其后的则是博创智能装备股份有限公司(以下简称“博创智能”)、江苏凤凰画材科技股份有限公司(以下简称“凤凰画材”)以及北京木瓜移动科技股份有限公司(以下简称“木瓜移动”)。值得注意的是,这些老股转让多数发生在企业申报IPO前的12个月内。这些股权转让的目的大多出于改善公司的股权结构或帮助股东提前锁住收益。

投资企业数量最多的机构TOP 5

从投资企业数量来看,由深圳市国资控制的深圳市创新投资集团有限公司(以下简称“深创投”)直接参与投资的企业数最多。从投资企业的分布情况来看,深创投较为青睐广东、江苏等地方的企业。而深创投一般作为创业基金,参与企业的早期融资,如在2015年和中信资本等一起参投了柔宇科技、在2016年参投广东咏声动漫股份有限公司等。

与深创投类似,深创投参股的红土系也钟爱广东、江苏等地方的企业,并参与企业的早期融资,红土系也常与深创投一起参与企业的融资。红土系通过红土创投、红土科信等基金投资了55家终止IPO企业中的5家。同样作为孵化基金的国家中小企业发展基金有限公司(以下简称“中小基金”)以及江苏、江西等同类型的中小基金也通过多支基金参与投资了55家终止IPO企业中的5家,不过与深创投、红土系不同,中小基金系有时候会参与企业的Pre-IPO轮融资。

招商系旗下的招商资管、招商江海、招商万凯等三只基金仅参与投资了柔宇科技和国人科技,但他们的投资额较其他参与投资企业数较多的几家机构相比却十分巨大,三只基金合计投资了6.3亿元。达晨创联、达晨创通等达晨系则通过2只基金参与投资了北京贝尔生物工程股份有限公司和广州佛朗斯股份有限公司2家公司。

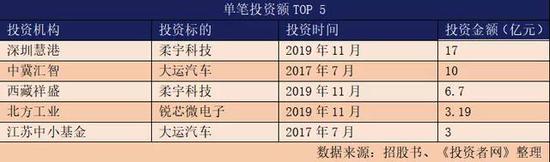

单笔投资额TOP 5

2019年11月深圳慧港以17亿元的交易对价参与柔宇科技的Pre-IPO轮融资在上述55家公司200多次投资中单笔投资金额最大,在深圳慧港投资之时柔宇科技的对应估值已超过了400亿元。其次是中冀汇智2017年7月参投大运汽车投资,单笔投资额高达10亿元,公司对应估值也接近90亿元。与深圳慧港同期参与柔宇科技Pre-IPO轮融资的西藏祥盛以6.7亿元的单笔投资金额排在中冀汇智之后。

在单笔投资金额方面,柔宇科技、大运汽车的单笔投资金额在前五名中占据了4位,仅北方工业在2019年11月以3.19亿元参投锐芯微电子股份有限公司(以下简称“锐芯微电子”)在前五名中抢占了第四位。值得一提的是,融资次数与参投机构数均较多的云知声,其单笔投资金额却并不大,最大的一笔投资是中网投2018年9月投的2.5亿元。

监管组合拳堵漏“带病上市”

此前,乘着政策扶持企业直接融资的东风,一些发展还不成熟的企业或自身问题未完全解决的企业提交招股书,拟赶上这轮IPO发审速度较快的窗口期,从而让企业背后的利益方获得变现的机会;此外还有一些不符合上市标准的企业,也抱着试试看的态度提交了招股书,以图蒙混过关。

此外,还有一些企业与投资机构合谋,在公司申报IPO之前进行股权转让或增资,以企业IPO为筹码帮助原股东变现、或者融资做高业绩增加上市筹码。

面对IPO发行规定中的漏洞,监管层已及时进行了修补。自2020年12月份开始,监管层就拟增加现场检查企业的比例来检查拟上市公司的信披质量。2021年2月5日证监会发布的《申请首发上市企业股东信息披露指引》中规定,要进一步从源头上提升上市公司质量,公司申报前12个月入股股东的股份需锁定36个月。

另一方面,业内人士普遍认为,3月1日生效的《刑法修正案》对欺诈发行与中介机构配合造假处罚上限增加,也是出现此轮IPO终止审核潮的重要原因。

在现场检查、突击入股锁定期增加以及《刑法修正案》等“组合拳”作用下,终止IPO的企业数仍在增加,自3月1日到3月8日,又有11家企业终止了IPO的审查。

可以看出,针对注册制改革大背景下IPO发行规则漏洞的修补以及IPO发审风格的变化,有效杜绝了企业带病闯关IPO的情况,也加大了企业与投资机构合谋到二级市场“割韭菜”的难度。

至于这种变化对一级市场的影响,有投资圈的人士向《投资者网》表示,IPO作为私募股权基金退出的重要途径之一,若发行端政策产生了变化,也会影响到私募股权基金在投资时的决策,这可能会造成一些未上市的企业出现融资难、融资贵的情况。当然,优秀的企业不愁融不到资金,若A股发行难度加大,到境外上市对很多企业来说也是不错的选择。

其实,在监管层发布政策限制市场投机行为的同时也需要平衡政策在消极方面的影响。赏善罚恶,给为市场带去消极影响的人或事以相应的处罚,让更多的优质企业留在A股上市,这才是市场应有的价值观,相信也是监管层愿意看到的改革方向。

A股IPO终止企业名单(含精选层)

据统计,2020年以来截至2021年3月15日,国内A股市场已有188家终止IPO。

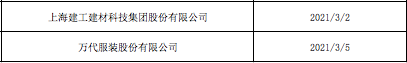

科创板(70家)

创业板(68家)

主板、中小板(33家)

精选层(17家)