购销数据“打架” 海普润IPO上会前一天撤回申请

3月3日,即海普润IPO上会的前一天,其选择了主动撤回上市申请。为何?市场一片追问声。3月9日,《每日经济新闻》记者多次致电海普润,但电话未获接通。

记者梳理海普润的前世今生发现,其可以追溯至苏州汇龙膜技术发展有限公司(以下简称苏州汇龙)的时代,后者是海普润实控人刘必前任职于中科院化学所时成立的公司。在一定程度上,海普润可以说是脱胎于苏州汇龙。

记者注意到,海普润成立以后,已在去年上市的金达莱(688057,SH;昨日收盘价33.86元)则对其扮演着至关重要的角色。2017年至2019年及2020年上半年,金达莱为海普润均贡献了一半以上的营收。然而,2020年,金达莱对海普润产品的采购金额同比下滑超过四成,这无疑会对海普润2020年的业绩表现造成影响。在上述期间内,海普润对金达莱的应收账款余额,均低于金达莱对海普润的应付账款余额。

视觉中国图 杨靖制图

视觉中国图 杨靖制图

生产线从何而来待解

证监会发审委在去年11月的反馈意见中曾要求海普润,补充披露刘必前在高校任职期间投资设立公司并担任董事长是否符合国家和地方关于高校教职工兼职和对外投资相关法律、法规、规范性文件及其他相关规则的规定及判断依据,刘必前创立海普润并任职是否需取得原单位批准,是否属于离岗创业。虽然公司在后来更新的招股书版本中补充称,刘必前在中国科学院化学所任职期间设立海普润有限并担任董事长以及退休后继续投资及任职于海普润,符合国家及江苏省有关鼓励科研人员在职和离岗创业的政策,但市场不乏质疑的声音,这也是被外界关注的焦点。

按照招股书(申报稿),1982年从中国科学技术大学本科毕业后,刘必前就开启了在中国科学院化学所近35年的时光,身份从硕士研究生变成研究员、课题组长,直至2017年。刘必前并非“闷”在实验室里,其还热衷于将实验室里的技术推向市场。

2009年6月,刘必前被引入苏州新区,与汇龙集团(泉州)实业投资有限公司(以下简称汇龙集团)共同创建苏州汇龙。刘必前课题组与苏州汇龙合作,建立聚烯烃微孔滤膜生产基地,开发配套的膜生物反应器(MBR)和浸没式超滤(iUF)设备与工艺。

海普润目前的主要产品为微滤中空纤维膜产品,主要采用的也正是MBR工艺。

启信宝显示,2016年1月,汇龙集团退出苏州汇龙股东序列,股东变更为刘必前和倪丽,分别持股95%、5%。2016年5月,刘必前和深圳福银一起成立海普润。原本双方约定,刘必前以苏州汇龙的专利,射阳汇龙(刘必前与其妹刘必娟于2009年成立的公司)的膜编织带生产线、涂膜生产线以及上述两家公司现有业务及资产作价4000万元投资海普润,并持有海普润有限80%股权。

随后,刘必前和深圳福银选择了均以现金出资的方式成立海普润。其中,刘必前出资4000万元。同时,刘必前将苏州汇龙和射阳汇龙的专利权和专有技术无偿转让给海普润,生产线方面,则由海普润向刘必前个人购买。

至于刘必前的生产线从何而来,记者没有找到详细说明。另外,海普润为何要向刘必前购买,而非向市场购买,是否与苏州汇龙和射阳汇龙的生产线存在权属争议的隐患有关,外界不得而知。而在这一切发生之时,刘必前仍然是中科院化学所课题组组长。

在海普润迎来IPO之际,早已完成“历史使命”的苏州汇龙和射阳汇龙,也在2019年12月和9月分别进行了注销,这或许算是海普润与其“母体”进行的一次彻底切割。

为何出现数据“打架”

招股书(申报稿)显示,2017年至2019年及2020年上半年(以下简称报告期),海普润的营业收入分别为6463.65万元、1.31亿元、1.73亿元、5690.12万元,净利润分别为2243.78万元、4660.59万元、7259.58万元、2220.43万元。由此看来,公司前三年的业绩表现堪称突出。

不过,《每日经济新闻》记者注意到,2019年4月,《射阳日报》一篇名为《一“膜”掀起千层浪———盐城海普润膜科技有限公司发展掠影》的报道显示:“(海普润)2016年注册成立,2017年实现开票销售5720万元,入库税收1125万元;2018年实现开票销售9966万元,入库税收2547万元……”与公司在招股书(申报稿)中披露的数据存在较大差距。

另外,招股书(申报稿)显示,海普润2017年对其第五大客户山东金汇膜科技股份有限公司(以下简称金汇膜)的销售收入为332.05万元,但金汇膜的年报显示,其在2017年对海普润的采购金额为246.58万元,仅为前述销售数据332.05万元的74.25%,为何会出现数据“打架”的情况?

海普润亮眼的财务数据背后存在的争议或者隐患,不止于此。

备受关注的还有海普润高于行业平均的毛利率。报告期内,海普润的综合毛利率分别为62.99%、64.19%、61.07%、54.90%,均高于同期同行业上市公司27.90%、30.89%、15.78%、30.35%的综合毛利率均值。

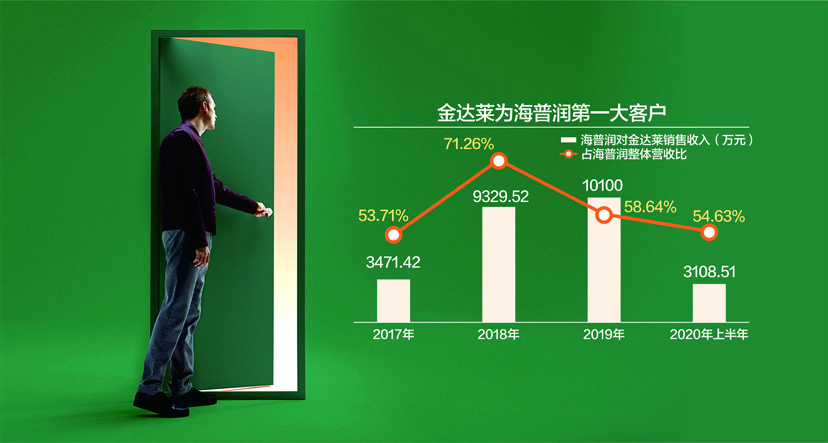

与此同时,海普润的第一大客户正是去年11月科创板上市的金达莱,报告期内,海普润对金达莱(及其全资子公司新余金达莱环保有限公司)的销售收入分别为3471.42万元、9329.52万元、1.01亿元、3108.51万元,分别占海普润整体营收的53.71%、71.26%、58.64%、54.63%。

可见,金达莱贡献了海普润营收的“半壁江山”。

值得一提的是,按照海普润的招股书,截至各报告期末,海普润近80%的应收帐款余额来自金达莱,公司对金达莱的应收账款分别为1673.52万元、1615.95万元、6371.11万元、6806.81万元。然而,按照金达莱IPO的招股书,在上述报告期末,金达莱方面对江苏海普润膜材料有限公司的应付账款余额分别为1746.18万元、2329.56万元、7668.07万元、8173.09万元。

江苏海普润膜材料有限公司为海普润的全资子公司。为何海普润与金达莱两者之间的应收账款和应付账款数据有诸多不同?

另外,记者注意到,金达莱在其2020年年报中披露,其在2020年对第一大供应商的采购金额为5880.66万元。金达莱并未披露该第一大供应商的名字,但若海普润仍然是金达莱的第一大供应商,那这一采购金额仅相当于2019年金达莱对海普润采购金额的57.26%。