华光新材IPO:产业链议价能力弱 现金流吃紧短期借款攀升

5月15日,上交所官网披露,杭州华光焊接新材料股份有限公司(以下简称“华光新材”)科创板上市申请将于5月26日接受审议。

资料显示,华光新材主营业务是钎焊材料的研发、生产和销售,主要产品为铜基钎料和银钎料,产品主要集中于中温硬钎料领域。对公司产品需求量较大的下游行业主要为制冷、电机及真空器件等。

2017—2019年,华光新材应收账款逐年增长,经营活动现金净流量持续为负。华光新材采购端以现金结算,销售端以票据结算的方式正使其面临的流动性风险加剧。随着业务扩展,该公司对营运资本的需求攀升,目前已严重依赖于短期借款,面临的财务风险大增。

时代商学院就上述相关问题向华光新材发函询问,该公司回复称目前处于缄默期,不方便接受采访或调研。

【企业档案】

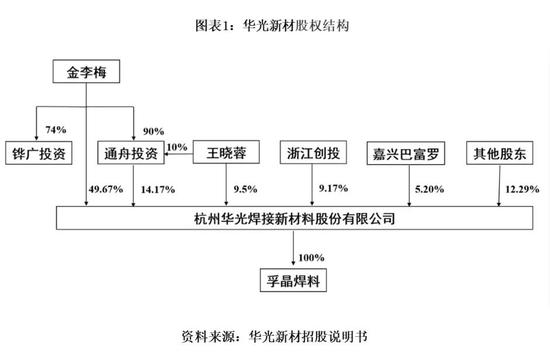

华光新材前身为杭州华光焊接材料有限公司,成立于1997年11月19日。最初设立时,杭州河西实业总公司持股51%,自然人徐清、王德法分别持股48%、1%。截至招股说明书签署日,华光新材控股股东、实际控制人为金李梅。公司股权结构图如下:

公司IPO基本信息如下:

一、议价能力弱,应收账款占比攀升

招股书显示,2017—2019年,华光新材应收账款账面价值分别为10991.64万元、14069.91万元和15562.35万元;应收账款占营业收入的比重分别为18.28%、20.2%和20.75%;应收账款周转率分别为5.47、4.95和4.81。可见,其应收账款占比逐年攀升,应收账款周转率逐年下滑。

报告期内,其应收账款占比较大的客户主要为美的集团、中车株洲、格力电器、中山格兰仕、佳木斯电机等。客户大多为行业知名公司,易导致华光新材对下游把控能力不强、在结算上处于弱势。

另外,时代商学院留意到,报告期内下游空调、冰箱行业产量较大且稳步增长,2018年、2019年国内家用空调产量分别同比增长4.42%、1.98%。受下游需求提振,2018年华光新材的节银钎料销量同比增长了4.89%。2018年标准银钎料、含银铜基钎料的销量也分别增长了11.61%、5.59%,2019分别增长23.75%、13.88%。

但2017年,华光新材在招股书中披露,改进了应收账款的管理,加之下游行业繁荣使客户回款意愿增强,导致期末应收账款余额较小。市场需求同样增长的2018年、2019年,应收账款周转率却呈现出下降趋势,其改进的应收账款管理方式很可能失灵了。

另值得注意的是,与华光新材具有较强可比性的上市公司福达合金(603045.SH),其采用的原材料为白银和铜,定价模式、原材料采购模式和销售模式也与华光新材大致相似,2017—2019年的应收账款周转率分别为4.96、5.29、5.81。

可见,在可比公司平均应收账款周转率逐年提升的背景下,华光新材近两年来却逐渐落后了。

二、现金流吃紧,短期借款持续增长

2017年、2018年和2019年,华光新材经营活动产生的现金流量净额分别为-8,722.85万元、-18,841.42万元和-15,012.79万元。

资料显示,华光新材与供应商主要以现款结算。上游供应商主要为白银、铜等大宗商品,价格受诸多因素影响,易剧烈波动,增加了企业流动资金运用的难度。

另外,由于生产钎焊材料的厂家较多,竞争激烈,其下游客户多为知名客户,对华光新材的依赖性不高。结算以票据为主,资金结算周期较长,加长了回款周期。若未来下游行业主要客户信用状况、付款能力发生变化,销售回款周期进一步延长,公司应收账款余额可能面临较大的坏账损失。

时代商学院认为,供应商与华光新材之间没有关于现金收付的信用政策,这加速了其现金的流出,也没有运用金融衍生工具来对冲市场风险,导致原材料成本的控制能力也较弱;因所处行业竞争激烈,故与下游客户议价能力也不强,采用信用政策的结算方式减慢了回款的速度。

若延续该政策,随着业务规模增长,未来公司经营活动现金流量净额为负的情况或难以得到改善,公司可能存在营运资金紧张的风险,进而影响到其持续经营。

资金紧张的背景下,华光新材短期借款逐年增加。招股书显示,2017—2019年,公司短期借款余额分别为17708.74万元、17639.89万元和19204.21万元,规模巨大且逐年增加。其中,保证借款与抵押借款占比较大,截至2019年末,两者合计占全部短期借款的80%以上。报告期内,保证借款保证人主要为公司控股股东、实际控制人金李梅及其控制的杭州铧广投资有限公司、公司股东王晓蓉。公司抵押借款抵押物主要为勾庄及仁和两处厂区的土地、房产等资产。

另值得关注的是,截至期末,发行人已将其拥有的全部土地和房产进行了抵押。其中,包括本次发行股票用于募投的项目。资料显示,该项目将在华光新材的仁和厂区土地上实施,该土地已抵押给建设银行杭州余杭支行。若华光新材出现银行借款违约事项,抵押权人行使抵押权,不仅影响本次募投项目的实施,更可能对其持续经营造成影响。

(文章来源:时代商学院)