折戟IPO!这些公司的问题在哪里?

据数据显示,今年以来,截至8月24日,在299家次IPO申请上会企业中,成功过关的共有268家,被否的有14家,IPO申请上会被否率为4.68%,去年同期为1.06%。

14家公司“跃龙门”失败的背后,反映出怎样的监管思路?

梳理被否原因,不难发现,监管部门除了对公司持续盈利能力、毛利率、关联交易等传统指标保持了一贯的“从严从细”态度之外,特别是对涉及企业规范层面的上市主体认定、财务数据真实合理性等问题提供了更全面细致的指引。

关注公司治理规范性

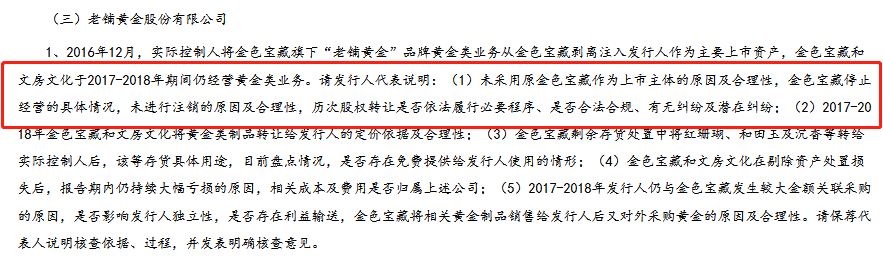

在第十八届发审委2021年第78次审核会议上,老铺黄金被发审委质疑的第一大问题,就是说不清道不明的上市主体认定。

据招股书披露,2016年12月,老铺黄金实控人徐氏父子将其控制的金色宝藏旗下“老铺黄金”品牌黄金类业务从金色宝藏剥离,并注入发行人作为主要上市资产。

回顾历史沿革,金色宝藏于2004年6月即已成立,是发行人多年以来的经营主体,而老铺黄金则是属于金色宝藏的一个品牌。

围绕发行人为何使用老铺黄金替代金色宝藏作为上市主体,发审委提出了一系列尖锐的问题。

来源:第十八届发审委2021年第78次会议审核结果公告

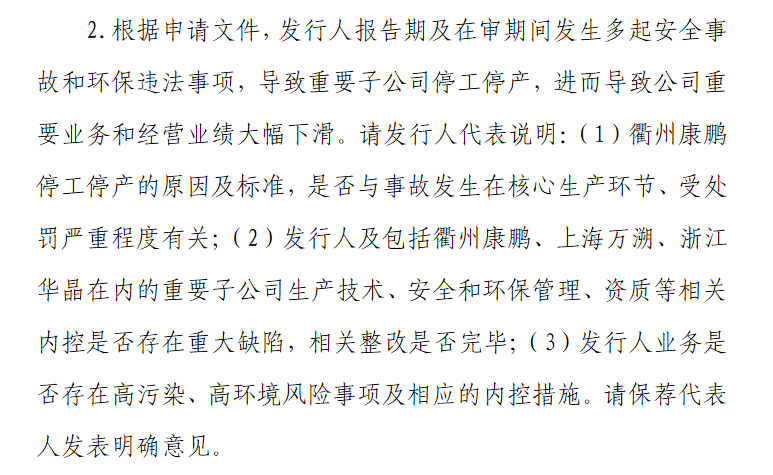

在科创板上市委2021 年第18 次审议会议上,科创板上市委现场问询指出康鹏科技在报告期及在审期间的诸多内控问题。

来源:科创板上市委2021年第18次审议会议结果公告

财务问题是道绕不过的坎

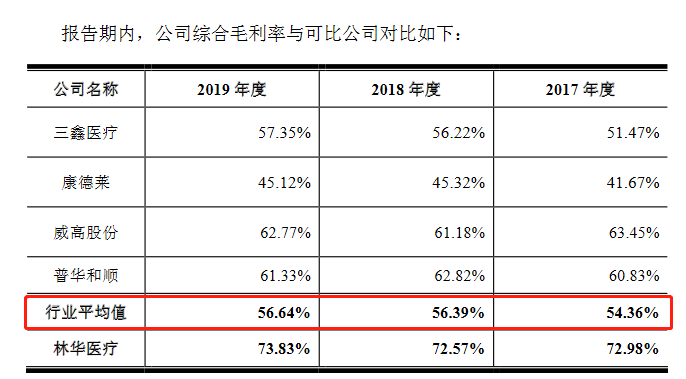

与同行业公司的横向比较是考察拟上市公司业绩合理性、真实性的“透视仪”。

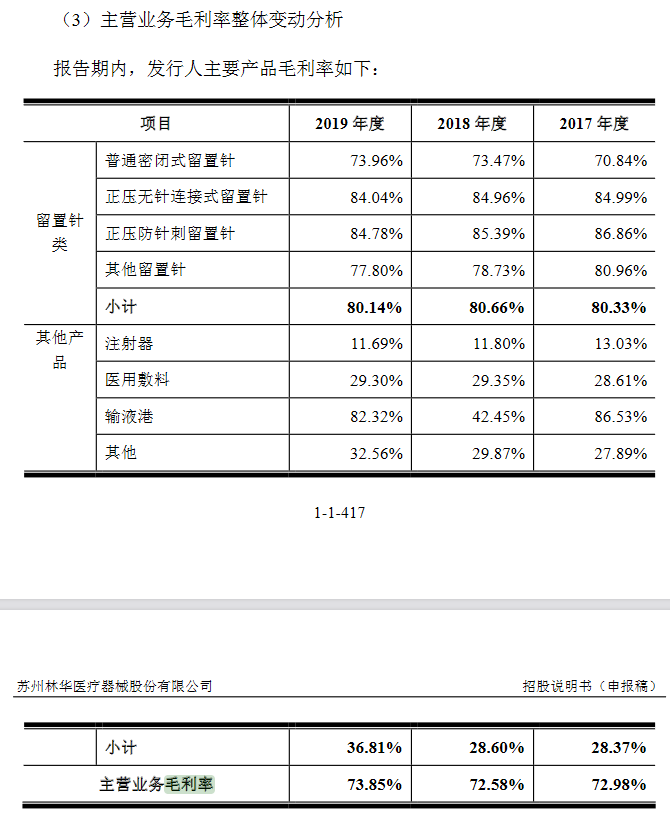

从事临床血管给药工具研发的林华医疗,因毛利率、销售费用率两大关键指标远高于同行业可比公司,IPO申请未获通过。

以毛利率为例,2017 至 2019 年,林华医疗主营业务毛利率分别为72.98%、72.58%及 73.85%。

来源:林华医疗招股说明书

而从公司披露的信息来看,2017年至2019年行业综合毛利率的均值不足60%。此外,同行业的三鑫医疗、康德莱等公司同期的综合毛利率也远低于林华医疗。

来源:林华医疗招股说明书

林华医疗的解释主要围绕产品结构差异、市占率优势等方面展开,例如“公司留置针产品单价从约 7 元至约 22元不等,产品结构差异导致毛利率水平的差异。”

但对于带量采购政策的评估,公司在招股书中仅是笼统概述。对此,发审委明确要求公司说明带量采购政策对报告期内主要产品的销售价格及毛利率,以及持续经营能力的影响以及相关风险是否充分披露。

除了自身经营状况,行业环境的变化同样会影响公司的持续盈利能力。

“报告期内,发行人经营业绩大幅下降。所处行业的经营环境是否已经或者将要发生重大变化,是否会对发行人的持续盈利能力构成重大不利影响。” 7月2日,垦丰种业上会遭否,发审委的询问直指要害。

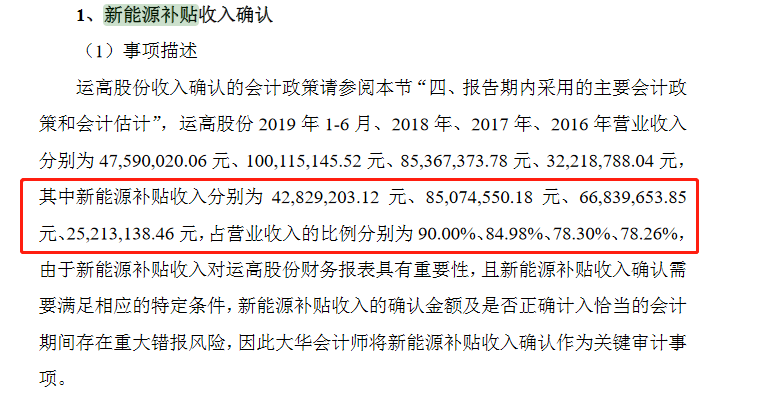

再以运高股份为例,据招股书披露,2016年至2019年上半年,运高股份新能源补贴收入占营业收入的比例逐年递增。

来源:运高股份招股说明书

对此,发审委要求公司结合财建【2020】4号和5号文规定,说明已运营项目持续执行国家发改委规定的西藏地区标杆电价的可行性,相关补贴是否存在持续下降或取消的可能,并结合近期光伏发电行业政策变化,说明持续盈利能力是否存在重大不利变化。

科创属性岂能儿戏

注册制下,信息披露是否精确、能否全面是监管机构、发行人、保荐人关注的重中之重。

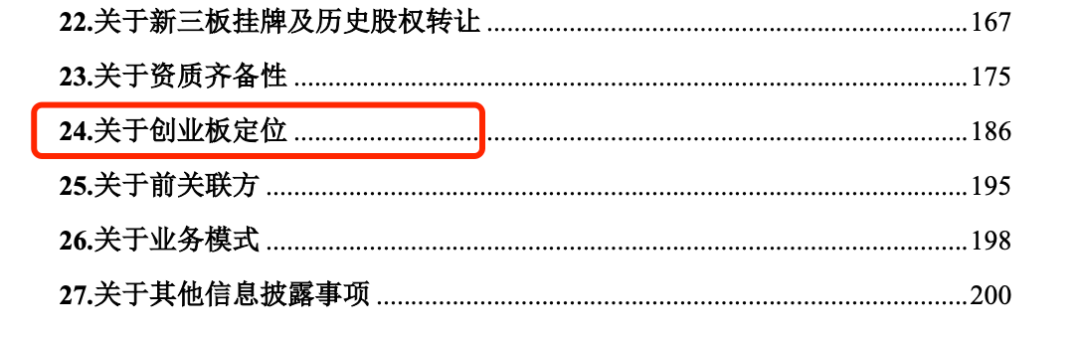

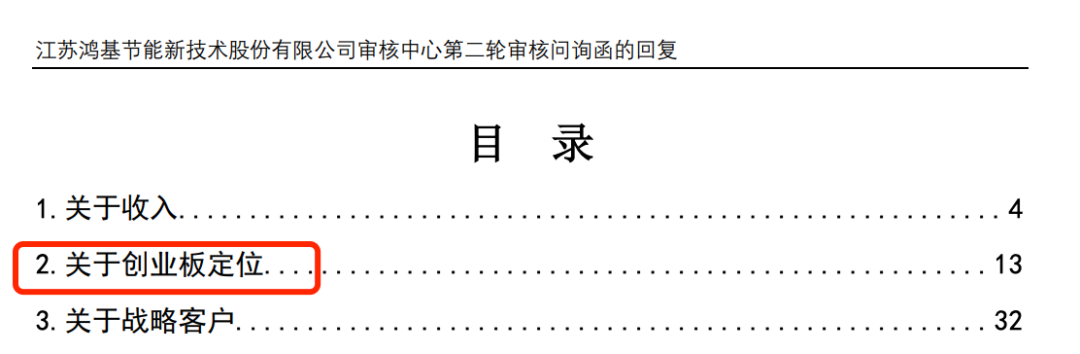

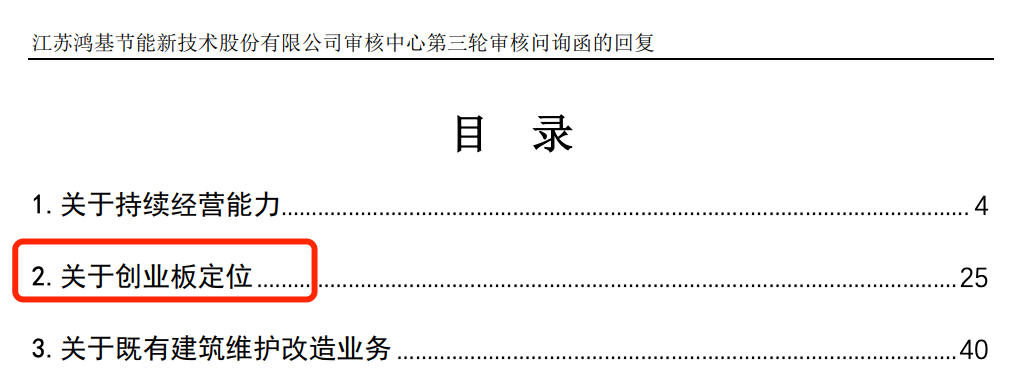

今年3月底,在创业板上市委2021年第18次审议会议上,因不符合创业板定位,鸿基节能铩羽而归。记者梳理发现,在此前的三轮问询回复中,关于创业板定位的问题始终贯穿其中。

来源:鸿基节能首轮、第二轮、第三轮审核问询回复意见

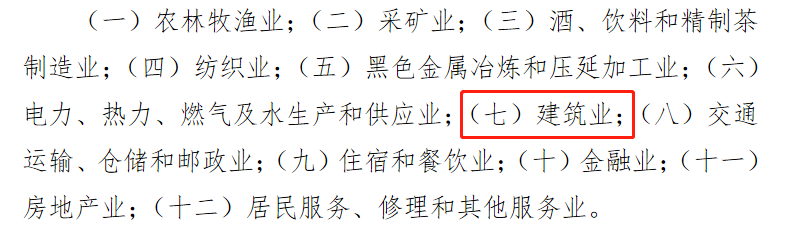

根据申报材料,鸿基节能主营业务包括地基基础、既有建筑维护改造,所处行业为“土木工程建筑业”。这与去年6月深交所发布的《深圳证券交易所创业板企业发行上市申报及推荐暂行规定》中设置的上市推荐行业负面清单(其中包含建筑业)恰好吻合。

来源:深圳证券交易所创业板企业发行上市申报及推荐暂行规定

或是为了紧跟“四新”深度融合这一口径,在三轮问询环节中,鸿基节能从研发人员数量、研发投入占比、参与制定国家和行业标准等多维度对创业板定位相关问题进行了阐述。不仅如此,公司还披露,截至2020年上半年末其新技术、新业态业务的毛利占比接近30%,收入占比接近25%。

但从最终审核结果来看,鸿基节能主营业务与“四新”的深度融合依旧未能得到创业板上市委的认可。

“如果连与所登陆板块定位符合这一最基本的要求都无法达到,叩关IPO的难度可想而知。” 沪上一位资深投行人士如此表示。

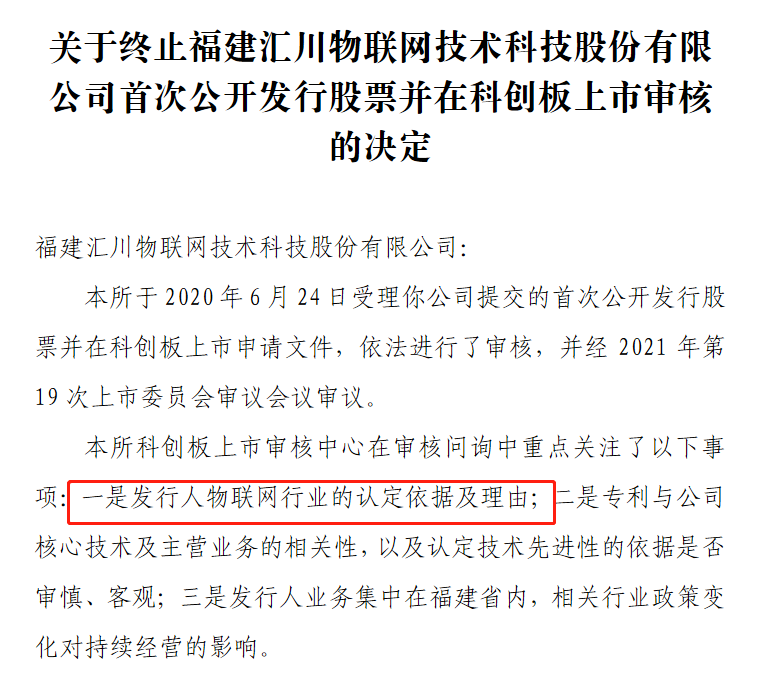

因类似的问题,汇川物联被科创板拒之门外。早在去年9月的首轮问询回复中,汇川物联就被质疑科创属性。按照汇川物联的定位,公司属于物联网行业,但最终还是因物联网行业认定依据不充分被否。

来源:关于终止福建汇川物联网技术科技股份有限公司首次公开发行股票并在科创板上市审核的决定

(文章来源:中国证券报)