恒威电池IPO:供应商早产两年、突击入股股东披露不详

8月27日深交所创业板上市委员会公告,浙江恒威电池股份有限公司(下称:恒威电池或发行人)首发申请获通过。这家以高性能环保锌锰电池的研发、生产及销售为业的企业拟首次公开发行股票不超过2533.34万股,募资4.33亿元分别用于高性能环保电池新建及智能化改造项目2.96亿元、电池技术研发中心建设项目3867.70万元、智能工厂信息化管理平台建设项目3840.06万元、补充流动资金6000万元。保荐机构为招商证券。

资料显示恒威电池曾于2017年12月欲登陆上交所,但因为业绩波动及自身发展战略调整等原因撤回上市申请后,时隔三年,将目标转移至了深交所创业板。即使如此,据公开信息,恒威电池招股书所披露信息尚存矛盾之处,特别是对申报前半年内“突击入股”的股东身份披露并不详尽。

未成立即开始合作的客户

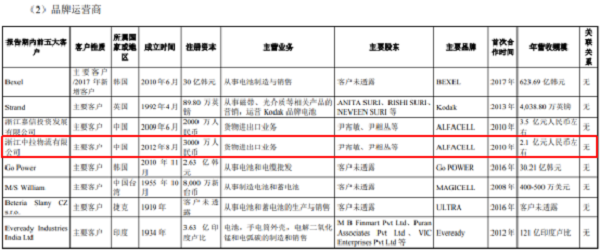

作为恒威电池前五大品牌运营商客户,招股书披露2018年至2020年度发行人对“浙江中拉物流有限公司”的销售额分别为1637.46万元、1785.88万元、2234.77万元,产品为R6和R03电池。

关于报告期与报告期内的品牌供应商合作情况材料显示,“浙江中拉物流有限公司”成立于2012年8月,与之矛盾的是恒威电池披露与该公司的合作时间却为2010年。经国家企业信用信息系统核实,该公司成立时间也为2012年8月9日。

(图片来源:企业招股书)

对于所披露与客户首次合作时间竟然早于客户成立时间的问题,无论是审核不严谨还是涉存不实,总之使得披露信息成为矛盾之处。

突击入股股东身份之谜

招股书披露,2020年6月5日,恒威电池召开2020年第一次临时股东大会,同意引进潘家全为新股东,同时将注册资本由7500万元增加至7600万元。本次增资潘家全以现金方式出资1000万元,其中100万元作为公司新增注册资本,占公司增资后总股本的1.3158%,溢价部分900万元全部计入资本公积。按照时间计算,距离申报材料签署日(2020年9月27日)不足半年。

关于新增股东的介绍,仅披露了姓名、性别、国籍、身份证、住址等基础信息,且声明潘家全与发行人其他股东、董事、监事、高级管理人员、本次发行中介机构负责人、高级管理人员、经办人员之间不存在亲属关系、关联关系、委托持股、信托持股或其他利益安排。

而据证监会发布的《监管规则适用指引-关于申请首发上市企业股东信息披露》,对于突击入股股东,除重点核查入股价格外,对于自然人股东,或者股权架构为两层以上、且无实际经营业务的公司或有限合伙企业的异常价格入股情形,需按照规定展开进一步做出详细核查与说明,包括相关股东基本情况、入股背景、层层穿透核查情况等,以清除利益输送的风险死角。

而股权穿透显示,恒威电池实控人之一的汪剑红持股比8.93%的宁波斐君元顺股权投资合伙企业(有限合伙)和潘家全持股比达13.98%宁波斐君元贝股权投资合伙企业(有限合伙)同属斐昱投资(上海斐昱投资管理有限公司)旗下产业。

尽管恒威电池在招股书中声称,2017年谢建勇、高雁峰的增资价格15.97元/股在除权调整后为9.33元/股,低于潘家全2020年6月的增资价格10元/股,定价具有合理性。但对于谢建勇、高雁峰增资时而言,毕竟其所得股份彼时是以15.97元/股为单位计算。

边分红边募资合理性之疑

2018年至2020年,恒威电池的营收分别为31635.49万元、32201.39万元、48573.35万元,归母净利润分别为5939.15万元、6484.57万元、9584.11万元。营收和利润逐年递增的情况下,其负债率虽然有所增加,但数值并不高。资料显示,同期恒威电池的负债率分别为11.39%、14.28%、15.94%。

虽然IPO对企业资产负债率高低并没有硬性指标,但据前瞻产业研究院发布的《IPO资产负债率的两条警戒线》一文,国内知名保荐人“投行小兵”曾在其微博中提到“一般行业企业的正常负债率在30-50%,部分行业可以放宽到60%左右,而70%的负债率则是普遍认为的警戒线,除金融业和航空业外,超过这个负债水平的公司,会特别谨慎判断其财务可能出现的风险,但对于负债率在20%以下的企业,我们又会重点考虑其融资的必要性”。

(图片来源:前瞻网)

此外,招股书显示,2018年至2020年度,恒威电池进行了三次分红,分别为2250.00万元、5250.00万元、5850.00万元,而分红额与年度归母净利润的比例分别高达37.88%、80.96%、61.04%。恒威电池在负债率极低的情况下,边募资边大比例分红,除募资的三个项目外,募资补流的必要性与合理性尚需考虑。

(文章来源:中宏网)