才府玻璃IPO未获通过 业绩预测不及预期被追问

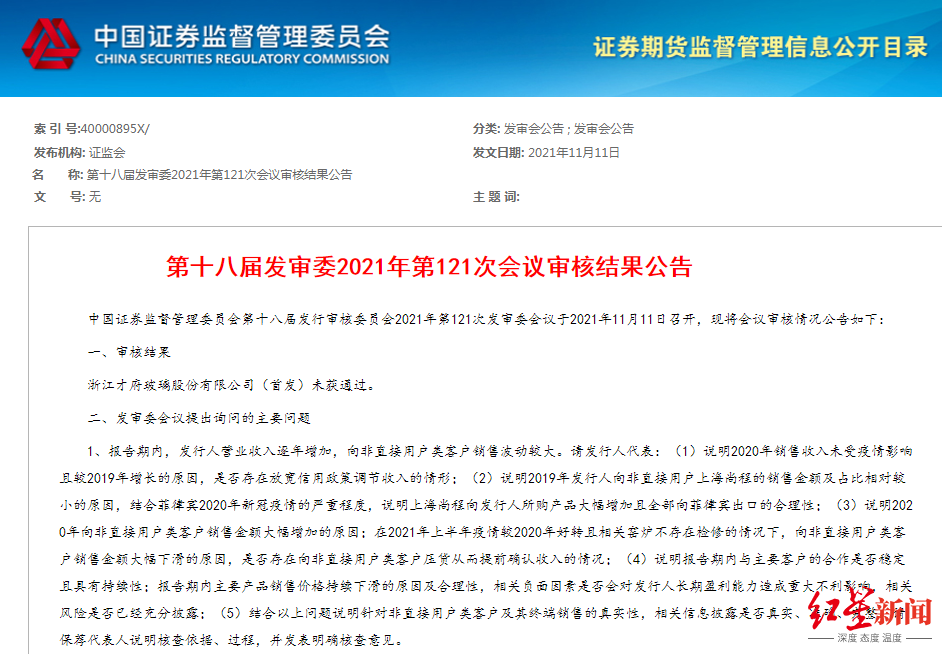

11月11日晚间,证监会发布公告,浙江才府玻璃股份有限公司(以下简称“才府玻璃”)首发未获通过。

红星资本局此前曾报道,上市之路一波三折,四年间从上交所转战到深交所IPO的才府玻璃今年9月16日就曾首发上会,当时被颇为罕见地“暂缓审议”。

而此次上会被否,宣告才府玻璃A股IPO暂告终结。

业绩预测不及预期

才府玻璃的主营业务为日用玻璃包装容器的研发、生产与销售,主要产品包括玻璃瓶罐和玻璃器皿两大类。近年来,该公司陷入了增收不增利的局面。招股书显示,2018年-2020年(报告期),公司营业收入分别为4.54亿元、5.38亿元和5.97亿元,归母净利润分别为8,604.14万元、7,373.65万元和6,944.71万元。

11月11日举行的发审会上,发审委关注到才府玻璃业绩不及预期的情况。

才府玻璃前次申报IPO时编制了2019年度盈利预测报告,本次申报2019年经审计净利润不及前述盈利预测的70%。发审委要求才府玻璃结合前次申报时相关盈利预测信息,说明2019年完成的营业收入及净利润不及预测的主要原因及合理性;同时说明盈利预测中的产销率、收入预测基础是否合理,盈利预测采用的关键参数依据是否充分,已披露信息是否真实准确完整等。

公开资料显示,才府玻璃早在2017年就首次递交A股上市申报材料,当时的保荐机构和拟上市地点分别是国信证券和上交所主板。不过排队两年之后,才府玻璃在2019年上会前夕主动撤回了材料;2020年12月,才府玻璃再次冲刺IPO,这次保荐机构换成了财通证券,拟上市地点则变为深交所主板。但在今年9月16日召开的发审会上,才府玻璃被暂缓表决。

此外,才府玻璃在营业收入逐年增加的同时,向非直接用户类客户销售波动较大也引起关注。

发审委要求才府玻璃说明,2020年销售收入未受疫情影响且较2019年增长的原因,是否存在放宽信用政策调节收入的情形;说明2020年向非直接用户类客户销售金额大幅增加的原因;在2021年上半年疫情较2020年好转且相关窑炉不存在检修的情况下,向非直接用户类客户销售金额大幅下滑的原因,是否存在向非直接用户类客户压货从而提前确认收入的情况等。

关联交易披露是否充分

值得注意的是,才府玻璃主要客户包括华润雪花(00291.HK)、百威啤酒(01876.HK)、千岛湖啤酒、老村长、石库门、会稽山、上海尚程等国内知名酒水生产企业和贸易商,客户集中度较高,且业务集中在江浙沪和东北地区。报告期内,才府玻璃向前五名客户的销售收入占主营业务收入的50%左右。

发审委要求才府玻璃说明,报告期内与主要客户的合作是否稳定且具有持续性;报告期内主要产品销售价格持续下滑的原因及合理性,相关负面因素是否会对公司长期盈利能力造成重大不利影响,相关风险是否已经充分披露。

此外,发审委要求说明,才府玻璃向华润雪花、百威啤酒等玻璃瓶用户采购碎玻璃的单价明显低于德清金雷且主要以后者为采购来源的合理性,采购价格的确定依据及其公允性。

招股书显示,报告期内,才府玻璃在向华润雪花、百威啤酒销售啤酒瓶的同时,也向华润雪花、百威啤酒等玻璃瓶用户采购其生产过程中产生的破碎玻璃瓶。2018年-2020年,才府玻璃向华润雪花采购碎玻璃的金额分别为222.14万元、611.57万元和1,180.62万元;同期,德清金雷分别是才府玻璃第二大、第二大和第一大供应商,才府玻璃向其采购碎玻璃的金额分别是3,251.45万元、4,546.73万元和3,611.96万元。

此外,发审委要求才府玻璃说明,原供应商德清国能、华隆制瓶的基本情况、股东及实际控制人,是否与发行人及其关联方存在非交易性资金往来,发行人关联方的认定及关联交易披露是否充分。

(文章来源:红星资本局)