麒麟信安“先被掏空再圈钱”,销售人员薪酬高于研发,应收账款逾期比例高

12月23日,上交所受理了湖南麒麟信安科技股份有限公司(简称:麒麟信安)的上市申请,中泰证券(9.970, -0.04, -0.40%)为保荐机构。

麒麟信安由杨涛和弟弟杨庆于2015年3月共同出资设立,成立仅六年就摸到了上市门槛。麒麟信安是一家操作系统研发和提供技术服务的公司,近年来业绩飞速增长,过去三年营收复合增长率高达70.36%。

但其也有自身的“难言之隐”。由于麒麟信安服务客户为国内大型军工、电力、政府单位,该类型客户普遍存在付款审批周期相对较长的情况,导致该部分款项未能及时收回,应收账款逾期比例不断提高。

另一方面,界面新闻记者注意到,作为技术密集型企业,麒麟信安的研发人员薪酬还不及销售人员,并且上市前三年连续分红,直至今年上半年还出现了分红超过营业收入的情况,未来还要再募资6.60亿元,存在“先掏空公司再上市圈钱”的嫌疑。

上市前清除对赌条款,调减股改基准日一半净资产

2017年9月至2020年6月,麒麟有限陆续与各股东签订《增资协议》、《股东协议》等对赌条款,其中约定了业务重组、上市、业绩目标等承诺。

2021年6月,麒麟信安增资前的全体股东杨涛、刘文清、任启、申锟铠、陈松政、彭勇、长沙扬睿、长沙捷清与北京华软、天创盈鑫、天创鼎鑫、北京昭德签订了《增资协议之补充协议(二)》,对于对赌条款在申报基准日前进行清理。

报告期(2018年至2021年上半年)麒麟信安共进行了四次增资和一次股权转让。值得注意的是,上市前(2021年6月)麒麟信安对股改基准日(2020年7月31日)的净资产进行了调整,调整后麒麟有限(麒麟信安前身)基准日的净资产由1.76亿元下降至8996.14万元,减少了51.01%。

具体来看,2020年9月,麒麟有限整体变更设立股份有限公司时,经审计的截至2020年7月31日的净资产为1.76亿元,评估值为2.18亿元,增值率23.65%。

2020年10月麒麟信安召开发起人会议暨第一次股东大会,以麒麟有限截至2020年7月31日经审计的净资产账面值1.76亿元为基础,折合成股份公司股份3963.35万股,将麒麟有限整体变更为股份有限公司。

然而上市前(2021年6月),麒麟信安对股改基准日的净资产进行了调整,调整后麒麟有限股改基准日的净资产由1.76亿元下降至8996.14万元,减少了51.01%。公司表示系设计因对赌条款承担回购义务而确认金融负债及利息、股份支付费用调整和预期提质保期售后服务费。

沃克森(北京)国际资产评估有限公司出具了《关于湖南麒麟信安科技股份有限公司股改基准日净资产调整事项对评估值影响的说明》,调整后麒麟信安股改基准日的净资产估值为1.32亿元,评估增值额为4170.76万元,增值率46.36%。

麒麟信安表示,此次调整是基于实际情况审慎考虑,符合《企业会计准则的相关规定》调整后净资产高于股本总额,不会导致股份公司出现股东出资不足和损害债权人合法权益的情况。

另麒麟信安于2021年1月对于同一控制下的麒麟工程进行业务重组,将麒麟工程的操作系统、云计算和信息安全业务相关的经营性资产及负债、业务、人员一并转移至麒麟信安,购买对价2096.11万元。

以2020年(重组前一个会计年度末)对比,2020年麒麟工程的营收、利润总额占重组前麒麟信安相应项目的比例为33.23%、19.78%,其中还有52项项计算机软件著作权由麒麟工程以0元转让给麒麟信安,对于麒麟信安经营规模影响较大。

季节性特征显著,应收账款逾期比例高

麒麟信安的主营业务为操作系统产品的研发和技术服务,延伸出信息安全、云计算等服务业务。招股书显示,麒麟信安2018年、2019年、2020年营业收入为0.8亿元、1.41亿元、2.31亿元,三年复合增长率为70.36%,2021年上半年营业收入为0.68亿元。

图片来源:招股书

图片来源:招股书

麒麟信安业务类别包括操作系统、信息安全和云计算三个类别。报告期信息安全的营收占比逐渐扩大,操作系统尤其是桌面操作系统收入在不断降低,且专用操作系统模块2019年和2021年上半年平均价格下降幅度较大。

麒麟信安表示:公司该年专用操作系统模块中的麒麟安全主机监视软件销量占比较高,分别为56.18%和89.45%,该类软件订单通常采购数量较大,且需要现场投入的技术支持人员服务较少,定价较低,因此拉低了专用操作系统平均模块的价格。

其中2018年-2020年,麒麟信安下半年收入占比分别为89.33%、84.86%和89.34%。可以看到,麒麟信安的营业收入呈现明显的季节性特征,导致年末应收账款余额较大。2018年至2021年上半年,麒麟信安应收账款账面价值分别为2797.56万元、7745.17万元、4970.76万元和4358.64万元,占同期营业收入的比重分别为41.11%、33.49%、35.18%和54.70%。

招股书显示,报告期内,前五名客户应收账款合计金额分别为1386.08万元、6346.64万元、1772.22万元和1971.97万元,占各期末应收账款的比例分别为45.35%、77.09%、33.15%和42.00%。2019年末前五名客户合计余额占比较高,其中A1单位应收账款余额为5324.30万元,占比64.67%,主要2019年度第四季度确认的收入金额较大,回款集中在次年。

和深信服(189.980, -1.61, -0.84%)(300454.SZ)、卫士通(53.390, 0.14, 0.26%)(002268.SZ)、锐捷网络和左江科技(92.070, -0.51, -0.55%)(300799.SZ)2018年至2020年三年平均应收账款周转率6.78相比,麒麟信安三年平均应收账款周转率仅有3.13,还不到平均水平的一半。2021年上半年,上述企业平均应收账款周转率为3.04,而麒麟信安仅1.36。

该情况的形成很大一部分受到麒麟信安的客户影响。报告期,麒麟信安产品直销给国防单位、行业集成商、政府机构和大型企业等客户,通过单一来源采购、商业谈判和招投标的方式获取订单。

公司向前五大客户包括A1单位、A2单位、A3单位、国家电网、中国电子科技集团公司、北京北大众志微系统科技责任有限公司等,来自前五大客户的合计销售收入占当期麒麟信安营业收入的比例分别为49.07%、71.99%、61.73%和 69.67%。对电力、国防领域客户的产品销售是报告期内麒麟信安收入和利润的重要来源。

国内大型军工、电力、政府单位的付款审批周期相对较长,导致该部分款项未能及时收回。另外,麒麟信安表示部分客户需要其最终客户结算后再支付麒麟信安相关货款,这无疑进一步拉长了回款周期。报告期麒麟信安逾期应收账款金额占应收账款余额的比重分别为34.62%、18.30%、45.54%和63.31%。

研发人员薪酬不足,上市前大额分红

报告期,麒麟信安的综合毛利率分别为72.17%、78.77%、70.94%和70.90%,处于较高水平,但净利润始终不高,分别为1099万元、2033.58万元、9890.63万元、429.42万元。

较高的人员成本导致高期间费用是主要因素,截至2021年上半年,麒麟信安共有471名员工,其中销售人员111名,研发人员207名,管理人员47名。2021年上半年支付给职工及为职工支付的现金为5519.58万元,占当期经营活动现金流出金额的比重为36.55%。

麒麟信安表示,自己是一家技术密集型企业,报告期研发费用分别为2756.29万元、5731.80万元、5012.73万元和2657.92万元,占营业收入的比例分别为34.59%、40.56%、21.68%和39.06%。其中支出最大的当属职工薪酬支出。界面新闻记者注意到,报告期麒麟信安的研发人员平均薪酬分别为18.58万元、19.97万元、21.74万元和10.60万元。

而同期销售人员的平均薪酬分别为22.25万元、23.11万元、23.47万元和8.57万元,销售人员薪酬明显高于研发人员,麒麟信安真的是技术密集型企业吗?

此外,发行前麒麟信安还存在多项内部控制缺陷。如2018年初将财务人员个人卡作为麒麟信安现金账户管理的情况,并使用个人卡支付285.73万元用于员工报销、薪酬福利奖金等支付。

2018年和2019年,为降低销售人员的税务成本,麒麟信安通过2家公司(以下简称“服务商”)为12名销售人员发放部分销售提成,金额合计438.55万元。 前述事项的整体资金流转过程为:麒麟信安将款项支付给服务商,服务商收到款项并扣除手续费后,通过转账或取现方式支付给代发人员,代发人员再支付给发行人对应销售人员。

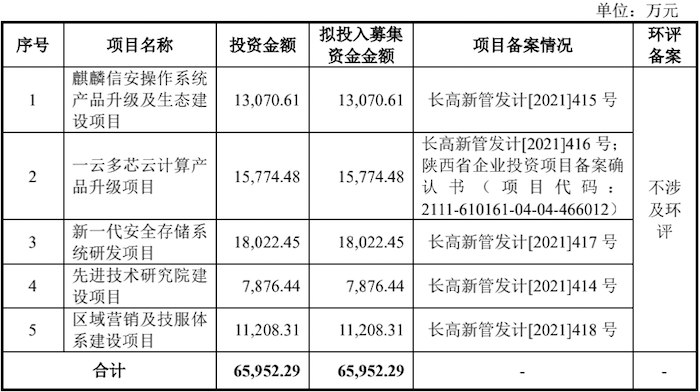

此次冲击科创板,麒麟信安拟募集资金6.60亿元布局产品升级、研发项目和建设研究院等。

图片来源:招股书

图片来源:招股书

值得注意的是,2019年至2021年上半年,麒麟信安发生现金分红金额分别为498.58万元、580.83万元和990.84万元,现金分红合计2070.25万元,占各期净利润的比重分别为24.52%、5.87%和230.74%。来源:界面新闻