茶企IPO困局,毛利率超50%的八马茶业,为何上市之路艰难?

中国的饮茶文化底蕴悠久,可反映到二级市场上,却没能走出一家上市公司。

说到茶叶行业龙头公司,则必提到已谋求八年上市之路的八马茶业。公开资料显示,该公司成立于1997年,是一家知名的全茶类全国连锁品牌企业,主要从事茶及相关产品的研发设计、标准输出及品牌零售业务。

2014年,八马茶业获得IDG资本、天图资本、同伟创业创投和天玑星投资等私募投资机构近1.5亿元的投资,冲击深交所中小板。

然而,八马茶业没能在深交所中小板上市,最终于2015年12月8日在新三板挂牌交易。之后在2018年4月,八马茶业又在新三板终止挂牌,开始谋求深交所创业板上市。

不过,在去年10月,八马茶业刚刚完成首轮问询回复,却意外宣告中止上市。据深交所网站信息显示,创业板拟上市公司八马茶业股份有限公司审核状态变更为“中止”。最终,八马茶业还是没能成功冲击A股茶企第一股。

资本市场的一面是喜茶、奈雪的茶等新茶茶饮陆续上市,而另一面却是知名传统茶企“折戟”创业板。IPO中止背后,这家曾在新三板上市的龙头茶企,有着怎么样的故事?

毛利率超50%,存大额关联交易

从产品布局上来讲,是一家知名的全茶类全国连锁品牌企业,主要从事茶及相关产品的研发设计、标准输出及品牌零售业务,产品覆盖乌龙茶、黑茶、红茶、绿茶、白茶、 黄茶、再加工茶等全品类茶叶以及茶具、茶食品等相关产品。

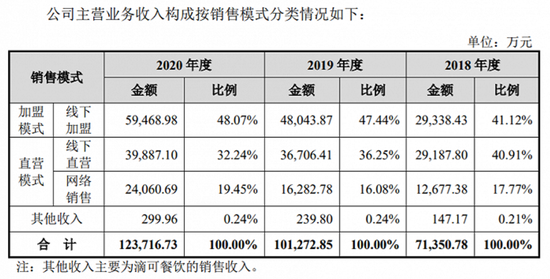

同时,公司主要通过直营模式与加盟模式进行销售,其中直营模式又分为线下直营和网络销售,形成了“直营+加盟”“线上+线下”的全渠道销售体系,构建起了茶叶、茶具、茶食、茶饮等系统化的茶生态体系。

值得一提的是,尽管国内茶企的规模普遍不大,茶企的业绩表现却可圈可点。营收上,从2018年至2020年,八马茶业的营收分别为7.19亿元、10.22亿元、12.47亿元;净利润分别为4810万元、9087.6万元、1.16亿元。

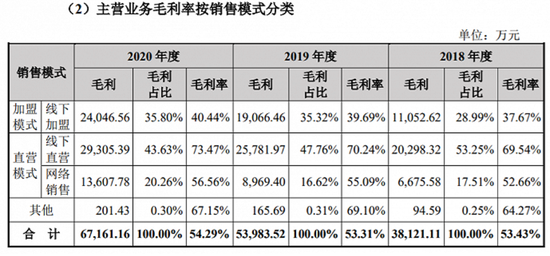

茶企平均毛利率在40%-60%之间,而这三年来,八马茶业主营业务的毛利率分别为53.69%、53.66%和54.56%。

根据营收构成来看,八马茶业的绝大部分营收是通过定制采购的模式贡献。各年度的报告期内,八马茶业的定制产品茶收入分别为1.40亿元、2.71亿元和3.20亿元;同时占各期采购总额的比例分别高达39.05%、51.92%和47.42%。定制采购的产品占其主营业务收入的比例分别高达52.63%、60.05%及54.31%。

招股书中,八马茶业与供应商们存在大额关联交易。在2020年度,八马茶业的前两大供应商分别为勐海县杨聘号茶叶有限公司和福建广林福茶业有限责任公司,分别采购普洱茶定制成品茶和白茶定制成品茶,采购成本金额分别高达5058.90万元以及1亿元。

而这家主要供应商福建武记茶业有限公司的实控人及控股股东信息中,八马茶业的董事和控股股东在列。

回顾2018-2020年的数据,八马茶业从福建武记茶业分别采购茶叶产品2318.33万元、4366.48万元以及1994.20万元。另外在2018年,八马茶业的定制采购金额为3.74亿元,自主生产和自主分装3.38亿元。而2018年八马茶业向关联方采购商品和接受劳务的关联交易占同期营业成本比例为13.49%,其中茶叶类产品采购关联交易为0.35亿元。

无论是IPO企业还是上市公司,关联交易,一直是监管层关注的重点。

另外目前,八马茶业更多的是选择加盟模式经营,根据招股书显示,目前公司门店数量超过了2000家,其中加盟店就超过了1700家,由此可见,加盟模式是公司进行渠道拓展的重要一环。

资料显示,近三年来八马茶业通过线下加盟模式赚取的营业额分别为2.93亿元、4.80亿元和 5.95亿元,占主营业务收入比例为41.12%、47.44%及 48.07%,呈连连上升趋势。 而这也意味着报告期内,公司加盟模式对业绩的贡献远高于直营模式。

但事实上,加盟店和直营店的收入和毛利率并不在一个量级,可以看出的是,线下加盟店拉低了该公司的整体毛利率水平。资料显示,在加盟模式下,该公司报告期内的毛利率水平只有40%左右,远远低于直营模式的毛利率。

在加盟店拉垮整体毛利率下,未来八马茶业如何能保持边际收益,带来更多的收入不得而知。

招股书中,对于IPO募集资金用途中提到,八马茶业拟以3.03亿元用于八马茶业营销网络建设项目。计划在全国15个城市新增308家直营店铺,其中购物中心店44家、临街专卖店168家、商超店96家。

市场推广费高昂,虚假宣传曾遭打脸

通过梳理八马茶业各项费用发现,近年来在市场推广方面甚显豪气,花费了数亿元巨资。

报告期内,八马茶业在支付市场推广及广告宣传费上分别为0.67亿元、0.91亿元和1.15亿元,也就是说三年间,在销售费用方面的开支将近3亿元。

八马茶业对此解释称,主要将市场推广费用投入在了公司品牌建设、线上线下(42.260, -1.06, -2.45%)推广渠道上。

果真如此?八马茶叶曾深陷一场产品虚假宣传的闹闻。

2018年9月27日,博鳌亚洲论坛在官微上斥责八马茶业存在虚假宣传,伪造授权书。

具体的原因,是八马茶业在公司网站首页宣传其产品为2018博鳌亚洲论坛指定用茶,并在网站“招商加盟”页面中使用了一份伪造的博鳌亚洲论坛授权书。

无独有偶,在更早之前,八马茶叶还因为旗下产品过度包装登上过质检黑榜。

事发于2017年,当时央视《每周质量报告》对八马公司的部分茶叶进行了测试,发现产品存在乌龙茶样品质量较差;污染物超标、实测品质低于明示等级等问题。针对以上问题,八马茶叶并未将其记入到招股书中。

存货存在滞压风险,近几年大幅增长

八马茶业的存货周转率也远高于同行。

2018-2020年,八马茶业存货账面价值分别为1.51亿元、2.09亿元和3.20亿元,呈连年大幅增长态势,占同期流动资产的比例分别为38.91%、43.46%和54.27%。同期,八马茶业存货周转率分别为2.19、2.62和2.13。与此可以形成鲜明对比的是,同行的澜沧古茶2018-2019年存货周转率仅为0.32、0.36,中国茶叶的同期数据为1.24、1.10。

同时通过对比发现,报告期内八马茶业无论是速动比率还是流动比率,均低于同行,这也意味着面临经营效率不佳的风险。

另一方面也预示着,如果八马茶业出现部分存货因市场需求变化而导致价格下降,或出现滞销等情况,则公司需对该等存货计提跌价准备或予以报损,从而将对八马茶业财务状况和经营成果产生不利影响。

中国茶叶企业的上市情况一直不是很乐观。不仅八马茶业,近年来包括福建安溪铁观音集团、信阳毛尖集团、四川竹叶青茶业、杭州龙井茶业集团等多家知名茶企IPO均以失败告终。

茶企们接连IPO受挫,不免让人怀疑传统茶企上市的底气还足不足。想要叩开A股之门,八马茶业IPO长跑何时结束,我们将持续关注。来源:德林社