红星美羚搏命IPO:第一大客户突变竞争劲敌,大幅裁员硬撑羸弱业绩!1400万“居间”无息借款之疑待解

在经过了近两年的漫长等待后,在创业板注册制开启之初便首批递交IPO申请的陕西红星美羚乳业股份有限公司(下称“红星美羚”)终于等到了上市委审议时刻的到来,这也是创业板目前在审企业中申报时间最为“悠久”的“钉子户”企业。

早在2020年7月1日,红星美羚的IPO申请便获得深交所正式受理。在目送诸多企业一一获得上市审核结果之后,这一次,在即将于2022年5月6日召开的五一小长假后首场创业板上市委审议会议上,红星美羚将作为当日上会首例接受上市委员们对其IPO准入资格的“答辩”。

作为一家以羊乳粉为主的集羊乳制品研发、生产和销售于一体的奶制品企业,红星美羚在羊奶这一与牛乳相比并不被大众广义接受的市场中,亦算是全国较有影响力的生产企业。

据红星美羚有关IPO申报材料显示,此次上市其计划发行不超过8510万股以募集3.14亿资金投向“红星美羚山羊奶产业化二期建设”、“红星美羚永庆奶山羊养殖园区建设”和“营销网络建设”等三大项目及补充流动资金。

这并非红星美羚首次与资本市场嫁接。

虽然早在2015年便成功登陆新三板并开始交易,有着较为丰富的公众公司挂牌经历的红星美羚,其此次IPO的前景却并未因此而减弱几许不确定性。相反,从其前期耗时已近两年的“漫长”问询审核期,在平均交易所问询时长约6个月的当下,便已经隐隐透露着些许不妙的预感。

“红星美羚IPO的前期问询审核期较长,除了其因为调整内部治理结构和受相关中介机构牵连而中止外,还与其被监管层遭受现场检查有关。”一位接近于监管层的投行人士告诉叩叩财讯。

而引发监管层对其此次IPO最大质疑的1400万元的“居间”无息借款涉“外循环”事件,便是由此次现场检查所揭发。

2018年底,红星美羚实控人以个人名义通过公司财务的私人账户向其数位供应商提供了共计1400万元的借款,而这笔款项却又经由供应商实质流向了红星美羚的多位经销商,此后。这些经销商又将此笔资金用以采购红星美羚的相关产品,从而形成了资金的体外循环。

“体外循环是财务造假的惯用手段之一,虽然并不是说红星美羚的相关千万资金的借款一定涉及财务造假,但这种做法至少反映出了企业财务内控的缺失。”上述投行人士坦言。

更值得注意的是,红星美羚在被监管层现场检查出上述千万元“居间”借款问题后,这一由实控人授意并通过多道过桥账户曲折隐藏的“刻意隐瞒重大事项”的责任,却被推至了公司财务人员的头上。

千万元“无息”居间借款的迷雾,仅仅是红星美羚IPO的瑕疵之一。

相对羸弱的基本面和背后透露出的种种隐患,则可能是绊倒红星美羚IPO的又一障碍。

据红星美羚申报材料显示,自2017年起,其扣非净利润的皆保持着逐年小幅增长的态势,从最初仅3800万左右的规模,增长至2020年的5689.05万上下,但到了2021年,在经历了2020年的同比大增后的净利润,却出现了近五年来的首次负增长,这也让红星美羚此次IPO的最近一期财报扣非净利润下滑至了5000万元——这一业内公认的创业板审核红线边缘。

业绩的波动显然并非来自于行业的普遍性。

在红星美羚最新扣非净利润逼近5000万元“红线”的背后,则是高毛利产品的滞销和降价,甚至是依靠大幅裁员来保住这捉襟见肘的利润,而与其合作多年的第一大客户,也在2020年时蹊跷注销,并通过其它存续主体转身成为了红星美羚的同区域同产业的劲敌,昔日的亲密同盟,如今成为对手。

1)第一大客户转身成最大对手背后:大幅裁员、清仓双管齐下搏命IPO

对于红星美羚而言,在经过自2017年至2020年的连续4年业绩增长后,2021年扣非净利润的负增长,或许只是红星美羚面临成长空间进一步遭到挤压的开始。

2021年,红星美羚的营业收入录得3.78亿,较2020年的3.63亿继续保持着增长,但增收不增利的局面,让正在冲击上市的红星美羚陷入了尴尬之境。

在扣非净利润同比下滑近12%的2021年,红星美羚也承认,在2021年中,公司的综合毛利率再度下滑至近五年来的次低点。

在2017年至2020年期间,红星美羚的毛利率基本保持在较高的水平,除了2018年因原材料涨价和婴幼儿配方乳粉配方注册制度施行等原因,使得其当期毛利率一度下滑至32.62%外,其余的几年,红星美羚的毛利率皆超过了38%,尤其是2017年当年,其毛利率更是达到了46.27%,2020年其综合毛利率也超过了40%。

但在经历了2020年的营收和业绩的暴涨之后,2021年,红星美羚的毛利率再度回落至了34.67%。

“2021 年公司毛利率下降的主要原因系当期收入结构变化(如高毛利率的婴配粉收入占比下降、低毛利率的大包粉上升),以及部分婴幼儿配方乳粉产品价格降低等原因综合导致主营业务毛利率较 2020 年度下滑”,在向深交所递交的相关IPO申报材料中,红星美羚如此解释其毛利率的异动。

实际上,如果不是在2021年内采用低价“甩卖”低毛利率的“大包粉”的方式,红星美羚的营收和利润会陷入更为难堪的局面。

大包粉即为全脂纯羊乳粉,即将生鲜羊乳通过净乳、巴氏杀菌、浓缩、喷雾干燥以及冷却等湿法工艺工序生产而成,为红星美羚较为初级的产品,客户在购买大包粉后,再进一步加工成羊奶制品。

据叩叩财讯获得的一组最新数据显示,红星美羚最为主要的三种产品为儿童及成人乳粉、婴幼儿配方乳粉及大包粉,在2021年中,前两种产品的销售金额都出现了下滑,而2021年红星美羚营收同比增长的那近1500万的金额,则悉数来自于对大包粉的“清库存”——当年大包粉销售金额达3292.79万元,而2020年中,红星美羚来自于大包粉的营收则仅为1559.87万元。

在红星美羚此次IPO的招股书中披露的一个细节也侧面证实在其他两项主营产品遭遇销售瓶颈之下其利用“低毛利”的大包粉销售拼命做高销售业绩的事实。

在2021年,红星美羚直销业务的毛利率大幅下滑,从2019年和2020年的53.71%、43.04%直接断崖式下滑至29.37%,对此,红星美羚解释称是因为“为控制大包粉的库存”,而向陕西金牛乳业有限公司销售“长库龄大包粉”,从而大幅拉低了直销毛利率。

在红星美羚陷入基本面危机的另一面,其最大的威胁,更来自于昔日的同盟。

曾几何时,一家名为无锡舍得生物科技有限公司(下称“舍得生物”)及其实控人家族曾是红星美羚最为亲密无间的伙伴。

二者之间的亲密关系,曾让舍得生物在2014年甫一成立当年便成为了红星美羚最为重要的客户,也曾让红星美羚在筹备新三板挂牌前期一度计划引入舍得生物作为股权投资者以共同分享资本市场带来的红利,二者之间的信任度,还甚至将舍得生物的关联人划拨的资金误以为是代替舍得生物入股所用。

在2018年之前,舍得生物一直以大额的采购金额牢牢稳居于红星美羚的第一大客户之位。

数据显示,2017年,红星美羚来自于舍得生物的销售金额便已达4828.34万元,占其当期营收的18.47%,2018年,舍得生物更是为红星美羚贡献了8638.52万的营收,占其当期营收比例的27.48%。

反观2017年和2018年中,红星美羚除舍得生物的其他前五大客户中,对红星美羚的采购金额皆仅在1000万元左右,就算当期的第二大客户,也仅为红星美羚贡献了5%左右的销售额。

时间进入2019年,舍得生物这家对于红星美羚而言可谓是最为重要的客户却突然消失在了前五大客户名单中。

在舍得生物之后,红星美羚来自于单一客户的营收比最高也仅有6.83%,与舍得生物对其的贡献皆不可同日而语。

2020年,舍得生物突然宣布注销。

舍得生物缘何突然与红星美羚分道扬镳并选择解散呢?

原来舍得生物实际控制人家族,并不满足作为羊奶乳品下游经销渠道的布局,在依托自己多年来对固有销售渠道优势为基础,向上游羊奶产品的生产制造拓展,在2018年前后,通过入股成为了另一家羊乳生产加工企业——陕西圣唐乳业有限公司(下称“圣唐乳业”)的实际控制人,从而实现了从生产到销售的一条龙体系的建成。

圣唐乳业与红星美羚不仅皆为羊奶产品生产企业,二者的产品同质化严重,需要指出的是,二者注册地皆为陕西省渭南市富平县城,皆为同一区域企业。

此外,无论从注册资本还是人员规模来看,圣唐乳业与红星美羚也不遑多让。

工商数据显示,圣唐乳业成立于2009年11月,注册资本为16764.2982万元,现有员工500人。反观红星美羚,其注册资本则为6380万元,截至2021年12月31日,共有员工455人。

据圣唐乳业官网称,其是一家致力于有机牧草种植、奶山羊良种繁育、公羔育肥、乳制品研发、生产加工和销售、羊文化传播为一体的全产业链现代化羊乳企业,总部位于富平县高新技术产业开发区泰安路中段东侧,总占地220亩,总投资额7.35亿元,已完成投资4.25亿元,可实现年产值24亿元,税收9000万元,解决600余人就业。

公开信息显示,早在2018年 8 月,圣唐乳业全新智能化透明工厂正式投产使用。但由于投产存在试生产期,产能需要逐渐释放、奶源的供应也需要渐进解决,在经过近两年多时间的磨合和产能释放后,从昔日的第一大合作伙伴,到今日最大的竞争对手,在舍得生物实控人控股圣唐乳业后,其对红星美羚的潜在冲击风险正在随着时间的推移而放大。

一边需要面对主要产品儿童及成人乳粉、婴幼儿配方乳粉的销售瓶颈,另一边还有昔日最重要的伙伴化身竞争对手后的咄咄相逼,为了进一步保证自己在申请IPO期间的基本面能满足上市条件,红星美羚更使出了大幅裁员的方式来节约成本以搏命资本化。

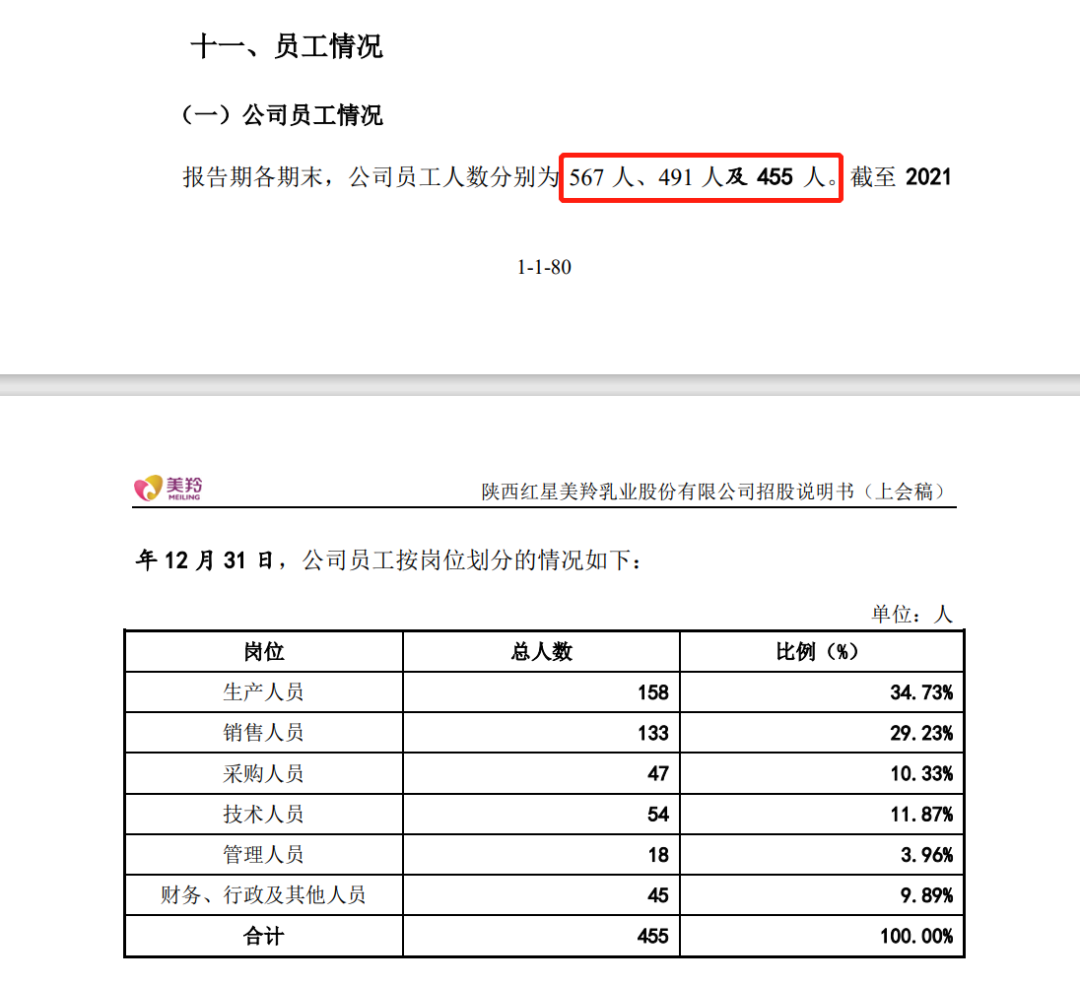

“2019年以来,红星美羚借疫情之名大幅裁减人员以节约成本,在两三年内裁员人员更是超过百人以上。”一位接近于红星美羚的知情人士向叩叩财讯表示,在2016年后,红星美羚在挂牌新三板后,其业务也呈现了扩张之势,公司人员也开始规模化增长,人数在2019年时最高达到了近600人,但如今,红星美羚整个企业人数仅450人左右,员工人数比2017年时还要少。

红星美羚此次IPO的相关申报材料中透露的相关数据,也证明了上述知情人士的相关说法。

上述申报材料显示,2019年底,红星美羚员工总数为567人,而2021年底,其员工总数仅剩下455人,两年间至少112名员工被裁。

近两成员工裁员的结果,则为红星美羚至少节约了超过350万的成本费用。

同样据红星美羚的财务数据显示,其2019年其员工薪酬总额共计3992.51万,但到了2021年,其员工薪酬总额则仅为3640.53万元。

结合红星美羚2021年当年扣非净利润仅5016.40万元的现状,也就意味着如果红星美羚未进行大规模裁员,仅以2021年员工薪酬的水平继续与2019年时看齐,那么红星美羚在最近一期报告期内的扣非净利将跌至5000万元之下。

2)资金“体外循环”之疑拷问内控有效性

也许,如果不是监管层启动对红星美羚IPO的现场检查,在前期IPO申报材料中一直被“刻意隐瞒”的1400万元的“居间”无息借款事件之谜便很难被外界获知。

据深交所对红星美羚于2021年7月下发的落实审核中心意见函显示,仅现场检查,2018 年 12 月末,作为红星美羚的实际控制人王宝印,曾以个人名义向公司鲜奶供应商黄忠元等七人借款 1400 万后。这笔钱实际上也并未由黄忠元等人所用,而是旋即转借给了红星美羚经销商殷书义等八人,在该几人经销商获得资金后用于向红星美羚采购商品。

在上述事端被揭发后,红星美羚一方否认该资金的“体外循环”存在财务造假的可能。

“殷书义等八名经销商向公司采购系其真实的内在商业需求,其向供应商借款应认定为民事借贷关系,属于其采购资金来源问题。同时,上游黄忠元等人均知悉是帮下游殷书义等人借款,以经销卖出的羊奶粉款为还款来源。”红星美羚对此辩解称,由于 2018 年四季度,公司初始未予同意经销商殷书义等八人筹划通过赊销的方式满足其年底规模化进货的想法,因此他们另辟途径,请求公司协调上游生鲜羊乳经营大户给其短期借款进货,以羊乳粉销售后的回款偿还。公司管理层同意后按其所需进货合计总金额向上游羊乳供应商协调借款,总金额 1400 万。

但红星美羚所称的向上游生鲜羊乳经营大户协调的借款,实际上又是来自于红星美羚实控人王宝印,而该资金又是通过红星美羚财务人员喻婷的个人账户转至其上游供应商账户。

此外,红星美羚还称,上述1400万款项,在2019年11月之前已经偿还完毕,其中2019年1月1日至7月26日,殷书义等经销商通过终端市场销售回款,陆续还款总计1393万元。2019年11月,尾款7万元的欠款方李扬将资金偿还完毕。

可见,这笔由红星美羚所称的应认定为民事借贷关系的巨款,更是由红星美羚实控人无息提供。

“要证明拟IPO在资金拆借中属于民事借贷关系的合理性,比较重要的一环就是是否按照标准利率给予计息,不然便可能被认定为存在需要解释的疑点。”北京一家大型券商的资深保荐人代表认为。

正如上述所言,这笔发生在此次IPO报告期内的蹊跷资金“拆借”,并未在红星美羚的招股书申报材料中予以披露。

“请保荐人、申报会计师对上述事项进行核查,详细说明核查方法、核查过程、核查依据、核查结论,并明确说明尽职调查中未发现该居间协调借款事项是否表明前期尽职调查不符合相关规定,未能勤勉尽责。”深交所在落实审核中心意见中指出。

最终,红星美羚的实控人和中介保荐方却把“锅”甩给了财务人员也就是该资金账户的所有人喻婷头上,称是其“个人认识问题”,“自作主张”隐瞒了该账户的信息。

“申报前喻婷认为该借款的居间账户中的资金与其个人无关,其只是代管代办记账,且也与红星美羚无关,因此自作主张,在未询问中介机构的情况下,未带领中介机构项目组人员去打印该账户流水”,红星美羚在对深交所的相关问询回复中称:“喻婷因其个人认识问题,在未进一步咨询项目组的情况下,未向中介机构提供完整的银行账户信息,导致了该账户的遗漏,喻婷对此向中介机构和现场检查组进行了专项说明”。

由此,红星美羚的中介保荐机构也认为自己在前期对资金流 水的尽职调查做到了勤勉尽责,符合相关的规定。

不过,红星美羚也承认:“公司实际控制人对此事知晓,同意关键实施方案,并出面协调少数借款人”。

“显然此事是由红星美羚的实控人一手主导,并经由财务人员的账户将资金划拨,如果说财务人员因个人认识问题而隐瞒了该账户的存在,那么作为一个曾在新三板挂牌多年的企业中担任实控人的高层领导,红星美羚的实控人兼董事长是不可能不清楚该事项对于IPO而言的重要性。这一事件,纵然不是财务造假粉饰报表的问题,也至少呈现的是其IPO信息披露的质量和企业财务内控皆存有硬伤。”上述投行人士坦言。

种种瑕疵下,创业板“钉子户”红星美羚的IPO前景是否会迎来其期望中的结果?一起拭目以待!来源:叩叩财讯