信达证券IPO:上会当月被证监会指合规管理、内部控制存较大缺陷

作为一家自身就有投行业务,具备保荐资质及熟稔公司上市发行条件的证券公司,信达证券股份有限公司(下称“信达证券”)自身IPO的冲击充满了看点。资料显示,信达证券在2020年末递交了主板IPO招股书申报稿,经2021年4月份的问询后,终于在2022年的6月末登上并顺利通过发审会。

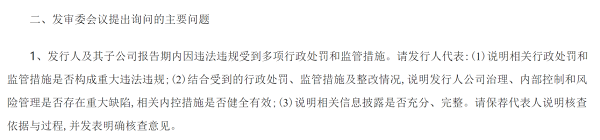

实际上,就在6月份上旬,监管层刚刚发布了一则对信达证券的行政监管措施,涉及公司两名主要高级管理人员,并被点名批评公司内控存在较大缺陷。发审会上,公司报告期内是否涉及重大违法违规的问题同样受到发审委的重点关注及问询。报告期内的多次行政处罚及监管措施为公司及公司的上市之路,蒙上了一层阴影。

图片来源:中国证监会官网

证监会批公司存较大缺陷,两高管被约谈

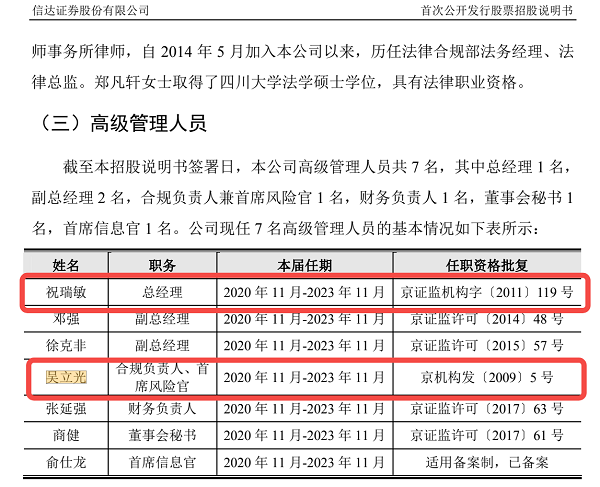

2022年06月10日,中国证监会官网公布了一则对信达证券的行政监管措施——《关于对祝瑞敏、吴立光采取监管谈话措施的决定》。《决定》显示,中国证监会经查发现,信达证券未完成香港控股平台的设立,未完成返程参股公司建信国贸(厦门)私募基金管理有限公司的清理,以及未按照《证券公司和证券投资基金管理公司境外设立、收购、参股经营机构管理办法》(以下简称《境外办法》)的规定修改境外子公司的公司章程。

证监会认为,信达证券上述情况违反了《境外办法》多条规定。且据证监会表示,《境外办法》给予了信达证券长达3年的整改时限,但公司“整改工作进展缓慢,整改积极性不够;对相关监管承诺事项的作出和执行较为随意,反映出信达证券在合规管理、内部控制方面存在较大缺陷。”

图片来源:中国证监会官网

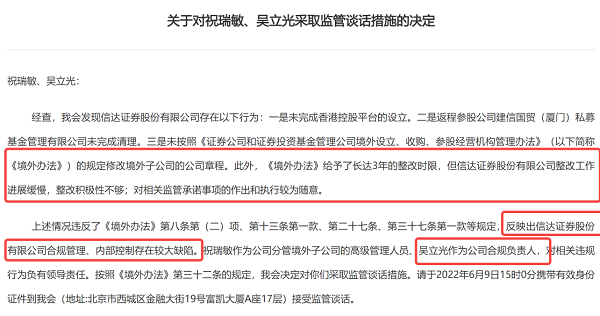

据《首次公开发行股票并上市管理办法》规定,发行人的董事、监事和高级管理人员符合法律、行政法规和规章规定的任职资格,且不得存在最近36个月内受到中国证监会行政处罚,或者最近12个月内受到证券交易所公开谴责的情形。

图片来源:《首次公开发行股票并上市管理办法》

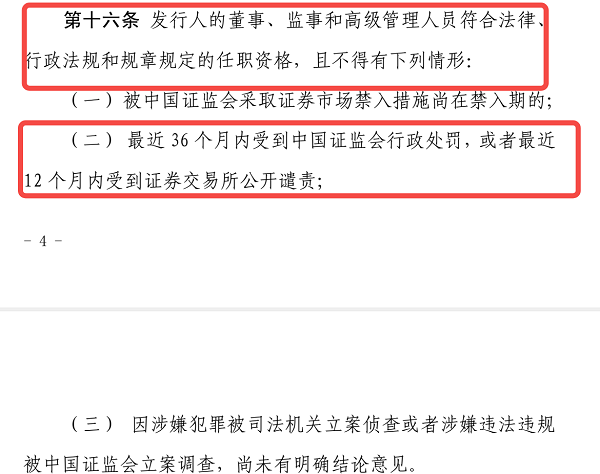

以及《首次公开发行股票并上市管理办法》规定,发行人的内部控制制度健全且被有效执行,能够合理保证财务报告的可靠性、生产经营的合法性、营运的效率与效果。

图片来源:《首次公开发行股票并上市管理办法》

前述问题中,证监会认为,信达证券显示出了在合规管理、内部控制方面存在较大缺陷。且祝瑞敏作为公司分管境外子公司的高级管理人员、吴立光作为公司合规负责人,对相关违规行为负有领导责任。

图片来源:公司招股说明书

本网记者注意到,信达证券招股书显示,祝瑞敏为公司总经理,吴立光为公司合规负责人、首席风险官,俩人均为公司高级管理人员。在此情况下,公司高管是否仍具备拟申报企业高管的任职资格以及公司是否仍具备拟IPO公司主体资格的问题备受关注。

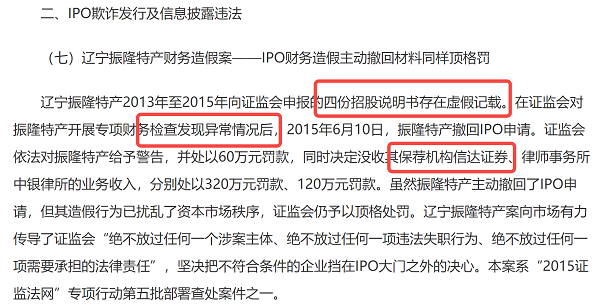

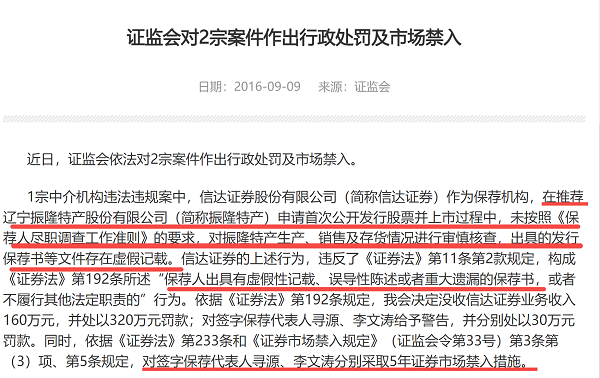

为振隆特产IPO造假保荐人,被批申报文件存虚假记载

此前,证监会曾多次在其官网披露信达证券作为保荐机构,在保荐振隆特产IPO过程中存在未勤勉尽责及在保荐书中进行虚假陈述及记载的问题,并将公司此前保荐的“振隆特产IPO”案例树立为IPO欺诈发行及信息披露违法的典型。

图片来源:证监会官网

据证监会调查,在2013年至2015年期间推荐振隆特产IPO过程中,信达证券作为保荐机构,出具的发行保荐书等文件存在虚假记载。

图片来源:证监会官网

证监会认为信达证券的行为违反了《证券法》第11条第2款规定,构成《证券法》第192条所述“保荐人出具有虚假性记载、误导性陈述或者重大遗漏的保荐书,或者不履行其他法定职责的”,并最终没收信达证券业务收入160万元,并处以320万元罚款;对签字保荐代表人寻源、李文涛给予警告,并分别处以30万元罚款及5年证券市场禁入措施。

值得注意的是,据证监会调查,振隆特产财务造假从2012年持续至2015年,而信达证券2010年承接该项目,从上市前辅导到推荐上市持续近5年时间,但在振隆特产IPO造假事实被查证后,却表示对公司的造假情形全不知悉。但对信达证券这种“完全不知悉”的态度,证监会也明确表示了质疑。

此外,作为“资本市场的守门人”,信达证券在“振隆特产IPO造假案件”中,作为保荐机构尚能在自身的发行保荐书中存在虚假记载,公司如何确保自身IPO过程中所披露信息的真实、准确、完整性也值得被关注。

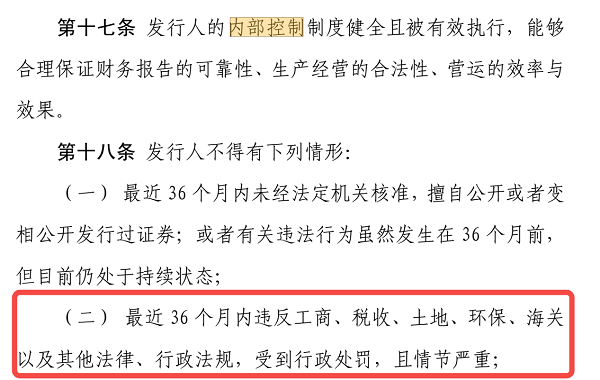

公司投行业务波动大,报告期内存多次行政处罚及监管措施

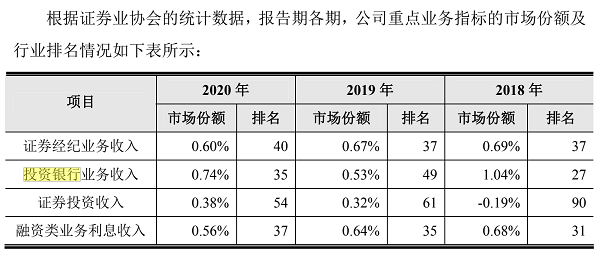

至于公司自身的投行业务,据招股书显示,信达证券报告期内投行业务的收入分别为30,662.64万元、23,022.89万元和54,201.75万元,占公司营业收入的比例分别为18.48%、10.36%和17.14%。

在此期间,信达证券投行业务收入的市场份额分别为1.04%、0.53%、0.74%,行业排名分别为27名、49名、35名。公司投行业务的市场份额及排名均呈波动下滑趋势。

图片来源:招股说明书

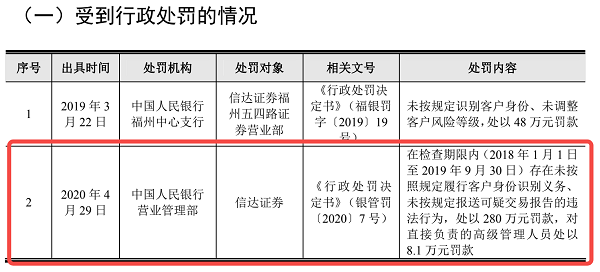

值得注意的是,在2018年-2020年底,信达证券还受到过两次行政处罚和3次监管措施。其中,两次行政处罚的内容分别为“未按规定识别客户身份”的违规情形,及“未按规定报送可疑报告”的违法行为。公司两次违规、违法情形分别为处以48万元、280万元罚款。

图片来源:公司招股书

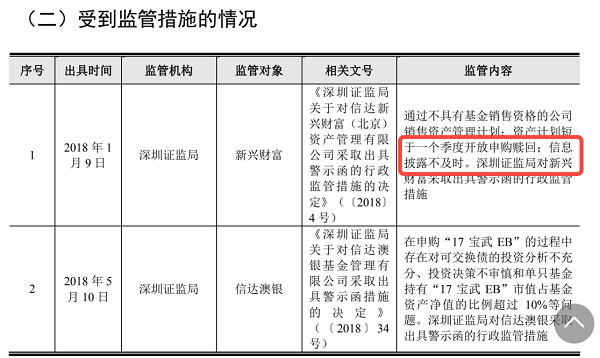

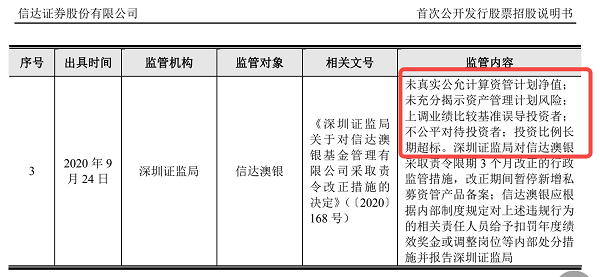

其中,公司披露内容显示,信达证券报告期内发生的不合规情形种类繁多,包括通过不具有基金销售资格的公司销售资产管理计划、未真实公允计算资管计划净值、未充分揭示资产管理计划风险、上调业绩比较基准误导投资者、不公平对待投资者等。而作为本应担负起“守门”责任的资本市场参与者,公司在明确知悉各项风险及披露要求的情况下,仍出现上述违规情形的原因值得关注。

(文章来源:中宏网)