净利率波动诡异 青岛青禾外币交易藏猫腻

青岛青禾人造草坪股份有限公司(以下简称:青岛青禾)已经披露了招股说明书,计划登陆上交所主板。这家公司主要从事人造草坪及人造草丝的研发、生产和销售业务,是全球生产和销售规模排名第二的人造草坪企业。

本次IPO,青岛青禾拟募集资金10.92亿元,用于建设位于越南的人造草坪生产基地三期项目、草丝生产基地建设技术改造项目等。

人造草坪行业国外发展较早,市场也相对成熟。我国从事人造草坪生产的企业多数以出口为主。而且,人造草坪行业集中度较高,2021年全球人造草坪销量中,前十大厂商占比达到55%。其中,另一家A股上市公司共创草坪(605099.SH)以15%的全球市占率占据行业第一的位置。青岛青禾以12%的全球市占率,处于行业第二的位置。两家公司均以欧美客户为主。

共创草坪和青岛青禾的主要生产基地均在越南。这种“两头在外”的特点也让他们面临更多汇率波动风险。

但是,在客户和生产基地均相似的情况下,青岛青禾和共创草坪披露的汇率波动造成的损益却差别巨大。

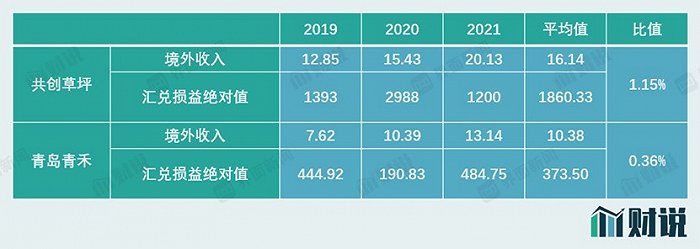

第一组矛盾的数据是有关“汇兑损益”科目。

通常企业销售和实际收款之间会存在一定时间差。由于涉及外币经营,这一时间差会导致销售金额和收款金额可能会由于汇率变化而有差异,这一差异部分通常记录在“汇兑损益”科目中。该科目归于财务费用项下,最终会影响当期净利润。

青岛青禾2019年到2021年计入财务费用的汇兑损益分别为444.92万元、 -190.83万元和484.75万元。青岛青禾90%以上的收入来自境外,因此收入主要为美元或欧元。如果人民币升值则会对青岛青禾产生不利影响为汇兑净损失,人民币贬值则为汇兑净收益。以人民币对美元为例,2019年人民币全年呈贬值趋势,2020年则出现大幅升值,2021年全年呈小幅升值趋势。但是,在2020年人民币经历大幅升值之后,青岛青禾2020年只记录了190万元的汇兑损失,2021年再度转为汇兑收益484万元,这与人民币升值趋势不符。

图片来源:Wind、界面新闻研究部

无论是产地还是客户,和青岛青禾业务非常类似的共创草坪2019年到2021年记录的汇兑损益分别为1393万元、-2988万元和-1200万元。可以看到,共创草坪2020年和2021年记录的汇兑损失和人民币升值的趋势是一致的。

另外,有关汇兑损益金额,青岛青禾也比共创草坪小了不少,这也和他们之间的境外销售规模不匹配。

共创草坪有部分收入是来自国内客户,剔除这部分不受汇率的影响,共创草坪2019年到2021年境外业务收入分别为12.85亿元、15.43亿元和20.13亿元。同期,青岛青禾境外收入分别为7.62亿元、10.39亿元和13.14亿元。这些境外收入均会由于汇率波动产生汇兑损失,可以看作产生汇兑损失的“基数”。过去三年,共创草坪汇兑损益绝对值的平均数和三年平均境外收入的比值为1.15%,而青岛青禾只有0.36%。

图片来源:Wind、界面新闻研究部

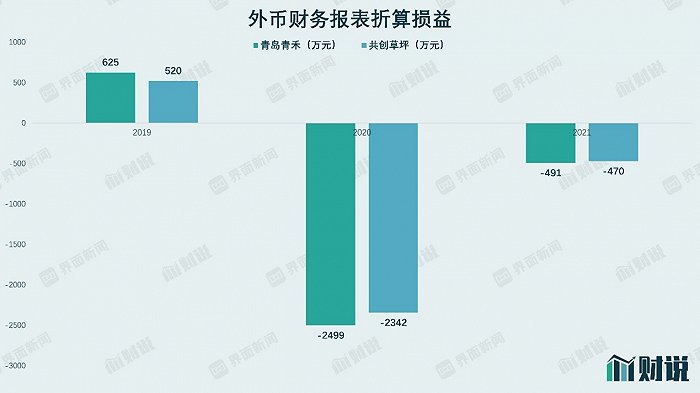

另一组矛盾的数据在于“外币财务报表折算差额”。

外币报表折算差额,是指在编制合并财务报表时,把国外子公司或分支机构以所在国家货币编制的财务报表折算成以记账本位币表达的财务报表时,由于报表项目采用不同汇率折算而形成的汇兑损益。外币报表折算损益是一种未实现损益,因此不影响在当期净利润,而是记录在其他综合收益中。

2019年到2021年,青岛青禾外币财务报表折算差额分别为625万元、-2499万元和-491万元。同期,共创草坪的外币财务报表折算差额分别为520万元、-2342万元和-470万元。共创草坪的外币财务报表折算损益反而小于收入、资产规模更小的青岛青禾,这也让人不解。

图片来源:Wind、界面新闻研究部

除此之外,青岛青禾的毛利率和净利率水平也大幅低于同行共创草坪。共创草坪毛利率水平在35%以上,直到2020年全球大宗商品涨价才使得其毛利率下滑至27.9%的水平;青岛青禾的毛利率在2019年只有21%,2020年却大幅增加至30.4%,到了2021年又因为原材料成本上涨下滑至23.88%。共创草坪净利率长期保持在15%以上,青岛青禾净利率2020年和2021年才分别达到12.78%和10.12%。

汇兑损益占净利润比例虽然不高,但几乎涉及青岛青禾的每一笔交易,与同行和汇率趋势不符的问题值得投资者警惕。

(文章来源:界面新闻)