转战创业板IPO,蓝箭电子固守传统封测,市占率不足0.1%

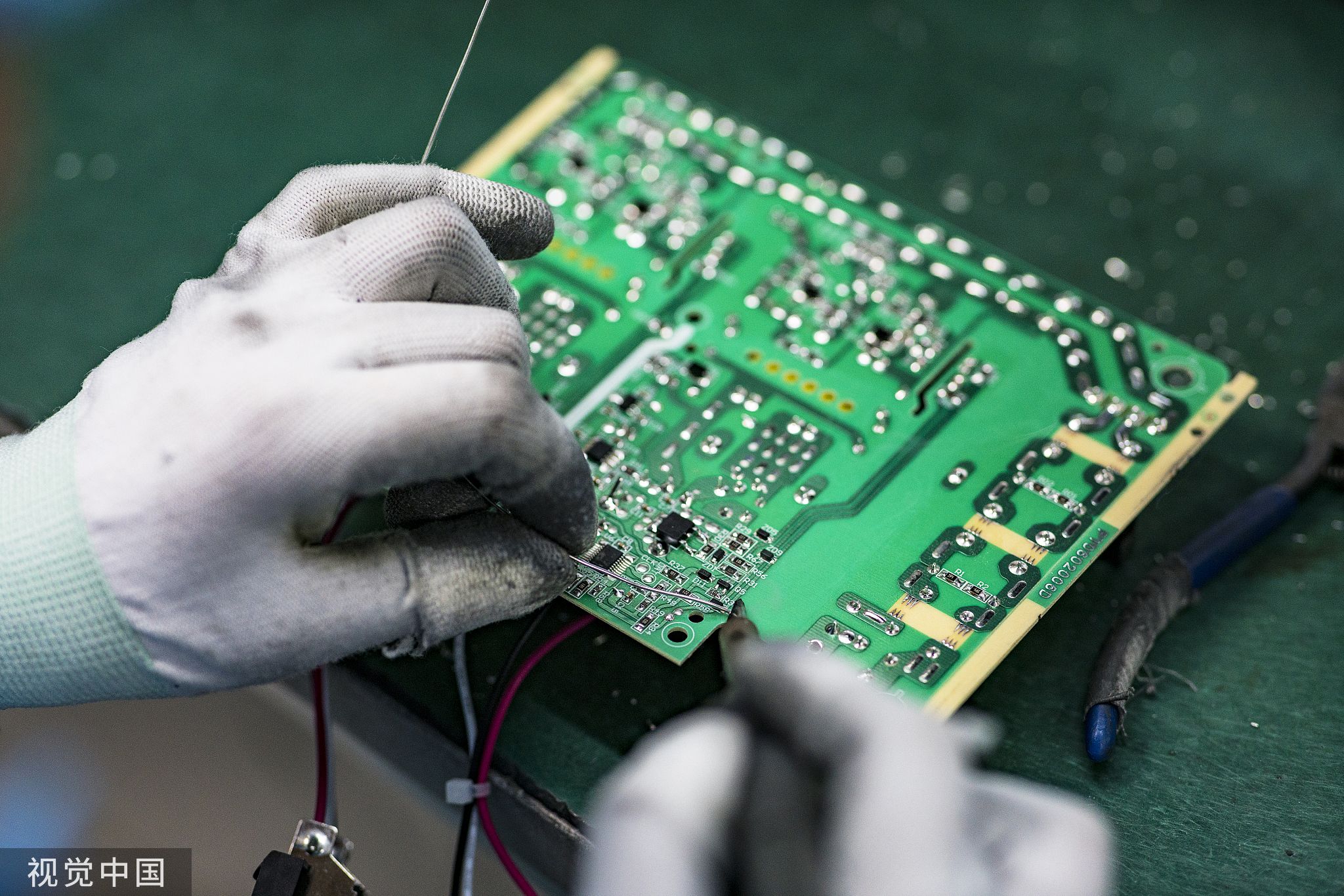

半导体封测厂商佛山市蓝箭电子股份有限公司(以下简称“蓝箭电子”)将于9月7日创业板首发上会。

此前,公司曾在2020年6月申请科创板上市,但于2021年8月又撤回上市申请。不久后由科创板转战创业板。

虽然2021年来半导体行业景气正高,但公司却出现业绩下滑、毛利率走低等情况。研发费用不到同行8%,固守传统封测,先进封测技术未有突破,更是公司逐渐被拉开距离的原因。

市占率不足0.1%

资料显示,蓝箭电子主要从事半导体封装测试业务,主要产品包括三极管、二极管等分立器件产品以及锂电保护IC等集成电路产品。

目前,蓝箭电子仍以传统封装技术为主,主要封装系列包括SOT、TO、SOP等。在先进封装领域,公司掌握的先进封装技术较少,尚未掌握Bumping、MEMS等其他封装前沿技术。

相比之下,同行业长电科技、华天科技、通富微电等龙头封测厂商在先进封装领域已拥有FC、BGA、WLCSP、SIP等多项技术,封测技术覆盖分立器件、数字电路、模拟电路和传感器等多个领域。

但蓝箭电子的封测技术目前主要覆盖分立器件、模拟电路等领域,产品结构较为单一,与龙头厂商存在较大差距。

招股书显示,公司主要掌握的封测技术包括通孔插装技术、贴片式封装技术、倒装焊封装技术及系统级封装技术,其中通孔插装技术早在上世纪70年代就在行业内开始应用,贴片式则是80年代开始应用。

2021年,蓝箭电子先进封装收入占比为14.34%,而同行业长电科技这一占比已超50%。

当下半导体封测行业正在经历从传统封装向先进封装的转型。随着上游晶圆制造领域技术不断革新,下游消费市场对于低功耗、小型化器件需求不断增长。

不过,公司自有品牌产品仍以三极管、二极管和场效应管为主,部分产品标准化及通用性程度较高,被替代性风险进一步增加。

固守传统封测,在先进封测领域未能有所突破,也导致蓝箭电子市占率低下。2020年,蓝箭电子集成电路封装测试市场占有率仅为0.09%,不足千分之一。

主营业务毛利率方面,蓝箭电子也远落后于同行。2021年,行业平均毛利率为27.94%,公司为23.11%。比起富满微54.02%和银河微电32.32%的成绩,更是落后一大截。

研发费用上,2021年行业平均值为46732.77万元,公司仅3606.81万元,研发投入不足同行均值的8%。

涨价潮下,毛利率降幅超40%

招股书显示,公司主营业务分为自有品牌产品和封测服务产品。其中,自有品牌产品占比不断缩减。2019至2021年(以下简称“报告期内”),其收入占比从59.53%下降至48.67%。

营收占比正在提升的封测服务毛利率却逐年走低。报告期内,公司封测服务产品毛利率分别为26.25%、25.68%和22.43%。

随着半导体产业链国产替代进程加快以及“宅经济”、“云办公”的流行,新型应用场景为消费类电子带来的市场增长空间,却没有给蓝箭电子带来新的盈利空间。

报告期内,公司封测服务收入由1.97亿元增至3.74亿元,但是封测服务产品毛利率却从26.25%下滑至22.43%。其中,封测服务集成电路产品从2019年的29.28%下降到2021年的24.21%,下降了5.07个百分点。

“受市场竞争因素和产品结构调整的影响,单价的下降幅度超过了单位成本下降幅度。”蓝箭电子表示。

半导体领域的竞争白热化,降价成为公司间竞赛的策略之一。产品降价潮下,公司盈利空间进一步被压缩。

2021年,公司产品平均单价虽然有所提升,从476.73元/万只上升至517.20元/万只,但未能扭转毛利率走低的趋势,毛利率继续下滑至24.21%。

原因在于材料涨价,单位成本的增长幅度超过销售单价的增长幅度。2021年,销售均价提高8.49%、造成毛利率增加6.38个百分点;但单位成本提高12.71%、造成毛利率下降9.91个百分点。

涨价潮仍在持续。今年第一季度,受市场影响,公司上游材料价格上涨,封测服务产品的单位直接材料为209.36元/万只,较2021年同期增长24.53%。

加上新增设备转固后,规模效应尚未有效发挥,一季度封测服务产品的单位制造费用为133.73元/万只,较2021年同期增长36.05%。

在产品降价潮和材料涨价潮的“左右夹击”下,今年以来公司毛利率暴跌。1-3月,蓝箭电子封测服务毛利率一度跌至13.64%,较2021年同期下降10.22个百分点,降幅超过40%。

上半年,公司实现营业收入3.7亿元,较2021年同期增长2.88%;净利润为3590.50万元,较2021年同期减少634.15万元,下降15.01%。

受疫情、国际形势等原因影响,下游终端市场尤其是消费类电子市场需求放缓,对公司经营业绩造成不利影响。

半导体行业高涨时蓝箭电子尚未能保持盈利空间,随着下游市场需求放缓,业绩更是不容乐观。根据招股书,预计前三季度归属于母公司所有者的净利润5500至6000万元,变动幅度-11.88%至-3.86%,仍未扭转下滑趋势。

(文章来源:界面新闻)