新股频破发,打新股民、承销商均浮亏!如何正确“打新”?

本周(9月26日-9月30日)及节后首周(10月10日-10月14日)IPO动态如下:

1.节后开市当周共有11家公司启动申购,科创板4家、创业板2家、深交所主板2家、上交所主板1家、北交所2家;

2.本周共有21家公司上会,其中,沪深主板4家、科创板1家、创业板9家、北交所7家;

3. 截至发稿,节后首周共有6家公司上会,北交所2家,创业板4家;

4.本周共有17只新股上市,其中,深交所主板2家、上交所主板1家、科创板5家、北交所3家、创业板6家。

【节后首周新股申购】

节后开市当周共有11家公司启动申购,科创板4家、创业板2家、上交所主板1家、深交所主板2家、北交所2家。

箭牌家居:IPO时隔一年终于过会

箭牌家居主营卫生陶瓷、龙头五金、浴室家具、瓷砖等。公开资料显示,箭牌家居是国内较早进入陶瓷卫浴行业的企业之一。根据 Euromonitor 数据,2018 年,公司在卫生陶瓷市场的市占率为7.3%,位列国内卫浴市场国产品牌前列。去年7月,箭牌家居首次提交招股书,直至今年7月14日,箭牌家居首发获通过,拟在深交所主板上市。招股书显示,从主营业务来看,贡献了近半收入的卫生陶瓷营收逐年下滑,从2018年的31.29亿元降至2020年的29.98亿元。箭牌家居在招股书中解释称,卫生陶瓷品类收入下降,主要是因为坐便器和盆类产品的销售收入减少。渠道方面,招股书显示,截至报告期末,箭牌家居经销商合计 1775 家,分销商合计 6440 家,终端门店网点合计 11491家。据21世纪经济报道,此次上市,箭牌家居抛出超大规模募资扩大产能的同时,其中大部分资金将布局智能化改造、研发中心建设和品牌营销网络升级,或将再次搅动陶瓷卫浴行业竞争格局。不过,箭牌家居经销收入占主营业务收入比例常年超九成。对此,证监会在发审会上提出问询,经销商库存是否与其经营能力匹配,是否存在向经销商压货的情况,经销收入是否真实实现。天风证券(2.730, 0.00, 0.00%)认为,目前箭牌家居营收逐年下降、毛利率不稳定,其未来的增长前景具有较大不确定性,且存在过度依赖单一渠道、偿债能力等问题,或将成为其持续盈利的阻碍。

隆扬电子:七成营收依赖苹果公司,营收可持续性存疑

隆扬电子主要从事电磁屏蔽材料的研发、生产和销售。2019年-2021年,隆扬电子的营业总收入分别为2.68亿元、4.25亿元和4.28亿元,同比增长率分别为25.40%、58.44%和0.71%。隆扬电子营收净利的增长速度均较快,然而其研发费用却未随营业收入同比例增长。招股书显示,报告期内,隆扬电子的研发费用分别为1508.8万元、1789.79万元和2139.33万元,占营业收入的比例分别为5.62%、4.21%和4.99%,呈下滑趋势。值得注意的是,报告期内,从终端应用品牌来看,由于隆扬电子主要产品最终应用于苹果公司的产品和服务收入占比较高,公司营收对苹果公司也存在一定依赖。隆扬电子在招股书中也坦承,如果未来公司未能开发出满足苹果公司需求的产品,或者苹果公司开发了其他同类供应商而减少了对公司产品的采购量,其营收或将出现下滑。

金橙子:营收和净利润均逐年增长,但需警惕这些风险

金橙子主营业务为激光加工设备运动控制系统的研发与销售。从业绩表现来看,2019年至2021年,金橙子实现营业收入分别为0.92亿元、1.35亿元、2.03亿元,归母净利润分别为1605.55万元、4020.12万元、5277.76万元,营收和净利润均逐年增长。招股书显示,金橙子业绩增长背后存在隐忧,公司主营产品的平均销售单价下降,主营业务毛利率也逐年下滑。招股书披露,2019年至2021年,金橙子激光加工控制系统的平均销售价格分别为1658.2元/套、1248.22元/套、1219.1元/套,逐年下降;平均销售价格变动对营收的贡献分别为-1475.85万元、-3349.50万元、-351.84万元。“降价”策略下,金橙子的主营业务毛利率也逐年下滑。报告期各期,金橙子主营业务的毛利率分别为63.95%、61.34%、60.02%。另据财经网报道,金橙子采取“降价”策略也与公司核心产品深陷盗版风波有关。金橙子曾表示,受盗版软件产品低价销售影响,公司为了在市场竞争中获取一定份额,对标准功能控制系统产品采取较低的定价。而裁判文书网2021年3月公布的一份刑事裁定书揭露了上述盗版软件的作案手法,但同时也暴露出金橙子核心技术存在轻易被破解风险。

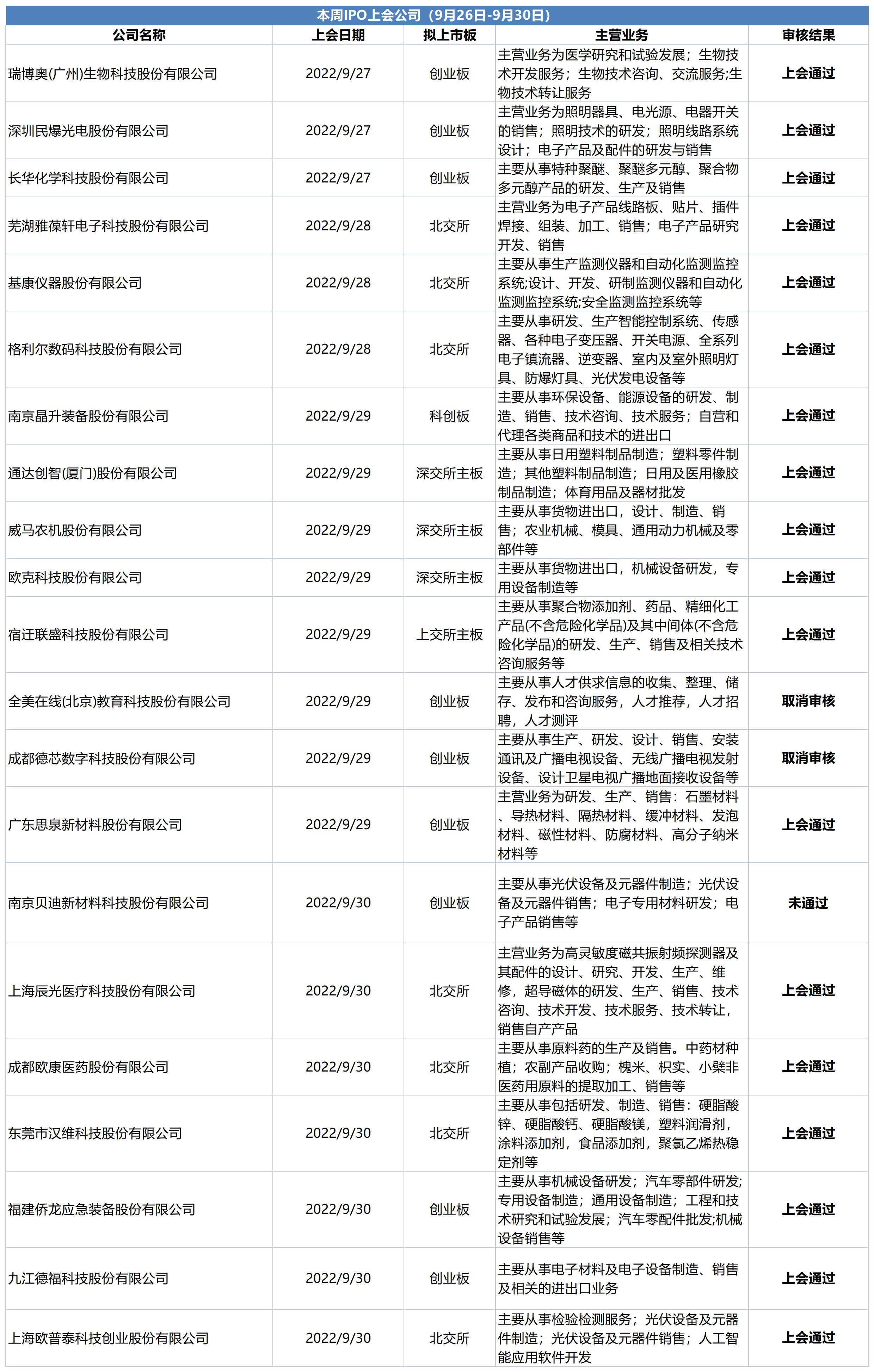

【本周IPO上会公司】

本周共有21家公司上会,其中,沪深主板4家、科创板1家、创业板9家、北交所7家。

拟IPO募资13亿元的欧克科技计划9月29日深证主板上会,该公司也是本周上会企业中募资金额最高的标的。欧克科技专注于生活用纸智能装备的研发、生产、销售与服务,产品主要为生活用纸智能装备、全自动口罩生产线等。自2020年以来,欧克科技业绩增势较猛,据证券时报,欧克科技营业收入逐年上升主要原因是2020年疫情期间,公司新增口罩机业务及其他业务规模持续扩大。

除欧克科技外,计划本周上会的民爆光电、德福科技拟募资额也在10亿元以上。北京商报指出,民爆光电曾有过一段IPO经历,不过之后撤单,此次已是公司二度IPO。另据招股书,民爆光电此前拆借1046.11万元垫付了部分人员的个人所得税款,发生了股东占用资金的情形。除资金动向令人生疑外,也有声音指出民爆光电的专利含金量也不高。据澎湃新闻报道,民爆光电有6项是受让所得,还有的是从外部个人和企业转让所得,也就是说,真正属于民爆光电自己的研发成果很少。

本周另有全美在线(北京)教育科技股份有限公司、成都德芯数字科技股份有限公司在上会前夕撤回IPO。

【下周IPO上会公司】

截至发稿,下周共有6家公司上会,北交所2家,创业板4家。

【本周上市公司首日表现】

本周共有17只新股上市,其中,深交所主板2家、上交所主板1家、科创板5家、北交所3家、创业板6家,多只新股惨遭破发。

具体来看,紫燕食品成为9月最后一周的新股“开门红”。由于上市前启动回拨机制,紫燕食品超9成流通股在散户手中。从成交数据来看,紫燕食品大部分股民牢牢握住了筹码。按紫燕食品15.15元/股发行价和收盘价可算出,广发证券包销股份当天总计浮盈199.5万元,而中一签的投资者浮盈6670元。值得注意的是,浙商证券预测紫燕食品2022年归母净利润为2.71亿元,同比减少17.27%,予以“买入”评级;兴业证券预测其2022年归母净利润为2.63亿元,同比下滑19.6%,予以“审慎增持”评级。

相反,与紫燕食品一同登陆A股的其余三只新股森鹰窗业、一博科技、信科移动,表现均较为逊色。在这3只个股中,按最低价来看,中一签一博科技亏钱效应最明显。一博科技盘中最低价为55.7元/股,若投资者在最低点卖出,则中一签将亏4825元。此外,中一签森鹰窗业、信科移动最多将分别亏3775元、575元。

被誉为国内“mRNA原料酶第一股”的近岸蛋白(75.510, 0.00, 0.00%)也同样遭遇破发。近岸蛋白的破发似乎有迹可循,此前申购阶段,近岸蛋白就遭到大额弃购。据发行结果,其弃购比例高达17.6%。就近岸蛋白上市首日开盘情况看,弃购散户可谓选择正确。近岸蛋白开盘价82元,较发行价破发率22.78%;至收盘,近岸蛋白股价75.51元,破发率28.89%。以当日收盘价算,中签的散户一签亏约1.53万元。

整体来看,9月新股市场疲弱,打新情绪也较差,新股破发率明显升高。受新股破发影响,打新投资者浮亏,包销弃购新股的承销商同样陷入巨额账面浮亏当中。以近岸蛋白为例,近岸蛋白公告称,本次发行网上、网下投资者放弃认购股数全部由保荐机构(主承销商)包销。作为保荐及主承销商的民生证券将账面浮亏0.36亿元。业内人士普遍认为,近期新股的低迷表现受到多重因素影响,但最主要的仍是A股市场的震荡走低。国元证券分析称,市场行情是影响新股上市表现的一大因素,在市场行情较好时,不易出现破发现象,而在市场下行期,破发现象更易出现。在市场化机制持续自我调节的情况下,申万宏源证券建议进一步提高申购参与理性度。专家普遍认为,新股破发是成熟市场的特征,是市场化改革落地后必然发生的常态化博弈结果。投资者不应过度恐慌,而应该理性面对,同时提升自己的投资研究能力。

(文章来源:第一财经)