稻草熊影业去年毛利率腰斩 资产负债率91%冲港股IPO

中国经济网编者按:近日,江苏稻草熊影业有限公司(以下简称“稻草熊影业”)向港交所递交招股书,拟香港主板上市。招商证券(9.87, -0.53,-5.10%)国际、中信建投国际为其联席保荐人。

稻草熊影业招股书没有透露本次在港IPO募资的金额,但表示一部分募资将用于三部剧集的制作,包括《你好宝贝》、《月歌行》和《浮图缘》;一部分募资用于潜在的投资或并购以提高公司市场地位及加快剧集的开发、制作及发行的公司;一部分募资用于收购IP以确保剧集制作及发行的稳定增长,还有部分募资将用作营运资金。

稻草熊影业自带的“明星光环”让其本次赴港上市颇受关注。但其近年来净利润波动、制作成本大幅攀升、负债高企、收入主要来源于单一客户的问题也值得注意。

招股书显示,稻草熊影业控股股东为刘小枫,持有58.41%的股份,爱奇艺为其第二大股东,持有19.57%的股份。此外,刘诗施(刘诗诗)、赵丽颖、翟芳也分别持有14.8%、0.79%、6.43%的股份。

稻草熊影业为吴奇隆于2014年创立的影视制作公司,稻草熊影业业务涵盖电视剧及网剧的投资、开发、制作及发行。

招股书显示,稻草熊影业近三年营业收入逐年上涨,但净利润却大幅波动,2018年净利润下滑较大。

2017年至2019年,稻草熊影业实现营业收入分别为5.43亿元、6.79亿元、7.65亿元,实现净利润分别为6403.0万元、1051.3万元、5040.0万元。2020年第一季度,稻草熊影业的营业收入为3.27亿元,净利润为4289.1万元。

同时,稻草熊影业2019年毛利率大幅下滑。2017年至2019年,稻草熊影业毛利率分别为28.0%、30.9%、14.1%。2020年第一季度,毛利率为29.0%。

对此,稻草熊影业表示,主要由于同期自制及买断剧集播映权许可业务线毛利率下降。

招股书显示,稻草熊影业收入主要来源于自制剧集播映权许可、买断剧集播映权许可及定制剧集承制服务。

其中,自制剧集播映权许可为稻草熊的第一大收入来源。2017年至2019年,该业务分别占同期总收入的比例为17.6%、65.6%、74.7%。

然而,自制剧集播映权许可的毛利率却逐年下滑。2017年至2019年,稻草熊影业自制剧集播映权许可毛利率分别为57.3%、24.2%及11.2%。

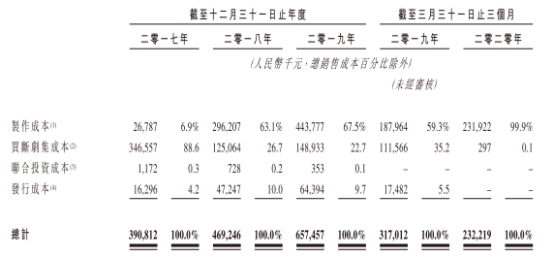

稻草熊影业报告期内制作成本大幅攀升。2017年至2019年,稻草熊影业制作成本分别为2678.7万元、2.96亿元、4.44亿元,分别占同期总销售成本约6.9%、63.1%、67.5%。

值得注意的是,2020年第一季度稻草熊影业制作成本2.32亿元,占同期总销售成本99.9%,是2019年全年制作成本的52.25%。

稻草熊影业负债高企。据招股书显示,公司2017年至2019年,负债总额分别为6.79亿元、9.34亿元、18.58亿元,资产负债率分别为77.78%、86.48%、90.55%。

截至2020年第一季度末,公司负债总额16.99亿元,资产负债率为87.76%。

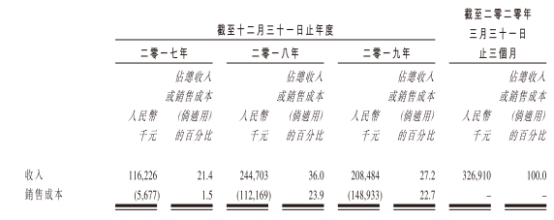

招股书显示,稻草熊影业近年的收入主要来源于单一客户爱奇艺。今年一季度,稻草熊影业的收入更是100%来自于爱奇艺。与此同时,2018年、2019年爱奇艺还是稻草熊影业的五大供应商之一。

2017年至2019年,稻草熊影业来自爱奇艺的收入分别为1.16亿元、2.45亿元、2.08亿元,占同期总收入分别约为21.4%、36%、27.2%。2020年第一季度来自爱奇艺收入为3.27亿元,占同期总收入100.0%。

公司在招股书中坦承:“2018年、2019年及截至2020年3月31日,爱奇艺是我们的单一最大客户。倘我们无法与爱奇艺维持业务关系,或倘爱奇艺失去其领军市场地位或不再受欢迎,则我们的业务、财务状况及经营业绩可能受到重大不利影响。”

此前,稻草熊影业曾欲借暴风集团实现“曲线上市”。

公开资料显示,2016年,暴风科技发布公告称,拟收购稻草熊影视60%的股权,交易金额为10.8亿元。但是这场收购最终被否。

据悉,收购方案被否的一个重要原因是:并购标的公司盈利能力具有较大不确定性,不符合《上市公司重大资产重组管理办法》第四十三条的相关规定,未能通过证监会的审查。

并购被否决后,稻草熊影业得到了阿里影业(1.11, -0.03, -2.63%)基金的投资。2016年12月,阿里影业基金进行战略融资,获得约15%稻草熊影业股份。然而,2019年8月,阿里影业基金退出稻草熊影业股东行列。