三只松鼠股东欲套现56亿 营收净利背离、OEM模式弊端渐显

坚果类网红“三只松鼠(69.570, -0.53, -0.76%)”刚刚过去上市一周年纪念日,但随之而来的是悬在头顶的巨额解禁。

7月13日,三只松鼠(300783.SZ)1.86亿股首发限售股正式解禁,占总股本比例的46.38%。巨大的解禁压力不是空穴来风,前5天,即7月8日,公司第二大股东和第三大股东早早宣布减持行动。

《每日财报》注意到,7月8日,第二大股东NICE GROWTH LIMITED及其一致行动人GAO ZHENG CAPITAL LIMITED计划减持不超过3609万股,占总股本的9%,按当天的收盘价估算,套现金额约为28.79亿元。

第三大股东LT GROWTH INVESTMENT IX (HK)LIMITED紧随其后,将计划减持不超过3609万股,占总股份的9%,按当天的收盘价估算,套现金额约为27.88亿元。

两大股东减持共涉及7218万股,占此轮解禁限售股的38.8%,合计套现金额约为56亿元。不怪乎,三只松鼠股价从7月13日解禁日开始一路向下。

根据《每日财报》统计,自7月13日以来,三只松鼠股价下跌了12%。

虽说资本在上市后进行减持套现属于正常操作,但还是会对三只松鼠在整个资本端引发比较大的波动,很容易使得股民对企业未来发展前景产生疑问。

增收不增利,毛利下降陷瓶颈

三只松鼠成立于2012年,主营业务为自有品牌休闲食品的研发、检测、分装及销售,主要产品为炒货食品、坚果、果干、烘焙、肉制品等休闲食品。2019年7月12日,三只松鼠在创业板挂牌上市。

在外界看来,股东们争相离场的一个重要因素,可能是三只松鼠利润增长不容乐观。

根据《每日财报》的统计,三只松鼠2017年-2019年的营收分别为55.54亿元、70亿元、101.73亿,同比增幅为25.6%、26.0%、 45.3%。

而净利润增长几乎停滞,近三年的净利润分别为3.02亿元,3.03亿元、2.39亿,2019年同比2018年下滑超两成,基本陷入瓶颈状态。

2020年一季度,公司实现营收34.12亿,同比增长19%;归母净利润1.88亿,又是同比下降24.58%。

《每日财报》进一步发现,三只松鼠毛利率更是在不断下降,这源于销售费用率上涨以及补助的减少。

2017年-2019年,三只松鼠的毛利率分别为28.92%、28.25%和27.8%,较上年分别下降了1.28%、0.67%、0.45%,远低于同类竞品。同期,三只松鼠的销售费用率在逐年上涨,分别为19.36%、20.86%、22.59%。

依赖电商渠道埋隐患,竞争加剧

虽然电商渠道助力三只松鼠收获了可喜的营收,但也暴露了其渠道单一的弊病。从招股书数据看,2016年-2018年,来自几大电商平台的营收占总主营业务收入的比重都在85%以上,具体为95.46%、93.92%、86.67%,其中通过天猫平台实现的销售收入占主营业务收入比例分别为72.44%、66.97%和 57.26%。

线上渠道的过度依赖,导致其费用支出不断攀升,没有太多议价能力,进而使得三只松鼠盈利水平受限。所以公司尝试线下布局,截至2019年底,三只松鼠有108家直营店,278家联盟小店。

然而,线下渠道的推进似乎并没有改变其依赖电商平台的现状。年报数据显示,2019年,其通过第三方电商平台实现的营收为98.69亿元,占总营收的比重高达97%。

与此同时,三只松鼠面临的行业竞争格局也在悄然发生变化。2020年,良品铺子(74.110, -1.17, -1.55%)成功上市,首战瞄准了新零售,一口气新设4家子公司,加快全部布局;百草味也被百事收购嫁入豪门,两个主要竞争对手的实力都得到了强化,三只松鼠或面临更大挑战。

相比三只松鼠净利下滑,2019年良品铺子净利润3.4亿元,同比上涨42.68%。

当前电商红利逐渐释放殆尽已是不争的事实,继续“瘸腿经营”显然不是良策,自保求生迫在眉睫。

代工模式弊端渐显,深陷质量门

除了业绩困境,三只松鼠还有另外的隐患。一直以来,食品质量安全是三只松鼠绕不开的话题,原因在于,它只是个”吃货搬运工“,据报道,三只松鼠并没有自己的工厂,在生产整个流程,三只松鼠只负责研发和营销,生产交付给代工厂。

三只松鼠这样的模式虽然可以为自己省一大笔固定资产投入的风险和费用,但把最重要的生产环节外包给供应商,使得它根本没有办法对生产流程进行把控,从而确保产品的质量。

据网络投诉平台黑猫投诉数据显示,截止2020年7月20日,关于三只松鼠的投诉多达574件,位居同类品牌之首;以近期情况来看,三只松鼠被投诉的原因主要涉及卫生和质量问题,如产品发霉、含有头发、虫子异物等。这也反映出,三只松鼠食品安全质量亟需提高。

长此以往,对公司的品牌影响力无疑会造成冲击,同时该模式也暴露了自身的创新能力非常不足。

除了代工模式备受争议,其经营的真实实力也遭受质疑。《每日财报》发现,虽然三只松鼠的销售费用在逐年的增加,但最终还是导致库存积压。2017年-2019年,三只松鼠的存货分别为10.88亿、12.4亿、24.8亿,且2019年公司的存货周转率有所下降,由4.32次下降到3.95次。

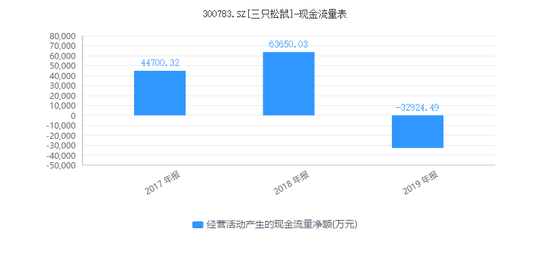

而且近3年来,公司首次出现经营现金流净额为负。2019年公司经营现金流净额为-3.29亿,2017、2018年分别为4.470亿和6.37亿,经营现金流变差。

总体来看,三只松鼠在上市后需要解决的问题不少,尤其是在大股东巨额减持,营收与净利的背离,电商渠道红利的消退、产品深陷质量门内外交困之下,三只松鼠的发展道路并不轻松。