创业板今迎第一审:本周共16家企业接受审核 发行规范委倡议4方向

创业板本周有新进展!

7月13日创业板迎来“第一审”。根据上市委会议安排,当天将要审核3单IPO及1单可转债。事实上,本周上市委工作马不停蹄,计划召开4次审核会议,将有16家发行人接受审核。

在审核推进的同时,市场参与方对发行承销工作可能面临的情况开始提前应对。

7日12日深交所公告创业板发行规范委发出进一步保障创业板规范发行的倡议。主要从审慎开展战略配售、优化报价形成机制、便利简化业务操作等方面提出针对性措施,旨在切实发挥战略投资者协同作用,引入中长期增量资金,促进新股发行合理定价。

四项倡议明确发行承销要点

7月12日深交所披露创业板发行规范委第二次工作会议内容,分析研判发行承销业务可能面临的情况与应对,研究讨论合力推进注册制下创业板发行承销平稳起步的针对性措施。经合议,全体委员一致同意并发出进一步保障创业板规范发行的倡议。

本次倡议提出的相关措施属于创业板试点注册制初期的阶段性安排,发行规范委将根据市场情况适时调整。具体来看,主要有四项内容:

第一、创业板发行人、保荐承销机构和买方机构等切实强化责任意识、规范意识、风险意识,促进资本市场稳定、健康运行,理性、有序开展或参与创业板IPO发行承销业务。

解读:强调市场各方要自觉强化责任意识,理性开展或参与发行承销业务。

第二、审慎开展战略配售,提升发行人内在价值。保荐承销机构勤勉尽责履行战略投资者核查义务和持续督导职责,合规办理保荐机构相关子公司跟投与发行人高级管理人员、核心员工通过专项资产管理计划参与战略配售,审慎选择与发行人具有切实可行战略合作关系、能够引入重要战略资源的产业链优质龙头企业等投资主体参与战略配售。

解读:考虑到前期新股可能会被热炒,而战投限售期一般而言为2年,不排除有财务投资者抱着投机套利心态去做战投。一名资深投行人士向券商中国记者解释,现在新股不败,拿到新股就是利润,战投直接拿股比摇号抽签要强多了且能拿到的量大。

第三、便利简化部分业务操作,确保安全稳定运行。首次公开发行股票数量低于8000万股且预计募集资金总额不足15亿元的发行人不采用累计投标询价方式确定发行价格,也不采用超额配售选择权。

解读:从该倡议可看出未来创业板IPO发行定价方式将分成三类。1)创业板现行直接定价制度,即发行数量2000万股(份)以下且无股东公开发售股份的,发行人和主承销商可以直接定价确定发行价格。2)低于8000万股且预计募资总额不足15亿元的在初步询价后发行人及承销商直接定价。3)除1)及2)以外的,初步询价后可累计投标询价,可采用超额配售选择权。

第四、机构投资者有效行使职责,优化报价形成机制。除以封闭方式运作的创业板主题公募基金与战略配售基金以外,其他网下机构投资者及其管理配售对象账户持有深市市值门槛不低于6000万元。

解读:发行规范委对网下打新门槛进一步明确。据了解在7月10日证券业协会就发出《关于明确创业板首次公开发行股票网下投资者规则适用及自律管理要求的通知》,其中提到“创业板网下投资者的注册条件、注册要求等,与科创板网下投资者一致。”

而根据《科创板首次公开发行股票网下投资者管理细则》,私募基金管理人管理的在基金业协会备案的产品总规模最近两个季度均为10亿元(含)以上,且近三年管理的产品中至少有一只存续期两年(含)以上的产品;申请注册的私募基金产品规模应为6000万元(含)以上、已完成备案,且委托第三方托管人独立托管基金资产。

本周16家“赴考”

审核工作在本周迎来最新进展。

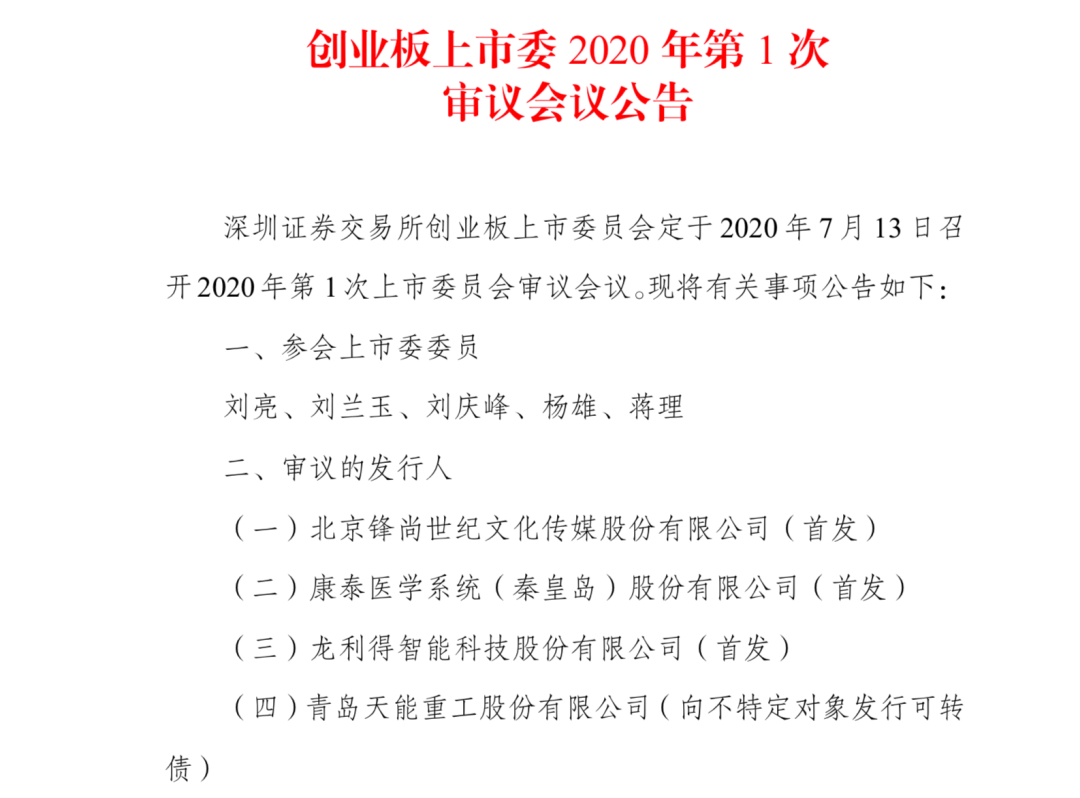

7月13日创业板上市委将迎“第一审”,具体有3单IPO项目(锋尚文化、康泰医学、龙利得),1单可转债项目(天能重工(10.050, 0.44,4.58%))。

“第一审”的上市委委员都有谁?两名上市公司代表即科大讯飞(41.230, 0.10, 0.24%)董事长刘庆峰及宁德时代(214.990, 11.09, 5.44%)副总经理蒋理;大华会计师事务所执行事务合伙人杨雄;北京海润天睿律师事务所高级合伙人刘兰玉;福建证监局机构检查处处长刘亮。

而本周上市委审核工作马不停蹄。公告显示,本周计划召开4次上市委审核会议,共有16名发行人接受审核,平均每场审4家。从融资类型来看,本周计划上会的首发项目共有14单;可转债有2单。