云从科技IPO“有条件”过会:陷“内控缺陷”质疑上市变数仍存 大佬刘益谦“捕获”名下首家科创板

导读:纵然连包括见惯风浪的资本大佬刘益谦在内的投资人对于云从科技IPO的成功过会都难掩喜悦,但对于云从科技的上市之路来说,也只能说是棋行盘中,“另一只脚”能否顺利于何时跨入资本市场的大门,还因上市委在对其IPO审核后提出“内控缺陷”等会后事项的质疑,还依旧充满变数。

备受市场关注的“人脸识别”巨头云从科技集团股份有限公司(下称“云从科技”)终于率先从 “AI四小龙”上市坎坷的“阴霾”中突围。

2021年7月20日,在当日上交所科创板上市委召开的2021年第48次审议会议上,作为被市场视为“AI四小龙”之一的云从科技的科创板IPO申请成功获得审核通过。

就在半个多月前的7月2日,同为“AI四小龙”之一且同样申请科创板IPO的依图科技以主动撤回申请而终结了其上市之旅,加之旷视科技和商汤科技的上市进展缓慢,不禁让人为这“AI四小龙”的资本化进程捏汗一把。

不过,虽然科创板上市委员们对云从科技“是否符合科创板发行条件、上市条件和信息披露的要求”最终投出了肯定的一票,但这却并不一定意味着云从科技的IPO就此一路坦荡且会尽快成功融资挂牌。

“从目前的云从科技的审核情况来看,过会固然可喜,但目前只能说是完成了上市进程的一半,其要最终获得证监会的注册通过并上市,后面还有一段较长的路要走。就算一切顺利,云从科技要想成功挂牌,最快也可能要等到今年第四季度甚至更久。”7月20日,一位接近于云从科技的中介机构人士向叩叩财讯透露,云从科技在当日的上交所上市委审核中并不算顺利,其中部分问题的解释并未完全打消上市委员的疑虑,被要求在会后进一步落实补充有关材料。

“云从科技的此次IPO相当于‘有条件’通过,也就是说云从科技并不能马上向证监会递交其注册申请,其还需要向上交所继续提交补充材料并获得认可后,才有资格进行下一步流程。”上述中介机构人士解释道。

据上交所7月20日晚间发布的相关审核结果显示,云从科技需要进一步落实的事实主要包括两大部分,而其中监管层对于其因销售过程存在的诸多缺陷是否构成内控缺失的质疑则是影响其能否顺利进入下一步IPO注册流程的关键。

即使现在称其为科创板“首只AI科创股”还为时尚早,但云从科技的IPO过会则已经让其诸多投资人异常欣喜,其中,也包括叱咤A股市场多年的资本大佬刘益谦。

提起刘益谦,但凡对A股市场有所了解的人士皆会如数家珍地说出其如“法人股大王”、“定增大王”、“资本大鳄”等诸多“市场”头衔,这位拥有诸多传奇故事的沪上资本大佬,自2019年科创板开板以来却鲜少现身于这一新兴市场之中,而云从科技IPO的横空出世,则几乎成为了这位传说中的投资泰斗捕获的首例科创板企业。

1)资本大佬刘益谦三度加码将获丰厚收益

7月20日下午18点18分,刘益谦在朋友圈中“掐点”转发云从科技IPO过会的消息,并配文写道“恭喜云从、恭喜周曦,感谢云从小伙伴们努力的付出。”

周曦,便是云从科技的创始人。

公开资料显示,周曦籍贯四川内江,本科和硕士阶段都就读于中国科学技术大学。

2006年硕士毕业后的周曦远赴美国伊利诺伊大学攻读博士学位,师从计算机视觉之父黄煦涛教授,专注于人工智能识别领域的计算机视觉研究,并先后就职于IBM TJ Watson研究院、微软西雅图总部研究院、NEC美国加州研究院等多家著名研究机构,继续从事人工智能研究。

2011年,中国科学院计划在西南地区筹建研究院,筹备人袁家虎(现任中国科学院重庆研究院院长)三次赴美与黄煦涛及周曦见面,希望能够为国内引进全球顶尖的科技人才。也就是在2011年,留美五年之后,周曦选择回国。其以中国科学院“百人计划”专家的身份,联合新加坡国立大学,伊利诺伊大学创办了中国科学院重庆研究院智能多媒体中心,从事人工智能领域的研究,同年8月29日,作为云从科技最上层控股母公司的常州云从信息科技有限公司成立,当时其名字仍为常州飞寻视讯信息科技有限公司,注册资本106万元,最开始的股东为周曦和杨洋。

在中国科学院重庆研究院智能多媒体中心工作四年后,周曦团队在科研领域和重大课题领域取得的成果,现有实验室的规模已经无法承载。2015年,带领团队离职创业,2015年3月27日,广州云从信息科技有限公司成立,这便是如今云从科技的前身。

云从科技自2015年成立时注册资本为1000万元,其后短短几年内便经历了多轮融资,其中2015年天使轮引来了A股上市公司佳都科技(7.460, 0.02, 0.27%)的5000万元,尤其是到了2018年,更因当年媒体报道称其融到了10亿元而引发了市场强烈关注。

在多轮融资中,云从科技不仅引得多个国家队基金入场,资本大佬刘益谦个人也更以精准的目光三度分批入股其中。

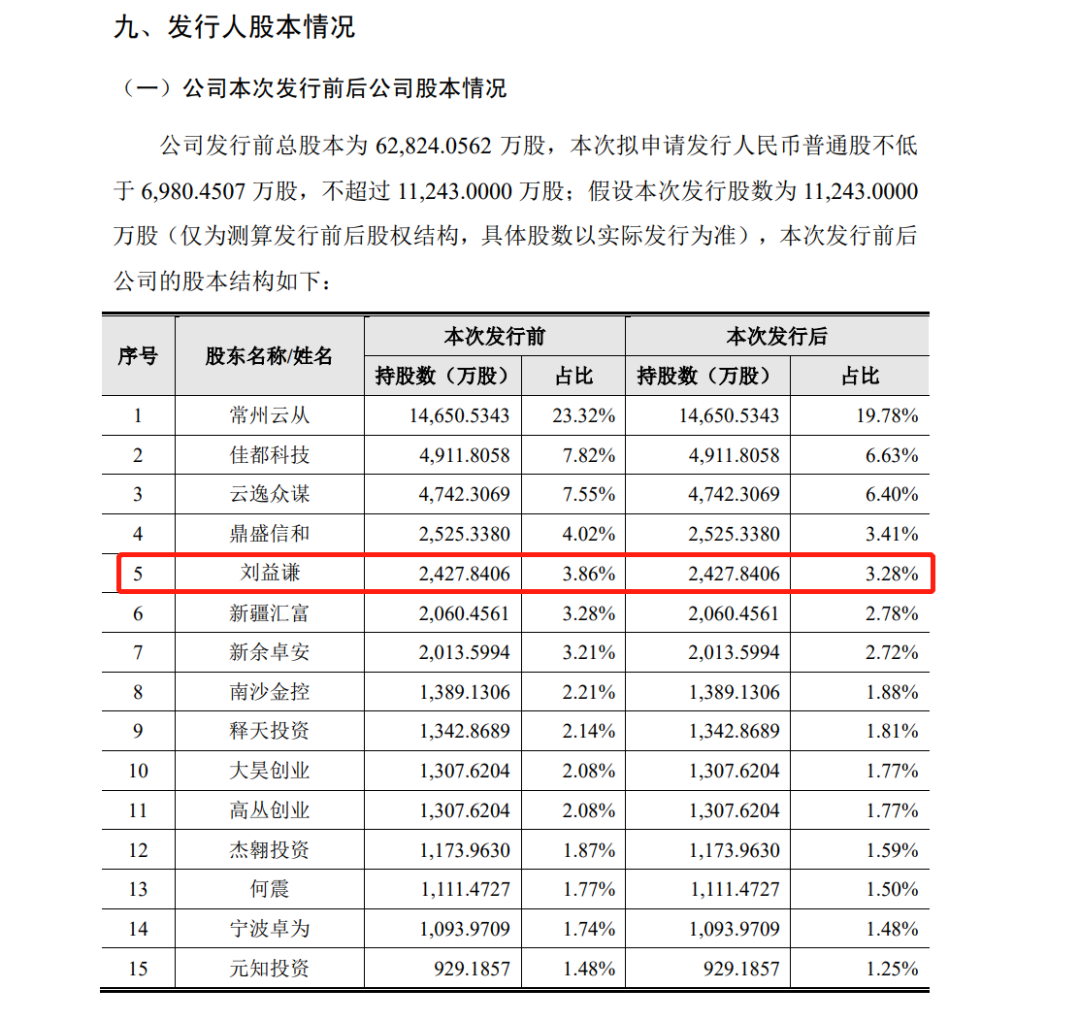

据公开信息显示,早在在云从科技此次IPO报告初期,即2017年初,刘益谦便以255.88万的认缴金额和2.93%的出资比例成为了云从科技的第九大股东,也是持股比例最大的自然人股东。

云从科技的有关IPO申报材料中并未记载刘益谦首次入股的具体时间、价格及相关信息,但据叩叩财讯获悉,早在2016年初,即云从科技刚刚成立周年之时,刚刚进行A轮融资的云从科技便获得了这位A股市场资本大佬的青睐,按照云从科技A轮融资额约为2亿元测算,刘益谦在其中的第一批出资则约在2000万左右。

2017年12月20日,云从科技决定增加注册资本由8725.529万元至9891.0102万元,14名投资人共同以现金方式出资3.4亿认购上述增资,其中,刘益谦以5000万元的代价获得了其中155.813万元的增资额度,这也是刘益谦第二次加码云从科技。

经过该轮增资,刘益谦则以411.69万元的出资额和4.16%的出资比例,位列云从科技第七大股东之列,亦是第一大自然人股东。

2018年8月,仅仅距离上一轮出资刚刚几个月后,刘益谦又第三度出手云从科技,再度耗资5000万元获得云从科技74.3239万元的出资额。

经过三轮出资,在云从科技IPO之前,这位颇有魄力的资本大佬则动用了上亿资金获得了云从科技2427.84万股股票,约占其此次IPO发行前3.86%,为云从科技第五大股东。

显然,如果此次云从科技成功上市,那么刘益谦这首例捕获的科创板企业也将对其赠以丰厚的资本馈赠。

早前在2020年5月,云从科技进行其IPO前最后一轮增资扩股时,三家机构以2.05亿的价格认购其约占1.5%的增资时,其估值便已经达到约140亿。按此推算,刘益谦在云从科技IPO之前所持相关股份的估值便已经近5.4亿。

若以云从科技此次计划发行不超过1.12亿股以募集37.5亿资金测算,云从科技该次IPO发行价约在33.35元/股。

这也就意味着刘益谦持有的2427.84万股云从科技对应的市值则将超过8亿元之巨。

“按照目前科创板企业IPO上市后的涨幅走势,这笔前期投入1.2亿左右的精准投资最终很可能将给刘益谦带来至少10亿的收入。”沪上一家大型私募机构投资负责人士表示,刘益谦在前些年擅长在重组市场厮杀,在Pre-IPO中很少看到其出手的项目,但一出手,还是非同凡响。

云从科技为刘益谦“捕获”的注册制下首例科创板企业,在另一个市场中,刘益谦家族或又将迎来注册制下创业板企业IPO零的突破。

2021年7月7日,据证监会披露,湖北亨迪药业股份有限公司(简称“亨迪药业”)回复创业板IPO第三轮问询。

在此次问询中,深交所就原材料采购和供应商、经营业务的稳定性等共计7个问题进行询问。

亨迪药业背后的实际控制人是市场所熟知的刘益谦,刘益谦家族共持有公司85%的股权。据亨迪药业招股书显示,刘益谦通过上海勇达圣商务咨询有限公司间接持有亨迪药业45.2%股权,控制公司51%股权。刘天超持有公司21.1%的股权;刘妍超持有公司6.70%的股权;刘雯超持有公司6%股权;刘思超持有公司6%的股权,其中刘天超为刘益谦之子,刘妍超、刘雯超和刘思超均为刘益谦之女。

2)上市尚未成功,仍需努力的云从科技

纵然连包括见惯风浪的资本大佬刘益谦在内的投资人对于云从科技IPO的成功过会都难掩喜悦,但对于云从科技的上市之路来说,其也只能说是棋行盘中,“另一只脚”能否顺利于何时跨入资本市场的大门,还仍充满了未知。

在7月20日的上市委会议审核现场,科创板上市委员们针对云从科技共提出了三大问题要求其现场“答辩”解释,其中包括要求其说明核心技术先进性及竞争优势、发行人集成商客户的销售代理问题及数据来源于应用的合规风险问题。

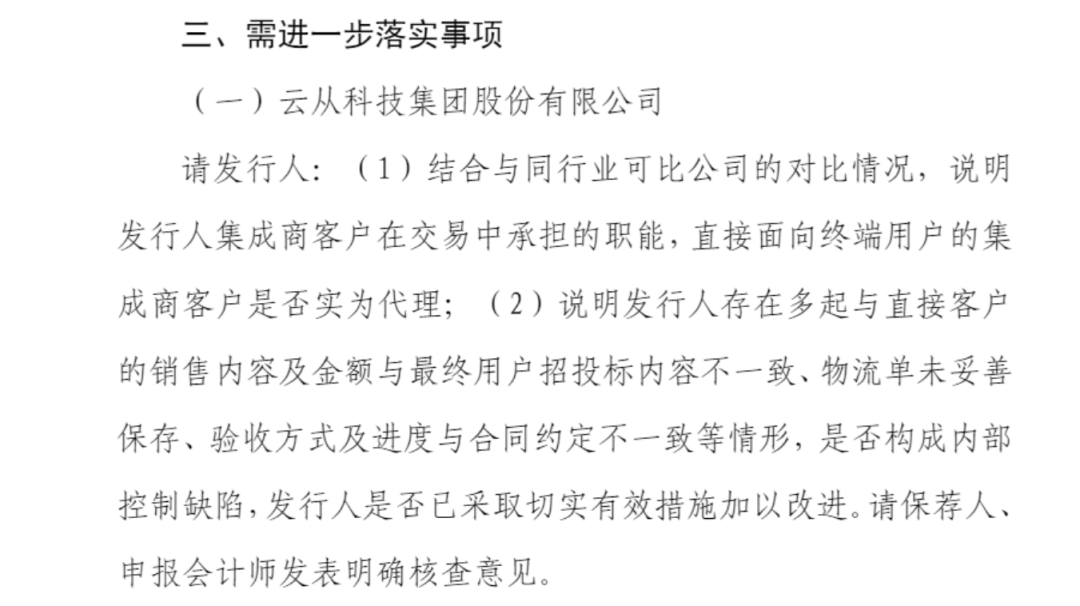

然而,在解释有关客户销售层面的有关问题时,云从科技的答辩却并未获得上市委的完全认可。

在云从科技此次IPO的过会公告显示,科创板上市委要其在会后进一步落实两大方面的事项,其一为要求其结合与同行业可比公司的对比情况,说明发行人集成商客户在交易中心承担的职能,直接面向终端用户的集成商客户是否实为代理,第二便是因其存在多起与直接客户的销售内容及金额与最终用户招投标内容不一致、物流单未妥善保存、验收方式及进度与合同约定不一致等情形,被监管层质疑其“是否构成内部控制缺陷”,“发行人是否已采取切实有效措施加以改进”,并要求保荐人、申报会计师发表明确核查意见。

“云从科技在此次IPO审核中,监管机构通过核查发现其存在多起销售合同与最终用户招投标内容不一致的问题,尤其中间多起涉及到其前五大客户等最重要的销售收入。”上述中介机构人士透露,这些与实际销售产品不匹配的招标合同主要来自于中国电信、昆仑数智等公司,涉及的合同金额共计近4.5亿元。

据叩叩财讯获悉,在报告期内,云从科技相关项目物流与合同、发票和资金流存在差异的客户及项目多达11起,共涉及收入金额达7亿元。而在其此次IPO报告期前两年中,有关其与中设国际、悦泰科技、福信通和安信咨询等客户销售的部分项目物流单被其称因保管不善而丢失,而这部分被丢失的物流单涉及收入金额 8589.49 万元,占报告期内500万元以上项目收入比例为 7.29%。

“被上交所要求落实的两大会后事项即为上市委员在过会时对云从科技提出的第二大问题,现场云从科技对内控的缺陷进行了否认,同时也认为已经采取切实有效的措施改进,但显然未获得监管层的采信,还需要其拿出更多的资料来证明其所言。”上述中介机构人士透露。

云从科技通过上市委审核后,要想进一步继续推进其IPO,则必须先按照上市委会议的会后事项进行落实后,补充完相关材料更新完招股书,获得上交所上市委方面认可后,方可向证监会递交注册申请。

“从过会到递交注册这一过程需要持续多久,则需要看补充材料的进度来判断。”上述中介机构人士坦言,这一过程短则可能在两三个礼拜之内完成,但长的则可能需要数月之久。

即便向证监会递交了注册申请,迎接云从科技IPO的还有一番来自证监会的注册问询。

那么云从科技能否招架得住来自证监会的“审视”,何时方可获得证监会的放行从而成功领军“AI四小龙”上市,显然目前而言,变数颇多。

3)重庆的“遗憾”

对于此次云从科技IPO的顺利过会,包括创始人周曦团队以及以刘益谦为代表的投资人阵营固然是倍感欣喜,但对于重庆市的相关监管部门而言,则不无“遗憾”。

早在2020年8月,在广东证监局公示云从科技开始进行上市辅导时,便曾引起业内不小震惊,至少在很多重庆市场人士及相关监管者的眼中,云从科技应是重庆的科创企业,在重庆日报等官媒报道中,此前也一直将其视作重庆科创板破“零”的希望。

云从科技一开始的确由中科院重庆研究院孵化。

早在2015年,周曦带领团队离职创业时,实际上便分别在广州与重庆同一时期设立了两家相关企业,除了云从科技前身广州云从信息科技有限公司外,2015年5月4日,重庆中科云从科技有限公司也孕育而生,云从科技也由此开始了广州、重庆两地发展。

但缘何这起“脱胎”于重庆的科创板项目最终却以广州企业申请挂牌呢?

周曦在早前接受采访时曾表示,其之所以将云从科技的注册地选在广州南沙,“是因为南沙拥有得天独厚的区位优势”、“南沙位于粤港澳大湾区核心区域,在资金、技术、物流、金融、制造业等方面拥有不强大的优势”、“对吸引人才发展AI及相关大数据产业吸引力很强”。

但更为深层次的原因,则还是广州方面对云从科技的资金扶持。

据公众号穿透公司报道,早在2017年,广州就对云从科技投入扶持资金达到20亿元。

据云从科技招股书显示,本次IPO发行前,云从科技中与广州相关股东便有南沙金控、广州基金、广东创投等多家。

其中南沙金控由广州南沙经济技术开发区管理委员会通过直接及间接方式持有100%股权,为云从科技第8大股东,持股比例2.21%。

广州基金是广州市委、市政府为推进产业转型升级、放大财政资金引导效应、带动社会投资、强化区域金融中心地位而专门成立的产业投融资平台。持有云从科技1.26%股权。

广东创投由广东省人民政府通过广东省粤科金融集团有限公司间接持有 100%股权,持有云从科技0.47%股权。

而反观重庆政府方面资金,仅有一家与其相关的投资机构间接参与了云从科技的投资,且已经是在云从科技即将申报IPO前夕的2020年3月才高价投资其中。

据云从科技IPO申报材料显示,2020年 3 月 13 日决定增加股本至 6.187亿股,新增股本由包括重庆红芯股权投资合伙企业(有限合伙)(下称“重庆红芯”)等几家机构认购。其中重庆红芯以1.21亿元认购562.78万股,仅占其此次IPO发行前总股本的0.91%。

(文章来源:新浪财经)