微创医疗分拆电生理公司冲科创板 如何与外资巨头竞争?

近日,港股微创医疗(00853.HK)旗下的上海微创电生理医疗股份有限公司(下称:微创电生理)递交了上市招股书,成为继惠泰医疗(688617.SH)后,第二家冲击科创板的心脏电生理介入器械领域公司。

相较于惠泰医疗至今未上市的三维心脏电生理标测系统,微创电生理携国内首个基于电阻抗定位+磁定位技术(磁电双定位)的三维心脏电生理标测系统第三代Columbus 赴科创板,似乎多了点优势。

中国电生理介入器械行业市场空间广阔,2020年中国快速性心律失常患者中使用电生理手术治疗的手术量21.2万例,预计到2024年将达到48.9万例,复合年增长率为23.3%。但这块市场被强生、美敦力、波士顿科学等外资巨头牢牢把握。高技术驱动之下,国内企业多久能吃下中国市场还有待商榷。

值得一提的是, 2019年微创电生理境外销售收入占总收入的22.48%,然2020年新冠疫情影响下直接使外销收入同比减少47.06%。截至招股书发行,微创电生理仍存累计未弥补亏损,一方面仍要扩大研发追赶外资巨头,且短期内难以超越,另一方面,市场拓展还需要高额营销费用,微创电生理能撑住吗?

与国外巨头差距大

微创电生理的主营业务为心脏电生理介入诊疗与消融治疗器械研发、生产、销售。心脏电生理介入器械或许对于大部分人还比较陌生,但患有心律失常的人群可能听过。

简单来说,心脏电生理主要是针对心律失常的心动过速人群的治疗技术,在一场心脏电生理手术中,心脏电生理医疗器械就是利用电生理标测导管采集心电信号、描记心脏不同部位的电活动,并发放微弱的电刺激,以诱发心律失常、明确心动过速诊断,从而运用消融导管等器械进行治疗。

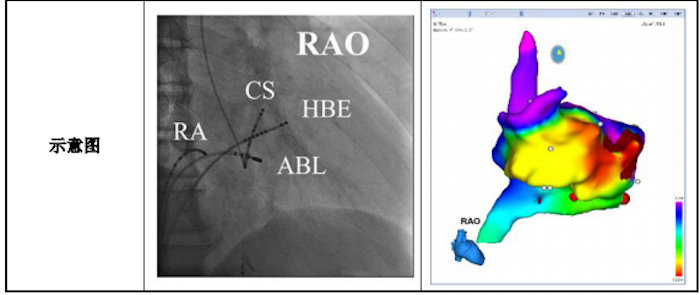

一场心脏电生理手术主要器材包括电生理标测导管、二维/三维电生理消融导管、射频消融仪、多道电生理记录仪等。二维心脏电生理使用传统的X射线(有一定的辐射危害)辅助定位,对于医生熟练度要求较高,三维心脏电生理手术利用磁场或电厂定位,可以建立3D模型,精确定位导管位置,手术成功率高。心脏电生理技术已经在从二维向三维过度。

图片来源:招股书(左为二维示意图,右为三维示意图)

图片来源:招股书(左为二维示意图,右为三维示意图)

实际上,电生理行业器械产品国产化率很低,国内绝大部分该产品均系外资巨头强生、雅培、美敦力和波士顿科学提供。据弗若斯特沙利文《中国心脏电生理器械市场研究报告》显示,2020年强生和雅培依旧分别占据着中国心脏电生理器械市场58.8%、21.4%的市场,而美敦力、波士顿科学合计占8.8%的市场份额,外资厂商共计市场份额占比达89%,剩下11%的市场份额则由中国企业瓜分,年初刚登陆科创板的惠泰医疗市场份额2.7%,微创电生理市场份额2.1%。

微创电生理的主营业务系导管类产品和设备类产品,导管类产品具体包括标测类导管、三维导管和二维导管,而设备类产品则包括标测类设备、消融治疗设备。2018年至2020年,微创电生理营收分别为8421.78万元、1.17亿元和1.41亿元,其中,标测导管类产品贡献了微创电生理83.94%的营收。

对于本土企业而言,目前在一些比较常规的标测导管和消融导管领域国产厂商基本可以实现替代,而与这些头部的差距主要在设备类产品,包含标测类设备、消融治疗设备。招股书显示,2020年微创电生理设备类产品营收占比不足5%。而国际巨头强生有电生理领域代表产品Carto3心脏三维手术导航系统,美敦力的EnSite PRECISION,波士顿科学的RHYTHMIA也均系电生理标测系统代表。

微创电生理目前可与之一战的,是其2020年获批上市的第三代Columbus三维心脏电生理标测系统,是国内首个基于电阻抗定位+磁定位技术(磁电双定位)的三维心脏电生理标测系统,稍晚一些的惠泰医疗在研的磁电双定位三位电生理标测系统也于2021年1月获得注册证,目前在做上市准备。

然Columbus三维心脏电生理标测系统的市场推广似乎并不理想,2020年上市以来只应用不足2万例三维心脏电生理手术。招股书显示,电生理医疗器械对于高性能算法的要求很高,相对于硬件来说,高性能算法的技术难度更大,Columbus三维心脏电生理标测系统目前仍在不断优化算法。相较于强生的Carto等成熟产品,市场认可度目前不足。

离不开外部融资

微创电生理在招股书中披露,公司通过多轮融资获得了较多的货币资金。2018年微创电生理的货币资金仅882.07万元,2019年就同比翻了近18倍至1.65亿元,至2020年,微创电生理的货币资金再次同比增长170.30%至4.46亿元。

据悉,微创电生理筹资活动产生的现金流量净额(包括吸收投资、借款、收到的与其他筹资活动有关的现金)从2018年-589.65万元增加至2019年1.67亿元,而2020年,微创电生理筹资活动产生的现金流量净额达到3亿元。2018年至2020年,微创电生理还分别获得政府补助487.10万元、924.53万元和1228.78万元。

不过,微创电生理没能盈利。招股书显示,2018年至2020年(报告期),微创电生理扣除非经常性损益后归属于母公司股东的净利润分别为-908.15万元、-2514.02万元和-1485.93万元,一直处于亏损中。

实际上,现阶段微创电生理的研发、生产都离不开外部融资。

招股书显示,报告期内,微创电生理营业成本分别为2838.70万元、3751.18万元和3870.27万元,经营活动现金流净额分别为316.98万元、-15.33万元和870.90万元,可以看出,微创电生理的研发、再生产均难以依靠自身造血实现。

此轮上市,微创电生理拟融资10.12亿元,其中电生理介入医疗器械研发(拟投入3.69亿元)、生产基地建设(拟投入2.99亿元)、营销服务体系建设(拟投入1.44亿元)和补充营运资金(拟投入2亿元)。

营销费用高企

招股书显示,微创电生理2018年至2020年销售费用分别为2534.03万元、4500.52万元和4348.68万元,分别占各期营收的30.09%、38.32%、30.78%,处于较高水平。

国产产品想要与巨头竞争,抢占更多的市场,烧钱营销不可避免,但纵使微创电生理报告期三年综合毛利率接近70%,也难挡亏损。截至2020年末,微创电生理累计还有未弥补亏损4499.13万元。

招股书显示,销售费用占比最高的2019年,微创电生理销售费用同比增加1966.51万元,增幅为77.60%。其销售人员从上年46人增加至67人,销售人员薪酬同比增加68.71%,会议费同比增加82.31%,咨询服务费同比增加6倍,样品费同比增加132.71%。2020年,微创电生理的销售人员又进一步增加至73人,占总员工的22.05%,2020年员工薪酬占销售费用的比例达到42.84%。

据披露,惠泰医疗、心脉医疗(688016.SH)、乐普医疗(300003.SZ)、启明医疗-B(02500.HK)等9家国内同行业竞争企业2020年销售费用支出平均值为32.27%,高营销费用似乎已成国内行业常态。

微创电生理认为,随着销售规模的扩大,销售人员出差、向客户提供样品、跟台服务设备运输、举办或参加会议等销售活动均有增加。

此外,招股书显示微创电生理目前有6项在研项目以及与各大高校、医院的3项合作在研项目,其中最值得一提的是,微创电生理的6项主要在研产品中涵盖了国内还无法实现进口替代的压力感应导管、冷冻消融导管和冷冻消融系统,目前均处于临床试验阶段,预计2023年取得NMPA注册证,在这一期间内,少不了持续的研发投入和未来向市场推进的销售费用支出。

援引思宇研究院与CPI专家的交流,进口产品在使用手感上的确好于国产,国产替代还需要产品的完善和市场教育的过程。

(文章来源:界面)