联科科技IPO过会后遭监管诘问:实控人疑借“转贷”行资金拆借之实

在2021年1月14日召开的第十八届发审委2021年第8次发审会上,五家企业的拟IPO申请上会,其中四家成为幸运儿成功突围获得发审委员给出的通行证。

山东联科科技股份有限公司(下称“联科科技”)便是当日的幸运儿之一。

但是相比较其他三家获得发审委首肯者,联科科技却又是不幸的。

据叩叩财讯获得的最新消息显示,联科科技的拟IPO申请虽然已经成功通过发审会的审议,但这并不意味着其将顺利地在短期内获得发行批文。

“当日发审委们在审议联科科技的IPO申请相关材料时候,便对其一些问题存在疑虑,也对其也颇有微词。”早在1月15日,即联科科技IPO通过发审会的次日,一位接近于监管层的知情人士便向叩叩财讯透露,如果不是同日上会的另一家企业存在更为严重的瑕疵,那么当日联科科技的IPO申请能否顺利过会可能还待商榷。

“发审委在对联科科技的申请审核完后,的确提出了一些审核意见,也在发审会后专门对联科科技下发了发审委工作会议审核意见,要求联科科技对这些问题在会后一一详细地进行材料补充说明和落实,并要求为联科科技担任中介工作的保荐机构、律师及会计师说明核查情况并发表意见,而证监会也将视其对这些问题的落实情况和回答结果考虑其IPO下一步的推进进度。”日前,另一位接近于联科科技的中介机构人士也向叩叩财讯证明,上述知情人士所言非虚,而联科科技也正在就审核意见中提出的相关问题进行核查和材料的补充。

联科科技是进入2021年以来首家被证监会有关部门在IPO审核后出具发审委工作会议意见要求就有关问题继续进行补充解释的企业,截至2021年1月24日,证监会第十八届发审委共审核了12家企业的拟IPO申请,除了一家被暂缓表决外,联科科技则是目前唯一一家被监管层在发审会后依然留有疑虑并对其继续诘问的企业。

作为一家专业从事二氧化硅和炭黑的研发、生产与销售的企业,在此次申请IPO之前,外界对联科科技多集中在其业绩下滑和内控缺失等问题,然而据叩叩财讯了解,此次被证监会在会后要求解释说明的关键之处则在于其实控人及关联企业疑通过“转贷”行为存在进行资金拆借的实质。

更值得注意的是,随着监管层对上述问题的追问,在更多细节浮出水面后,联科科技IPO申报材料中信息披露的真实性也陷入了被“打脸”的尴尬之境。

1) 资金拆借之疑未解

联科科技的“转贷”行为显然是其IPO在接受审核时发审委关注的重点。

公开资料显示,联科科技主要依靠短期贷款满足资金需求。2017年至2019年,联科科技从关联银行临朐农商行、青州农商行累计进行银行借款1.27亿元、2.37亿元、1.29亿元,分别占各年银行借款总额的31.94%、61.94%、74.04%。

除了短期贷款外,在其此次IPO的报告期内,还存在着多起通过关联银行进行委托支付货款的“转贷”行为。

“大多数民营企业在发展过程中都会面临融资渠道狭窄、经营资金周转困难的问题,因此往往需要寻求银行贷款,而银行一般只愿意提供短期流动资金贷款,导致企业只好‘借旧还新’、‘短贷长用’,于是转贷行为就这样出现了。”一位资深会计事务所合伙人向叩叩财讯解释称,“转贷”具体的路径是:借款企业向银行寻求贷款,银行提供短期流动资金贷款,出于风险控制,银行需要借款企业提供与供应商的《采购合同》、交易发票、委托支付申请作为贷款发放依据;贷款银行根据贷款申请人之支付委托书,审核贷款申请人所列示的支付对象、支付金额等信息与相应证明材料相符并同意后,直接将贷款资金通过借款企业的结算账户划款至支付委托书中所列示的供应商账户中,且贷款用途主要为原材料采购或流动资金周转;供应商配合拟借款企业的资金使用,相关资金在到达供应商账户后即被转回至借款企业。

“作为中小民营企业获得资金的方式,实际上转贷在许多拟IPO企业中都存在,从过往大多数案例来看,证监会在审核的时候主要是关注‘转贷’的合理性、合法合规性、是否充分披露、企业的内控有效性,以及避免体外资金循环、违规资金拆借及采购合同与发票的真实性等问题。”上述会计事务所合伙人坦言。

虽然“转贷”在拟IPO企业中并不少见,但像联科科技这样在报告期内发生如此高频次和如此大规模“转贷”的却是罕见的。

据联科科技此次IPO的申报材料显示,其在2017年、2018年两年间,共借助10家供应商发生转贷70次,涉及资金达5.42亿,其中发生在2017年的转贷便高达42次,其余28次则发生在2018年。虽然2018年转贷频次较2017年有所下降,但转贷规模则达到了2.94亿元,远超2017年的2.47亿元规模。

除了转贷规模大、频次高,在协助联科科技进行转贷的十家供应商中,山东昊星硅业有限公司(下称“昊星硅业”)、青州东坝供热有限公司(下称“青州东坝”)、山东联科卡尔迪克白炭黑有限公司(简称:联科卡尔迪克)三家为联科科技的关联企业。

其中,在2018年1月之前,联科科技实控人吴晓林曾持有山东昊星硅业有限公司22%的股份,对其具有重大影响,此后吴晓林逐渐对有关股份进行了转让,至2018年底消失在股东名录中,而在2017年-2018年间,联科科技通过昊星硅业完成转让达17次,涉及资金金额超过1.25亿,

青州东坝则在2018年10月注销,其注销前,自然人吴晓涛持有其100%的股权,而联科科技IPO申报材料中承认,吴晓涛在青州东坝中持有的股权实为代联科科技的大股东联科集团持有。在2017年至2018年青州东坝协助联科科技完成转贷共4次,涉及资金2920万元。

联科卡尔迪克则是联科科技的子公司,在2017年和2018年间,联科科技涉及联科卡尔迪克的转贷共6次,涉及资金2637万元。

据叩叩财讯获得的证监会在联科科技IPO过会后向其下发的的发审委工作会议意见显示,证监会要求联科科技对有关转贷行为进行进一步说明并披露,除了要求其说明其控股股东、实际控制人及其关联方进行“转贷”的具体情况外,更强调在这些转贷资金中,与联科科技控股股东、实际控制人及其关联方相关的“转贷”资金存在“异常”——转出与转入时间间隔较长,证监会要求联科科技解释这一异常行为的原因及合理性,并说明转贷资金停留期间的具体去向和用途。

“一般‘转贷’行为,银行在放款给供应商后,供应商便会立即将全额款项转至真正的借款方账户,从证监会对联科科技IPO过会后下发的审核意见中显示,至少在与联科科技关联方进行‘转贷’的部分款项中,联科科技实控人等关联方并不是第一时间将款项划拨至联科科技账上,而是对有关资金进行了‘较长时间’的截留。”上述会计事务所合伙人表示,那么这其中很可能就涉及到联科科技的实控人及关联方通过截留‘转贷’资金进行资金拆借的问题。

“是否存在利用‘转贷’行为向发行人控股股东、实际控制人及其关联方进行资金拆借的情形,关联方资金往来相关信息披露是否真实、准确、完整,相关内控机制是否健全有效?” 在上述证监会下发的发审委工作会议意见中,监管层进一步追问道。

实际上,在联科科技IPO登上发审会受审现场,发审委首当其冲的发问便是针对其“转贷”的问题,其中有关涉嫌利用“转贷”与实控人及其关联企业进行资金拆借的质疑也在其中。

据证监会官方网站公布的1月14日发审委审核结果显示,在当日发审会现场,发审委就“转贷”问题共向联科科技提出了4个小问,分别要求联科科技代表说明:(1)同一笔贷款转出单位与转入单位不同的原因及合理性,转出与转入单位是否具有关联关系;(2)“转贷”资金通过多家单位流转后再转回发行人、部分“转贷”资金转出与转入时间间隔较长的原因及合理性,是否存在利用“转贷”行为向发行人控股股东、实际控制人及其关联方进行资金拆借的情形;相关信息披露是否真实、准确、完整;(3)是否存在借助“转贷”行为进行体外资金循环粉饰业绩的情形;(4)“转贷”行为涉及的贷款本息是否按期全额归还,是否存在纠纷或潜在纠纷;相关事项是否构成重大违法违规行为,是否存在被行政处罚的风险。请保荐代表人说明核查依据、过程,并发表明确核查意见。

显然,对比证监会在联科科技IPO过会后下发的审核意见可见,虽然在发审会上经过联科科技的解释,上述4大疑问中大部分的解释获得了发审委的认可,但唯独有关涉嫌利用“转贷”与实控人及其关联企业进行资金拆借的质疑却并未被打消。

也正是因此,即使联科科技IPO成功过会的前提下,监管层继续对其发出诘问,要求其继续补充解释相关情形的合理化。

被监管层不断追问资金拆借的合规性,除了IPO审核的审慎性原则之外,联科科技的过往类似“劣迹”、“前科”也不得不让人对其相关行径的合规性打下一个大大的疑问。

这不是联科科技首次遭遇监管对其资金拆借合规性的质疑。此前,联科科技也曾类似通过相关关联公司利用银行存单质押等手段为其进行违规资金拆借、担保等关联交易事宜,并因此收到了相关监管单位的处罚。

联科科技此前曾在新三板挂牌,根据股转系统发【2016】260号文件显示,2014年11月至2015年10月期间,联科科技与关联企业联科卡尔迪克、山东联科白炭黑有限公司等发生资金拆借、担保等关联交易事项,而这些信息并未在临时公告或定期报告中予以披露。该监管文件显示,自2015年3月25日,联科股份开具的承兑汇票到期,联科白炭黑办理了托收手续,同时将托收款6000万元以存单形式继续质押于中国银行(3.170, 0.00, 0.00%)(维权)临朐支行,继续为联科股份的融资租赁业务担保,涉及金额较大。因此,股转系统在2016年8月31日下发文件,对联科股份及其董事长吴晓林、董秘邓金杰等采取出具警示函的自律监管措施。

2)信披真实性遭打脸

正在积极准备说明资料和核查的联科科技将如何说服监管层打消资金拆借的质疑,目前还尚未可知。但可以肯定的是,随着证监会发行监管部门对联科科技有关“转贷”行为的界定,则直接“打脸”了联科科技此次IPO的信披真实性。

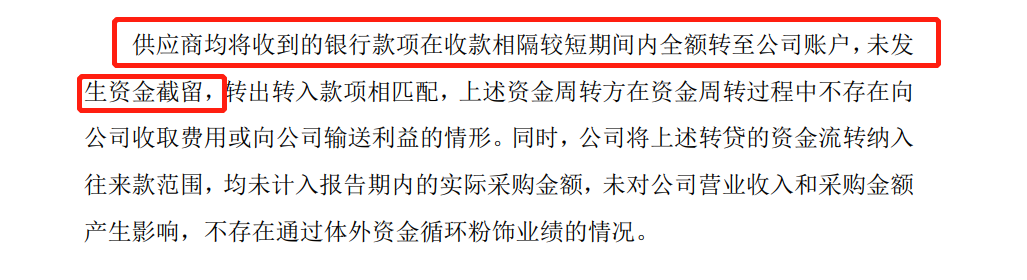

在联科科技此次IPO招股书中,面对报告期内高频次和大规模的银行“转贷”行为,为解释其合规性,联科科技黑纸白字地坚称“供应商均将收到的银行款项在收款相隔较短期间内全额转至公司账户,未发生资金截留,转出转入款项相匹配,上述资金周转方在资金周转过程中不存在向公司收取费用或向公司输送利益的情形。”

然而,无论是在IPO发审会时发审委的提问,还是在IPO过会后来自证监会发行监管部门下发的审核意见中直接指出的存在转贷资金“转出与转入时间间隔较长”的界定,并要求其,“说明转贷资金停留期间的具体去向和用途”的追问,都无不证明联科科技在IPO招股书(预披露)中所言的“较短期间内”已“全额转至公司账户”,“未发生资金截留”的表述为“妄言”一句。

“这已经说明联科科技IPO在信息披露上存在较大的漏洞,如果进一步查实,不仅是联科科技涉嫌隐瞒相关的信息,而作为联科科技的中介保荐机构及此次IPO的保荐代表人皆可能因为未勤勉尽责而遭到监管处罚。”北京一家大型券商资深投行人士认为。

公开资料显示,此次联科科技IPO的保荐券商为中泰证券(14.510, -0.30, -2.03%),由陈凤华、阎鹏二人担任保荐代表人。根据联科科技此次发行计划显示,其计划发行不超过4550万股预计募集约6亿资金于深交所中小板挂牌。